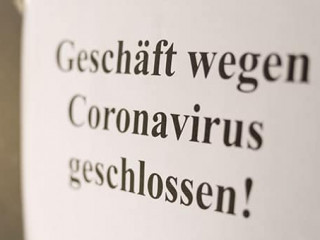

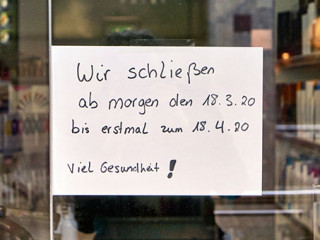

Viele Hotels und Restaurant aber auch Kitabetreiber, Ladenbetreiber und viele andere Gewerbebetriebe gerieten wegen dem Lockdown aufgrund des Coronavirus in existentielle finanzielle Not. Für diesen Fall hatten viele mit einer Betriebsschließungsversicherung vorgesorgt.

Allerdings lehnten diverse Versicherer die Übernahme der Versicherungsleistung ab, unterbreiteten Zahlungsangebote, die in vielen Fällen inakzeptabel waren, oder drohten mit der Kündigung der Versicherungspolice. Wirth-Rechtsanwälte bearbeitet inzwischen eine Vielzahl dieser Fälle. Fachanwalt für Versicherungsrecht Tobias Strübing, Partner der Kanzlei Wirth Rechtsanwälte, dazu:

Äußerst relevant war in diesem Zusammenhang der sogenannte „bayerische Kompromiss“, der zwischen dem bayerischen Wirtschaftsministerium, mehreren Versicherern sowie dem DEHOGA (Deutscher Hotel- und Gaststättenverband) Bayern e.V. und der Vereinigung der Bayerischen Wirtschaft e. V. gefunden wurde.

Angenommene Grundlage des Kompromisses war, dass circa 70 Prozent der finanziellen Ausfälle der betroffenen Gaststätten und Hotels von Bund und Länder per Kurzarbeitergeld und Soforthilfen übernommen werden. Von den restlichen 30 Prozent würden die Versicherer ihren betroffenen Kunden gegenüber circa 50 Prozent, also insgesamt zwischen zehn und 15 Prozent des Schadens übernehmen. Nach Aussage der Versicherungswirtschaft haben viele Kunden diese Angebote angenommen.

Tobias Strübing meint:

„Diese Vergleiche dürften in sehr vielen Fällen treuwidrig und damit unwirksam sein. Kunden können daher trotz des Vergleiches auch weiterhin die volle Versicherungsleistung verlangen.“

Versicherer muss wahrheitsgetreu informieren

Die meisten Vergleiche dürften gegen Paragraf 1a Absatz 1 Ziffer 4 Versicherungsvertragsgesetz (VVG) verstoßen und damit treuwidrig sein. Diese vor gut 2 Jahren neu in das VVG eingeführte Regelung verpflichtet die Versicherer gegenüber ihren Kunden stets ehrlich, redlich und professionell in deren bestmöglichen Interesse zu handeln. Der Versicherer muss seinen Kunden also wahrheitsgetreu informieren, darf ihn nicht täuschen und nicht allein zu seinem eigenen Vorteil beeinflussen. Das kann Grundlage dafür sein, erkennbar unwirksame Bedingungen nicht weiter zu verwenden oder sich auf sie nicht zu berufen oder beispielsweise den Kunden darauf hinzuweisen, dass noch weitergehende Ansprüche geltend gemacht werden können.

Bereits zu der Berufsunfähigkeitsversicherung hatte der Bundesgerichtshof (BGH) gestützt auf Paragraf 242 Bürgerliches Gesetzbuch genau das entschieden. Danach sind Versicherer wegen der besonderen Ausgestaltung dieser Versicherung nach Treu und Glauben gehalten, ihre überlegene Sach- und Rechtskenntnis nicht zum Nachteil des Versicherungsnehmers auszunutzen. Sie müssen sich also ehrlich, redlich und professionell verhalten!

Ähnlich wie bei der Betriebsschließungsversicherung hat nämlich auch die Berufsunfähigkeitsversicherung für den Versicherungsnehmer häufig eine existenzielle Bedeutung. Deshalb setzt eine beiderseits interessengerechte Vereinbarung über die Leistungspflicht ein lauteres und vertrauensvolles Zusammenwirken der Vertragspartner voraus, das auf Ergebnisse abzielt, die den Tatsachen und der Rechtslage entsprechen.

Danach sind solche Vergleiche nur zulässig, wenn zum einen Unsicherheiten über die Leistungspflicht besteht und zum anderen, wenn der Versicherer seinen Kunden ausführlich auch über die mit dem Vergleich verbundenen Nachteile aufgeklärt hat.

Gerade mit dieser Aufklärungsverpflichtung will der BGH sicherstellen, dass ein Kunde eigenverantwortlich darüber entscheiden kann, ob er sich auf diesen Vergleich einlassen will.

Konkret fordert der BGH hierzu Folgendes:

(…) „Derartige Vereinbarungen setzen eine noch unklare Sach- und Rechtslage sowie vor ihrem Abschluss klare, unmissverständliche und konkrete Hinweise des Versicherers dahingehend voraus, wie sich die vertragliche Rechtsposition des Versicherungsnehmers beurteilt und wie diese durch den Abschluss der Individualvereinbarung verändert oder eingeschränkt wird.“ (…)

Tobias Strübing sagt:

„Wir halten diese Rechtsprechung des Bundesgerichtshofes auch mit Blick auf Paragraf 1a VVG klar auf die aktuellen Betriebsschließungsfälle übertragbar. Ähnlich, wie in den Fällen der Berufsunfähigkeitsversicherung, hat auch eine Betriebsschließung häufig existenzielle Bedeutung. zudem dürfte durch die Bezugnahme auf das Infektionsschutzgesetz und die unterschiedlichen Möglichkeiten entsprechender Schließungsverfügungen für einen in Versicherungsfragen unerfahrenen Versicherungsnehmer die Einschätzung des Versicherungsfalls ebenso schwierig machen, wie in der Berufsunfähigkeitsversicherung.“

Damit waren die meisten Versicherer aber verpflichtet ihre Kunden „klar, unmissverständlich und konkret“ darauf hinzuweisen, dass bestenfalls Zweifel über den Leistungsanspruch bestehen.

Ebenso klar und deutlich hätten sie zudem darauf hinweisen müssen, dass die Annahme des Vergleiches auch zu einer nachteiligen Vertragsanpassung dergestalt führt, dass SARS Cov-2 nicht mehr versichert ist. Denn genau solche Klauseln, die im Ergebnis zu einer Vertragsänderung führen, enthalten viele Vergleichsangebote.

Tobias Strübing erklärt:

„Diesen Anforderungen entsprechen die meisten Vergleichsangebote nicht. Sie enthalten bestenfalls sehr allgemeine Ausführungen zu Rechtslage und weisen in keinem der uns bekannten Fälle darauf hin, dass mit dem Vergleich auch eine nachteilige Vertragsanpassung verbunden ist. Kunden, die solche Vergleiche abgeschlossen haben, raten wir diese von einem spezialisierten Fachanwalt prüfen zu lassen und auch die weitere Versicherungsleistung zu fordern.“

Themen:

LESEN SIE AUCH

Weiteres Urteil zur Leistungspflicht für Versicherer bei Betriebsschließung

BSV: Mannheimer Versicherung AG agiert widersprüchlich

Versicherer unterstützen BSV-Lösung für Bayern

Erlaubt Bundesagentur doppeltes Kassieren von Kurzarbeitergeld und voller BSV?

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Bürgergeld gestrichen trotz Erbengemeinschaft: Landessozialgericht schafft Klarheit

Darf eine Erbin mit Millionenvermögen weiter Bürgergeld beziehen, solange sie aus der Erbengemeinschaft nicht auszahlen kann? Ein Gericht hat dazu eine klare Antwort – und verändert damit die Dynamik in blockierten Erbengemeinschaften.

„Musik ist erlaubt – aber nicht grenzenlos“: Was beim Musikhören rechtlich zu beachten ist

Ob beim Autofahren, Üben in der Mietwohnung oder Klingeltonnutzung – Musik im Alltag ist rechtlich klar geregelt. Eine Sammlung aktueller Urteile zeigt, wann es teuer werden kann und welche Rechte Mieter, Musiker und Verkehrsteilnehmer haben.

Gebrauchtwagenkauf: Kein Eigentum trotz Fahrzeugbrief

Ein vermeintlich seriöser Autoverkauf entpuppte sich als Betrug – trotz Vorlage eines echten Fahrzeugbriefs. Das Landgericht Frankenthal verneint einen gutgläubigen Erwerb und erklärt: Wer Warnsignale ignoriert, handelt grob fahrlässig und verliert Eigentum wie Kaufpreis.

Leitsatzurteil: Verletzung der Masseerhaltungspflicht führt zum Leistungsausschluss in der D&O-Versicherung

Ein Geschäftsführer, der bei Zahlungsunfähigkeit keinen Insolvenzantrag stellt, riskiert nicht nur straf- und zivilrechtliche Haftung – sondern auch den Verlust des D&O-Versicherungsschutzes.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.