In Deutschland leben heute etwa 800.000 Autist*innen1 - so vielfältig wie die Ausprägungen von Autismus, so individuell sind auch die persönlichen Bedürfnisse jeder einzelnen Person. Der seit 2005 jährlich am 18. Juni gefeierte "Autistic Pride Day" soll die immer noch existierende Stigmatisierung rund um das Thema Autismus abbauen.

Der digitale Versicherungsmanager CLARK beschäftigt sich anlässlich des Aktionstages mit den Versicherungsfragen von Betroffenen. Denn genau wie alle anderen Menschen, wollen Autist*innen sich gegen Risiken richtig absichern.

Welche Rolle ihre Diagnose für die persönliche Versicherungssituation spielt, beantwortet der CLARK COO und Versicherungsexperte Dr. Marco Adelt. Ein Beitrag von CLARK über news aktuell.

Vorurteile abbauen: Autismus ist keine "Krankheit"

Unter dem Begriff Autismus versteckt sich ein ganzes Spektrum an Eigenarten. Die Bezeichnung als Krankheit ist hier jedoch fehlleitend. Autismus gilt zwar als eine komplexe und vielfältige neurologische Entwicklungsstörung, die Art und Ausprägung der Autismus-Symptome sind individuell jedoch sehr verschieden.

Für die meisten Betroffenen ist es schwierig soziale Beziehungen aufzubauen und aufrecht zu erhalten. Gleichzeitig besitzen autistische Menschen häufig herausragende geistige Fähigkeiten und besondere Interessen.

Für Außenstehende sind Verhaltensweisen und Äußerungen von Autist*innen manchmal schwer einzuordnen. Besonders im Arbeitsleben haben es Autist*innen deshalb nicht immer leicht. Plötzliche Veränderungen in Abläufen und Routinen können sie beispielsweise unter Druck setzen und Stress verursachen.

Umso wichtiger ist es, Autist*innen frühzeitig in den Arbeitsmarkt zu integrieren und Verständnis für ihre Besonderheiten bei Arbeitgeber*innen zu fördern. Das Thema Altersvorsorge kann sich für Autist*innen jedoch schwierig gestalten. Viele Autist*innen sind auch im Alter auf die finanzielle Unterstützung von Angehörigen angewiesen. Ob aufgrund des Autismus ein Rentenanspruch wegen voller Erwerbsminderung besteht, entscheidet die Rentenversicherung nach einer eingehenden medizinischen Überprüfung.

Diagnose Autismus: Auswirkungen auf den Versicherungsschutz

Beispielsweise ist ein Wechsel in die private Krankenversicherung nach einer solchen "Dauerdiagnose" nicht mehr möglich. Ebenso schwierig ist es, wenn die Person zuvor schon einmal psychologisch beraten wurde oder in Therapie war. Versicherungsexperte und CLARK-COO Dr. Marco Adelt erklärt dazu:

Auch wenn es sich bei Autismus allgemein um keine Krankheit handelt, spielt die offizielle Diagnose dieser Entwicklungsstörung beim Abschluss bestimmter Versicherungen eine entscheidende Rolle.

Anders sieht es aus, wenn die Person bereits vor der Diagnose privat versichert ist, beispielsweise über die Eltern. Auch beim Abschluss einer Berufsunfähigkeitsversicherung wird diese Diagnose sowie die gesundheitliche Historie der letzten fünf Jahre berücksichtigt.

Bei Versicherungsprodukten, die den gesundheitlichen Zustand der Person abfragen, ist es sehr wahrscheinlich, dass Autist*innen einen Risikozuschlag zahlen müssen oder manche Versicherungen nicht abschließen können,

so Dr. Marco Adelt weiter. "Bei CLARK unterstützen wir Menschen dabei, ihren Versicherungsschutz selbst in die Hand zu nehmen. Wer nicht sicher ist, welche Auswirkungen die Diagnose Autismus auf die eigene Versicherungssituation hat, kann sich von unseren Expert*innen unabhängig beraten lassen", sagt Dr. Marco Adelt abschließend.

Themen:

LESEN SIE AUCH

Lebensstandard: Sorgen und Vorsorgestrategien der Deutschen

Absicherung für Retter in der Not: Die wichtigsten Versicherungen für Notfallsanitäter

Private Versicherer spielen auf Zeit bei Corona-Infektionen und prüfen Aufnahmeanträge von Covid-19-erkrankten Neukunden strenger

Psyche bleibt Hauptgrund für Berufsunfähigkeit

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Sicher durch den Winterurlaub: Diese Policen sind unverzichtbar

BarmeniaGothaer: Erstes Geschäftsjahr 2025 mit deutlich über Marktwachstum und gestärkter Kapitalbasis

Wie Partnerschaften zwischen Versicherern und Tresoranbietern sichere Aufbewahrung gewährleisten

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

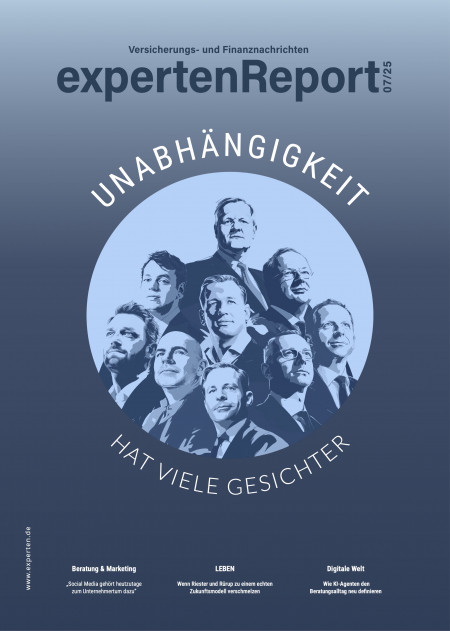

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.