Die beispiellose Veränderung der Kapitalmärkte im Jahr 2022 hat gravierende Auswirkungen auf das Geschäft der Lebensversicherer, insbesondere durch die aktuell hohe Diskrepanz zwischen Höchstrechnungszins und Marktzins. Nach nun eineinhalb Jahren „Hochzinsphase“ sind die Implikationen auf Vertrieb und Neuproduktentwicklung deutlich zu beobachten.

Lebensversicherer sind besonders mit Herausforderungen im Neugeschäft konfrontiert, da die Kunden ihre Renditeerwartungen nach oben anpassen. Eine Vielzahl von Altersvorsorgeprodukten mit Abhängigkeit vom Rechnungszins schneidet dagegen auffällig schwach ab.

Betroffen ist vor allem das Neugeschäft mit Einmalbeiträgen, wie die Zahlen für 2022 und die Sommerprognose 2023 des Gesamtverbands der Versicherer (GDV) deutlich machen (mit einem Rückgang von 20,8 Prozent und 15 Prozent). Während in den Jahren stetig fallender Zinsen die Versicherer noch von langlaufenden Anlagen zehren konnten, sind die Angebote vieler Banken zum aktuellen Marktzins inzwischen deutlich attraktiver als jene Produkte, die an das Sicherungsvermögen der Versicherer gebunden sind.

Die deutlich gestiegenen Zinsen eröffnen für Versicherer allerdings auch Chancen, neue Wege bei Vorsorgeprodukten einzuschlagen. Eine kurzfristig umsetzbare Lösung stellen kapitalmarktgebundene Einmalbeiträge dar, mit denen Versicherer wettbewerbsfähige Alternativen zu bspw. Termingeldern von Banken anbieten können. Vier Aspekte sind dabei besonders relevant:

- Vertrauen in die Finanzstärke des Absicherungspartners

- Geringer Erklärungsbedarf beim Kunden

- Attraktivität bezogen auf die (mögliche) Rendite

- Wahl des Index für die Kapitalmarktanbindung

Kapitalrückzahlung, Steuervorteile und gezielte Vertriebsorientierung

Kapitalmarktorientierte Einmalbeitrags-Produkte können auf Basis der aktuellen Zinshöhe je nach Ausgestaltung vollständige Kapitalrückzahlung bieten und zusätzlich eine darüberhinausgehende Mindestverzinsung berücksichtigen. Die Anbindung an einen Index kann weitere Renditechancen eröffnen. Bei Laufzeiten ab zwölf Jahren kommt zudem noch der typische Steuervorteil der Lebensversicherung hinzu. Um für die Kunden und den Vertrieb klare Konditionen darzustellen, werden in der Regel Investitionstranchen angeboten, die über einen Zeitraum von mehreren Wochen vermarktet werden. Dies bietet die Chance zu einer vertrieblichen Fokussierung und der Platzierung eines definierten Neugeschäftsvolumens.

Kombination sicherer Verzinsung mit indexbezogenen Renditechancen

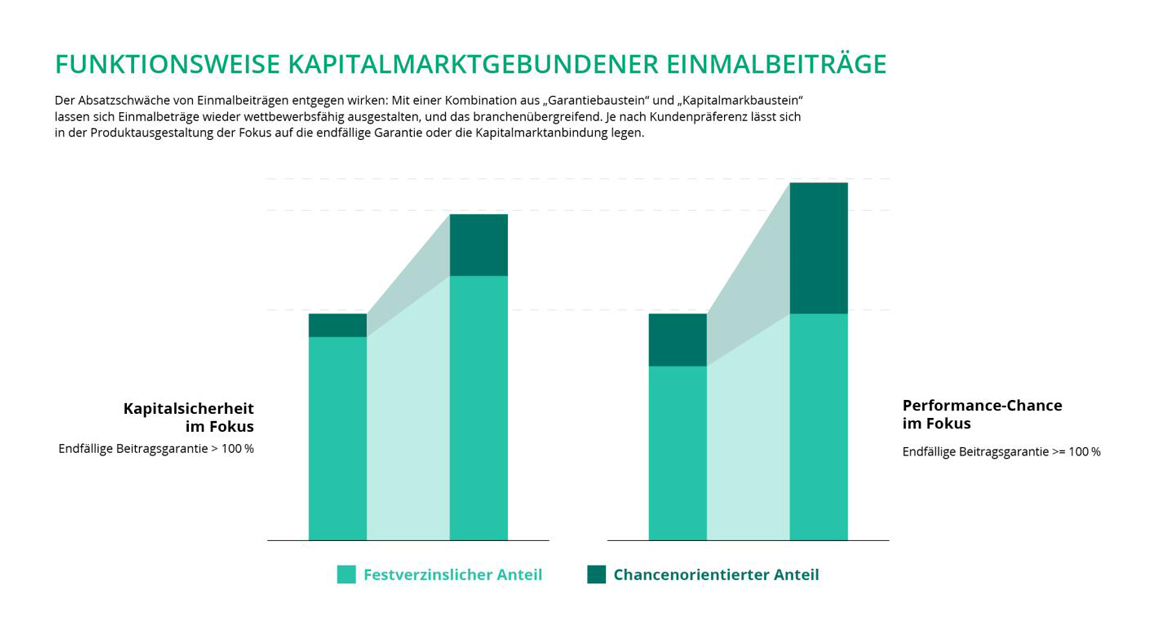

Die Konstruktion von Einmalbeiträgen basiert auf einer Aufteilung der Anlage in einen festverzinslichen Teil, der die Rückzahlung in Höhe der vereinbarten Kapitalgarantie zum Laufzeitende sichert, während der verbleibende Anteil über eine Indexanbindung chancenorientiert investiert wird.

Der festverzinsliche Anteil basiert in der Regel auf einer Anleihe, die von einem Emittenten als Absicherungspartner aufgelegt wird. Da kapitalmarktbasierte Einmalbeiträge auf Rechnung und Risiko der Versicherungsnehmer aufgesetzt werden, ist es entscheidend, dass der gewählte Emittent eine hohe Bonität aufweist und das mögliche Ausfallrisiko über ein angemessenes Rendite-Plus kompensiert wird.

Für den chancenorientierten Anteil wird die Performance von diversifizierten Kapitalmarkt-Indizes angebunden. Ziel dabei ist es, mit diesen einen Mehrertrag über den festverzinslichen Anteil hinaus zu generieren. Hierzu werden Call-Optionen eingesetzt, welche die Partizipation an der Wertentwicklung eines bestimmten Index ermöglichen. In Kombination mit Maßnahmen zur Kontrolle der Volatilität lassen sich die Kosten für die Call-Optionen begrenzen und attraktive Partizipationsraten am Index darstellen.

Varianten je nach Risikoneigung des Kunden

Bei der Aufteilung des Einmalbeitrags ergibt sich die Möglichkeit, zwischen einer hohen Garantie einerseits (festverzinslicher Anteil) und dem Darstellen von indexgebundenen Renditechancen andererseits (chancenorientierter Anteil) auszugestalten. Aus diesem Grund ist im Rahmen der Produktentwicklung zu klären, ob der Fokus des Produktes aus Kundensicht eher auf der „Kapitalsicherheit“ oder der „Performance-Chance“ liegen soll.

Für die Umsetzung bieten sich dem Versicherer zwei Möglichkeiten für die oben genannten Konstruktionen - entweder mittels Anleihen im Rahmen einer anleihegebundenen Rentenversicherung oder über streng regulierte UCITS Laufzeitfonds im Rahmen von fondsgebundenen Rentenversicherungen. Bei Letzteren kann eine zusätzliche „harte“ Rückzahlungsgarantie des investierten Kapitals gestellt werden.

Empfehlungen der Fokusgruppe private Altersvorsorge machen Druck

Dass die Versicherungswirtschaft mit neuartigen Produkten reagieren muss, zeigen auch die Empfehlungen der „Fokusgruppe private Altersvorsorge“ von Juli dieses Jahres. Die Experten empfehlen eine stärkere Öffnung der Altersvorsorge für Investmentlösungen und stellen renditestärkere Kapitalanlagen in den Fokus. Eine Möglichkeit dazu können kapitalmarktgebundene Einmalbeiträge sein, bei denen Versicherungsnehmer direkt von den aktuell hohen Marktzinsen profitieren.

Themen:

LESEN SIE AUCH

VOTUM fordert: Ermöglichen statt verhindern!

Banken führend beim Absatz privater Altersvorsorgeprodukte

PEPP ohne Wirkung – Bundesregierung soll EU-Fehler bei Altersvorsorge nicht kopieren

Ein vernichtendes Urteil des Europäischen Rechnungshofs entzieht dem PEPP endgültig die Legitimation, findet der VOTUM-Verband und fordert: Die Bundesregierung muss handeln – und darf einen entscheidenden Fehler jetzt nicht wiederholen.

uniVersa gibt Umstellungsgarantie und Umtauschrecht

Durch den gesetzlich festgelegten Höchstrechnungszins für Lebensversicherungen von 1,0 Prozent erhalten Versicherte für Neuabschlüsse ab 01. Januar 2025 höhere garantierte Leistungen. Für die private Altersvorsorge mit Fondsprodukten ohne Garantien hat die uniVersa eine Umstellungsgarantie für Abschlüsse ab dem 16. September eingeführt.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Lebensversicherung: ZZR-Rückflüsse bringen Spielraum

Zinsanstieg, ZZR-Rückflüsse und demografischer Wandel verändern das Geschäftsmodell der Lebensversicherer grundlegend. Die Branche steht finanziell stabil da – doch das Neugeschäft bleibt unter Druck.

Wiederanlage im Bestand: Versicherer verschenken Milliardenpotenzial

In Zeiten stagnierender Neugeschäftszahlen und hoher Leistungsabfüsse rückt der Versicherungsbestand zunehmend in den Fokus strategischer Überlegungen. Das gilt insbesondere für die Lebensversicherung: Dort schlummern ungenutzte Chancen, die Erträge stabilisieren und die Kundenbindung stärken könnten – wenn Versicherer systematisch auf Wiederanlage setzen würden. Der Text erschien zuerst im expertenReport 05/2025.

#GKVTag – Pflegeversicherung unter Reformdruck: Stabilität durch Solidarität

Drei Jahrzehnte Pflegeversicherung – eine sozialpolitische Erfolgsgeschichte mit strukturellen Rissen. Seit ihrer Einführung garantiert sie die Absicherung pflegebedürftiger Menschen und setzt dabei auf das Zusammenspiel von Solidarität und Eigenverantwortung. Doch mit wachsender Zahl Anspruchsberechtigter, einem Ausgabenvolumen von inzwischen 65 Milliarden Euro und einem Beitragssatz von 3,6 Prozent (zuzüglich Kinderlosenzuschlag) gerät das System an seine finanziellen Grenzen.

„Fünf Tierseuchen gleichzeitig – Tierhalter geraten weiter unter Druck“

Mit einem neuen Höchstwert von 96 Millionen Euro Schadenaufwand blickt die Vereinigte Tierversicherung (VTV) auf das bislang teuerste Jahr ihrer Geschichte zurück. Der Großteil der Schäden entstand durch Tierseuchen – allen voran durch die Blauzungenkrankheit, die allein 30 Millionen Euro kostete. Diese betraf 2024 vor allem Wiederkäuer-Bestände in Nordrhein-Westfalen, Rheinland-Pfalz, Schleswig-Holstein und Hessen. Die VTV ist Marktführer in der landwirtschaftlichen Tierversicherung und Teil der R+V Gruppe.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.