Während die Corona-Krise die weltweiten Aktienmärkte auf Talfahrt geschickt hat, reagieren Immobilienbesitzer mit bestehenden Krediten und Immobilienkäufer besonnen.

"Bei der Finanzierung von Wohneigentum führt die Corona-Krise zu neuen Fragen und Bedürfnissen auf Kundenseite und in der Branche zu einem Digitalisierungsschub. Shutdown und Social Distancing erfordern innovative Wege für die Beratung sowie den Kauf- und Finanzierungsprozess. Banken und Vermittler stellen Angebote und Prozesse um", sagt Jörg Utecht, Vorstandsvorsitzender der Interhyp Gruppe.

Nach wie vor gelte es, für die Kunden individuell und langfristig tragbare Lösungen zu finden. Die Digitalisierung stelle sich an vielen Stellen als wertvoll heraus. Interhyp gibt Antworten auf fünf aktuell wichtige Fragen, die Baufinanzierungskunden in der Corona-Krise bewegen.

1. Ist es in der Corona-Krise möglich, einen Kredit zu erhalten?

"Die Branche hat schnell reagiert und digitale Prozesse vorangetrieben, sodass Immobilieninteressenten und Anschlussfinanzierer auch während der Corona-Krise eine private Baufinanzierung abschließen und dabei auf ein breites Angebot zugreifen können", sagt Jörg Utecht. Viele Kreditinstitute haben auf Home-Office und digitale Prozesse umgestellt, berichtet Interhyp. Kundentermine werden per Telefon, zum Teil per Video angeboten. Zum Teil werden Video-Legitimationen genutzt.

Einige Kreditinstitute verzichten auf Innenbesichtigungen oder nutzen Videobesichtigungen. Auch Interhyp setzt als Vermittler von privaten Baufinanzierungen seit Anfang März komplett auf telefonische Beratung, auf Wunsch mit Online-Unterstützung und Bildschirmübertragung. Bei der Immobiliensuche habe die Corona-Krise zu Einschränkungen bei Besichtigungen geführt, aber auch hier die Digitalisierung beschleunigt.

Besichtigungen finden zum Beispiel online oder per Video-Besichtigung statt. Mitunter gibt es unter Einhaltung der Bestimmungen und Abstandsregeln auch Einzelbesichtigungen mit Maklern. Notartermine sind unter Einhaltung der geltenden Regeln möglich.

2. Was ist, wenn Kreditnehmer wegen der Corona-Krise in Zahlungsschwierigkeiten geraten?

"Wir sehen, dass etliche Banken derzeit kulant und flexibel reagieren. Einige bieten zum Beispiel die Möglichkeit, fest vereinbarte Sondertilgungen zu verschieben und die Tilgung über mehrere Monate herabzusetzen oder ganz auszusetzen", berichtet Jörg Utecht.

Bei Zahlungsschwierigkeiten von Privatleuten in der Corona-Krise ist eine dreimonatige Stundung der Zins- und Tilgungsleistung seit kurzem gesetzlich geregelt. Interhyp rät, sich dazu gut zu informieren und bei Zahlungsschwierigkeiten auf das Kreditinstitut zuzugehen. Oft seien individuelle Lösungen möglich und sinnvoll. Tilgungsaussetzungen seien zum Beispiel zum Teil länger als gesetzlich geregelt möglich.

3. Was gilt in der Corona-Krise für die Finanzierung?

"Die Finanzierung muss jetzt und auch in Zukunft für den Kreditnehmer tragfähig sein. Wir raten immer und besonders in der derzeitigen Situation zur Besonnenheit und einer wohl überlegten Finanzierung"; erklärt Mirjam Mohr, Interhyp-Vorständin für das Privatkundengeschäft. Die Expertin empfiehlt Darlehen mit langen Zinsbindungen von mehr als 10 Jahren, hohen Anfangstilgungen von über drei Prozent und Möglichkeiten, flexibel auf Situationen reagieren zu können. Mirjam Mohr: "Kostenlose Tilgungssatzwechsel oder kostenlosen Optionen zur Sondertilgung machen die Finanzierung flexibler."

In Sachen Eigenkapitaleinsatz gelte weiterhin die Regel, nach der viel Eigenkapital die Zinskondition verbessert. Mindestens die Kaufnebenkosten sollten durch Eigenkapital gedeckt sein, empfehlenswert seien in vielen Fällen zusätzlich zwanzig Prozent vom Kaufpreis.

4. Welche Auswirkungen hat die Krise auf die Bauzinsen?

Laut Interhyp sind die Bauzinsen seit einigen Wochen volatiler als üblich. Mirjam Mohr: "Trotz des leichten Konditionsanstiegs in den letzten Wochen finden Immobilieninteressenten noch immer günstige Zinsen auf vergleichsweise niedrigem Niveau vor - was zu leistbaren Finanzierungen führt." Auch die aktuelle Umfrage für den Interhyp-Zinsbericht zeigt, dass die Mehrheit der zehn befragten Kreditinstitute auf Jahressicht von gleichbleibenden Zinsen ausgeht, einige erwarten leicht steigende Zinsen.

5. Welche Auswirkungen wird die Corona-Krise auf die Nachfrage von Immobilien und Finanzierungen haben?

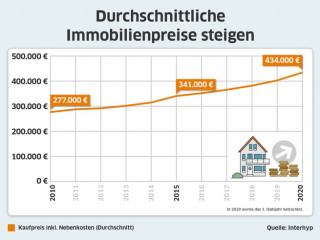

"Ob die Corona-Krise die Nachfrage nach Immobilien erhöht oder dämpft, lässt sich aktuell schwer abschätzen. Klar sagen lässt sich indes, dass Interessenten auf Kauf- und Verkaufsseite durch die Krise anders über das Investment nachdenken, es neu bewerten", erläutert Jörg Utecht. In den vergangenen Jahren war die Immobilie als Sachwert in Krisenzeiten gefragt. Auch heute fehlt es vielen Anlegern an attraktiven Anlagealternativen.

"Besonders für Eigennutzer zählt die Immobilie neben einer möglichen Aussicht auf Wertentwicklung vor allem als Zuhause, das Sicherheit, aber auch Unabhängigkeit verspricht. Die Immobilie bleibt eine der wenigen Anlageformen, die sich nutzen lässt und die einen Einfluss auf die Lebensqualität hat. Solange Menschen nach dem eigenen Zuhause streben, werden sie dafür Finanzierungen benötigen."

Leichte Preisrückgänge könnten bei einer sich stabilisierenden Wirtschaftslage und weiterhin niedrigen Zinsen dazu führen, dass der Erwerb von Wohneigentum attraktiver wird.

Bild: © nopparat – stock.adobe.com

Themen:

LESEN SIE AUCH

Immobilienkredite: Um fünfzigtausend Euro höher als im Vorjahr

Die Bauzinsen haben sich seit Jahresstart mehr als verdreifacht. Entsprechend stiegen die Bau- und Anschlussfinanzierungen im Vergleich zum Vorjahr um 40 Prozent. Besonders in den ostdeutschen Bundesländern wuchsen die Kreditsummen vergleichsweise stark.

Anhaltendes Niedrigzinsumfeld befeuert Immobiliennachfrage und verändert Finanzierungsverhalten

Bauzinsen steigen im September um über 50 Prozent auf Jahreshoch

Die Bauzinsen haben im September einen neuen Jahreshöhepunkt erreicht. Ein Baufinanzierungsbeispiel zeigt, eine knapp 500 Euro teurere Monatsrate als noch Mitte August. Dies führt auch zu einer Pattsituation am Immobilienmarkt.

Zinssicherheit rückt weiter in den Fokus

Der Zinsanstieg der vergangenen Monate rückt den konservativen Bausparvertrag für die Zinssicherung wieder in den Fokus. Dies gilt für den Immobilienerwerb, die sichere Anschlussfinanzierung sowie die Modernisierung der eigenen vier Wände.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Zwischen Zauber und Zahlen: Warum deutsche Aktien wieder Chancen bieten

Trotz Konjunktursorgen, geopolitischer Spannungen und struktureller Probleme sehen viele Anleger wieder Potenzial im deutschen Aktienmarkt. Portfoliomanager Olgerd Eichler von MainFirst nennt sechs gute Gründe – mit überraschend positiven Langfristaussichten.

Höhere Pfändungsfreigrenzen ab 1. Juli 2025: Was das für Gläubiger bedeutet

Zum 1. Juli 2025 steigen die Pfändungsfreigrenzen – für Schuldner:innen bedeutet das mehr finanzieller Spielraum, für Gläubiger hingegen weniger pfändbare Beträge und längere Rückzahlungszeiträume. Was das konkret heißt und worauf Gläubiger jetzt achten müssen.

In der Steuerung des Kreditrisikos liegt ein strategischer Hebel

Protektionismus, Handelskonflikte, geopolitische Risiken – die Unsicherheit an den Märkten bleibt hoch. Passive Kreditstrategien stoßen in diesem Umfeld schnell an ihre Grenzen. Warum gerade aktives Management und ein gezielter Umgang mit Kreditaufschlägen den Unterschied machen können, erklärt Jörg Held, Head of Portfolio Management bei Ethenea.

Mehrheit befürwortet Rüstungsinvestments – Akzeptanz steigt auch bei nachhaltigen Fonds

Private Geldanlagen in Rüstungsunternehmen polarisieren – doch laut aktueller Verivox-Umfrage kippt die Stimmung: 56 Prozent der Deutschen halten solche Investments inzwischen für legitim. Auch nachhaltige Fonds greifen vermehrt zu.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.