Viele Anleger wünschen sich eine hohe Rendite, aber dies mit keinem Risiko oder wenigstens mit garantiertem Kapitalerhalt.

Doch die Niedrigzinsphase macht vielen Garantieprodukten zu schaffen, weswegen es auch kein Wunder ist, dass manche davon vom Markt genommen werden. Der Spagat, Anlegern sowohl eine Kapitalgarantie als auch eine positive Rendite zu bieten, ist hier zum Scheitern verurteilt.

Swen Köster, Senior Vice President bei Moventum S.C.A., erklärt:

„Die Produkte haben sich gut verkauft, doch am Ende war die Enttäuschung groß. Eine Garantie ist wie eine Versicherung. Und Versicherungen sind nun mal nicht gratis. Der Kunde muss sie am Ende mitbezahlen.“

Investitionen in Anlageklassen mit höheren Durchschnittsrenditen wie etwa Aktien fanden schlichtweg nicht mehr statt.

So ist es für viele Kunden und Berater daher sinnvoller, ein kontrolliertes Risiko einzugehen, um auch nach Jahren noch handlungsfähig zu sein.

Chance-Risiko-Profil auf Anleger abstimmen

Trotz der niedrigen Zinsen ist es noch immer möglich, sinnvolle Renditen zu erwirtschaften, wie die Performance vieler vermögensverwaltender Strategien oder auch gemanagter Portfolios zeigt. Das aber setzt voraus, dass auch im Schnitt höher rentierende Anlageklassen mit einbezogen werden. Es geht nicht darum, das Risiko zu erhöhen, um mehr Rendite zu schaffen. Ziel ist es, mit einem auf den Anleger abgestimmten Chance-Risiko-Profil die optimale Rendite zu erzielen.

Das aber führt zwangsläufig zu größeren Schwankungen, die es bei Garantieprodukten nun mal nicht gibt. Da Geldanlage ohnehin langfristig ausgerichtet sein sollte, ergibt sich für die meisten Kunden aber auch der gewünschte Durchschnitt.

Um das für den Anleger richtige Chance-Risiko-Profil zu finden, sind Berater wichtig.

Swen Köster dazu:

„Wir sehen immer wieder, dass Konten beratener Kunden deutlich häufiger ihre Ziele erreichen, als die selbst gemanagten. Das liegt vor allem daran, dass Berater ihre Kunden gut einschätzen können und diese dann aber auch zum Durchhalten in schwachen Börsenphasen überzeugen.“

Garantieprodukte versus Schwankungen

Viele Berater haben Garantieprodukte ihren Kunden empfohlen und diese haben damit auch kein Geld verloren, aber laut Swen Köster hätten die Kunden eine vernünftige Rendite eher mit Portfolios erzielt, bei denen Schwankungen in Kauf genommen wurden.

So ist zu erwarten, dass in Zukunft weitere Garantieprodukte aus dem Markt genommen werden.

Themen:

LESEN SIE AUCH

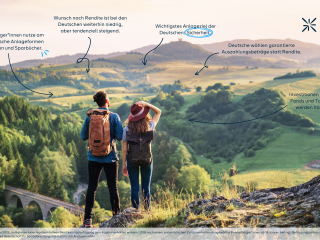

Geldanlage: Sicherheit vor Rendite – aber mit wachsender Risikobereitschaft

Für die meisten Deutschen steht Sicherheit bei der Geldanlage weiterhin an erster Stelle. Das zeigt eine aktuelle repräsentative forsa-Umfrage im Auftrag der BarmeniaGothaer. Während klassische Sparformen dominieren, gewinnt das Interesse an renditestärkeren Alternativen wie Fonds und Aktien langsam an Bedeutung.

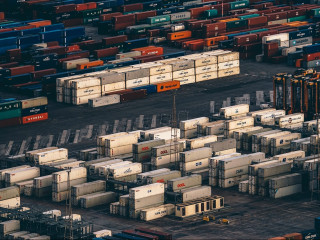

Insolvenzverfahren der P&R-Gruppe: Über 666 Millionen Euro an Gläubiger verteilt

In den Insolvenzverfahren der vier deutschen P&R-Containerverwaltungsgesellschaften wurde nunmehr die vierte Abschlagsverteilung vorgenommen. Insgesamt rund 122 Millionen Euro wurden an mehr als 54.000 Gläubiger ausgezahlt.

Solvium löst Fonds vorzeitig auf – Neue Transportlogistik-Beteiligung gestartet

Die Solvium Holding AG wird den 2020 aufgelegten Publikumsfonds „Solvium Logistic Fund One“ vorzeitig auflösen. Trotz der verkürzten Laufzeit um ein bis zwei Jahre soll die angestrebte Zielrendite von mindestens 4,56 Prozent pro Jahr für Anleger erreicht werden.

Multi-Asset-Strategien: Warum Anleihen wieder an Attraktivität gewinnen

Globale Anleihen könnten langfristig attraktive Renditen liefern – eine Entwicklung, die sich auf Multi-Asset-Portfolios auswirken dürfte. Laut Vanguard-Analyst Lukas Brandl-Cheng sprechen mehrere Faktoren für eine stärkere Gewichtung von Anleihen.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Baloise: Neue Kinder-Police verbindet Kapitalaufbau mit früher Absicherung

Mit der Best Invest Kids bringt die Baloise eine neuartige fondsgebundene Rentenversicherung auf den Markt, die sowohl Kapitalaufbau als auch biometrische Absicherung von Kindern in einem Produkt vereint.

Vier Versicherer, eine Lösung: Zurich startet sichere Kapitallebensversicherung gegen Einmalbeitrag

Mit einer neu aufgelegten klassischen Kapitallebensversicherung positioniert sich Zurich gemeinsam mit Allianz und IDEAL als Anbieter sicherheitsorientierter Einmalbeitragslösungen. Das neue Konsortialprodukt, das ab Juli 2025 erhältlich ist, richtet sich insbesondere an Kund*innen mit kurzfristigem Anlagebedarf und Sicherheitsfokus – etwa nach einer Erbschaft oder Schenkung.

Betriebshaftpflichtversicherung: Dialog setzt auf neues Produkt für Bau, Handwerk und Hotellerie

Bau, Handwerk und Hotellerie gelten als haftungssensibel. Dennoch will sich die Dialog Versicherung AG in diesem Segment als starker Partner im Firmenkundengeschäft etablieren. Auf welche Features der Versicherer dabei setzt.

Schutz für den Mittelstand: Baloise erweitert gewerbliche Sachversicherung

Mehr Leistungen, mehr Flexibilität, mehr Digitalisierung: Baloise positioniert sich mit ihrer überarbeiteten Sachversicherung als Partner für kleine und mittlere Unternehmen. Was neu ist – und wo Vertriebspartner profitieren.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.