Weltwirtschaft und Börsen werden durch das Coronavirus weitaus stärker getroffen als noch vor kurzem erwartet. Mittlerweile ist insbesondere die Wahrscheinlichkeit einer globalen Rezession signifikant gestiegen.

Dr. Heinz-Werner Rapp, Vorstand und Chief Investment Officer von FERI, sagt:

„Das bisherige Szenario für 2020 hat sich durch CoViD19 abrupt verändert und birgt gravierende Risiken für Wirtschaft und Kapitalmärkte.“

Der aktuelle Aktienmarkt-Crash reflektiere zwar neue Konjunkturrisiken, sei von echten Rezessionsniveaus aber noch deutlich entfernt.

„Auch nach dem jüngsten 'Corona-Crash' bleibt noch Raum für weitere Korrekturen. Falls die aktuelle CoViD19-Verunsicherung in eine scharfe globale Rezession mündet, werden die Märkte dieses Risiko schon in Kürze einpreisen.“

Dabei ist es laut Dr. Heinz-Werner Rapp wenig überraschend, dass nun wieder die globale Geldpolitik in den Fokus rücke:

„Die Märkte haben sich in den letzten Jahren daran gewöhnt, dass Zentralbanken jederzeit und ohne Limit als Retter in der Not auftreten.“

Gegen eine Pandemie könne Geldpolitik jedoch grundsätzlich nur wenig ausrichten. Zudem habe speziell die EZB die Grenzen ihrer konventionellen Möglichkeiten längst erreicht.

„Dennoch gehen die Notenbanken weltweit erneut in den Krisenmodus – und müssen mit immer extremeren Maßnahmen Handlungsfähigkeit demonstrieren.“

Im Risikofall sei nicht auszuschließen, dass wie in Japan auch in Europa bald Elemente von "Overt Monetary Financing" (OMF) kommen, also eine "Monetisierung" von Staatsausgaben zur Stützung der Konjunktur.

Neue Ausgangslage für Weltwirtschaft und den Welthandel

FERI hat seine Prognosen im laufenden Jahr deutlich nach unten angepasst und rechnet beispielsweise für Deutschland im Jahr 2020 mit einem Minus von bis zu 1 Prozent beim BIP.

Diese Prognose unterstelle, dass bis zur Jahresmitte eine Eindämmung der Pandemie gelingt und sich dann die Chance einer konjunkturellen Erholung im zweiten Halbjahr biete. Signifikante Wahrscheinlichkeit habe aber auch ein Risikoszenario, in dem Einschränkungen des öffentlichen Lebens zur Bekämpfung der Pandemie deutlich länger andauerten. Dadurch würde sich die Rezession dynamisch verschärfen, wobei auch Elemente einer Finanz- oder Kreditkrise auftreten könnten.

Axel D. Angermann, Chef-Volkswirt der FERI Gruppe, sagt:

„Weil das gesamte Ausmaß der wirtschaftlichen Folgen erst in einigen Monaten erkennbar sein wird, bleibt es vorerst bei einer sehr hohen Unsicherheit.“

Neuaufbruch oder De-Globalisierung?

Der Corona-Schock hat Zweifel geweckt, ob die Weltwirtschaft nach dem Ende der Ausnahmesituation wieder in den Normalmodus umschalten kann oder ob das globale Wirtschaftssystem irreparable Folgeschäden davontragen wird.

Dr. Heinz-Werner Rapp dazu:

„Fakt ist, die Gesellschaften des Westens durchlaufen im neuen Jahrzehnt eine massive Transformation. Das Zusammentreffen von Klimawandel, Überalterung, hoher Verschuldung, Nullzinspolitik und digitaler Revolution wird tiefgreifende Strukturveränderungen nach sich ziehen. In welche Richtung sich das Gesamtbild entwickelt, hängt stark davon ab, wie Regierungen und Notenbanken die neuen Herausforderungen managen.“

Die 20er: Roaring Twenties oder Dark Decade?

Nach Einschätzung von FERI zeichnen sich zwei mögliche Szenarien ab: Auf der einen Seite stehe die Chance auf ein Comeback der "Roaring Twenties" als Synonym für eine Dekade, die geprägt ist von großen Zukunftsinvestitionen und neuen Wachstumsschüben durch digitale Innovation.

Auf der anderen Seite drohe jedoch eine "Dark Decade", falls es nicht gelinge, demographisch bedingte Wachstumsschwächen durch kluge Politik und starke Innovationszyklen aufzufangen. In diesem Fall wären eine Vertiefung sozialer Spaltung sowie ein weiteres Abdriften der Politik in Richtung Populismus zu befürchten, also letztlich ein Jahrzehnt verschärfter gesellschaftlicher Konflikte.

Themen:

LESEN SIE AUCH

Deutsche Unternehmen gegen weitere Zinserhöhungen

Rückkehr der Negativzinsen? Die SNB steht vor einem geldpolitischen Tabubruch

EZB senkt Leitzins um 25 Basispunkte – Experten uneins über die Auswirkungen

Kapitalmärkte zeigen sich verhalten zuversichtlich

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Allianz Direct steigt zum drittgrößten Online-Versicherer Frankreichs auf

ERGO schließt Übernahme von ADB Gjensidige im Baltikum ab

Japan: Droht ein ‚Liz-Truss-Moment‘?

EU-Kleinanlegerstrategie ohne Ergebnis

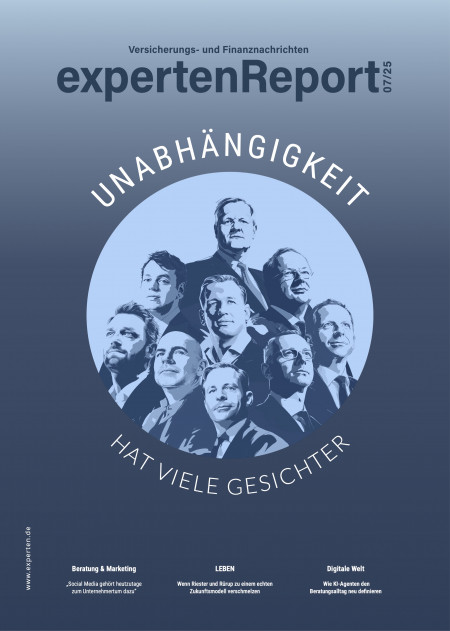

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.