Aktuell überraschen die Inflationsraten der Eurozone mit einem deutlichen Rückgang von 10,1 Prozent im Dezember auf aktuell 9,2 Prozent Dieser Trend wird sich auch in nächster Zeit fortsetzen, vor allem durch den Rückgang der Energiepreise.

Ein Beitrag von Michael Winkler, Leiter Anlagestrategie bei der St.Galler Kantonalbank Deutschland AG

So notiert zum Beispiel Rohöl (Brent) aktuell bei etwa 80 US-Dollar pro Barrell. Im Vergleich dazu lag Rohöl im Vorjahreszeitraum bei ca. 80-90 US-Dollar und im Februar 2022 bei ca. 90-100 US-Dollar. Mit Blick nach vorne dürfte der europäische Rohölmarkt für die nächsten Monate eine deutlich negative Inflationsrate aufweisen. Aber: Auch wenn die abnehmende Inflationsrate erfreulich ist, bedeutet das weiterhin hohe Niveau der Teuerung immer noch einen Kaufkraftverlust.

Zudem ist in der Eurozone noch keine Entspannung bei der Kernrate der Inflation (5,2 Prozent) erkennbar. Dabei ist festzuhalten ist, dass sich die Notenbanken erst bei einem Rückgang der Kernraten „entspannen“ werden. Auch mit Blick auf die Lohn-Preis-Spirale in den USA ist im Vorjahresvergleich eine positive Tendenz erkennbar. Die Lohnsteigerungen für den wöchentlichen Stundenlohn sind – mit einem Rückgang von 5,1 auf 4,6 Prozent - auf dem richtigen Weg und fielen geringer als erwartet aus.

Auch die Frühindikatoren stabilisieren sich und der Einkaufsmanager Index der Eurozone steigt nach 47,8 Prozent den zweiten Monat in Folge auf 49,3 Prozent. Zwar kann noch von keiner nachhaltigen Erholung die Rede sein, doch kommt es nicht so schlimm wie erwartet und die Richtung stimmt.

Den europäischen Märkten scheint diese positive Tendenz und die Erwartung einer milden Rezession auszureichen, um die derzeitige Erleichterungsrally aufrechtzuerhalten.

Aus technischer Perspektive hat der EuroStoxx50 den Abwärtstrend verlassen, die 200-Tage-Linie überwunden und verzeichnet seit Jahresbeginn einen dynamischen Kursanstieg. In den USA zeigt sich aus technischer Sicht allerdings ein gänzlich anderes Bild. Die Kurse der wichtigsten Aktienindizes notieren unter 200-Tages Linie, Tech-Aktien – allen voran Tesla nach einer Kurshalbierung im Dezember – stehen unter immensen Druck und der Bärenmarkt ist weiterhin intakt. Derzeit hinken die US-Aktienmärkte aus technischer Sicht Europa hinterher, wo der Bärenmarkt bereits beendet ist.

Das Jahr 2022 wurde maßgeblich durch die Leitzinserhöhungen der Notenbanken dominiert. Nach einer kurzen Verschnaufpause gehen die Sitzungen der Fed und EZB im Februar dann in die nächste Runde. Zwar gehen auch wir von einer baldigen Leitzinserhöhungspause aus, doch werden die Notenbanken– anders als von den Märkten erwartet – das Leitzinsniveau weiterhin hochhalten.

Da die Bekämpfung der Inflation oberste Priorität hat, sind Aktienmarktrallyes aus Notenbankensicht eher „unerwünscht“. Damit bleibt das Aktienmarktumfeld auch in diesem Jahr schwierig und wir empfehlen eine Erhöhung der Rentenquoten, die neben ihrer Stabilitätsfunktion des Gesamtportfolios auch ein interessantes Renditepotenzial aufweisen.

Fazit

Aufgrund der deutlich fallenden Inflationsraten, einer Stabilisierung der Frühindikatoren und technisch starker Aktienmärkte in Europa beenden wir die taktische Untergewichtung und erhöhen die Aktienquote auf neutral. Insgesamt wird das konjunkturelle Umfeld schwierig bleiben und die Bremsspuren der Zinserhöhungen sind noch zu erwarten.

Themen:

LESEN SIE AUCH

Die Fed wird den Kurs ändern – aber wann?

Kurseinbrüche auf breiter Front

Droht eine Stagflation?

DAX-Pensionswerke: Ausfinanzierungsgrad auf Höchststand

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Offene Immobilienfonds verzeichnen Milliardenabflüsse

ETF-Sparplan: Mit Kindergeld zum Millionenkapital

Risiken 2026: BaFin warnt vor Härtetest für die Finanzstabilität

Silberpreis auf Rekordniveau

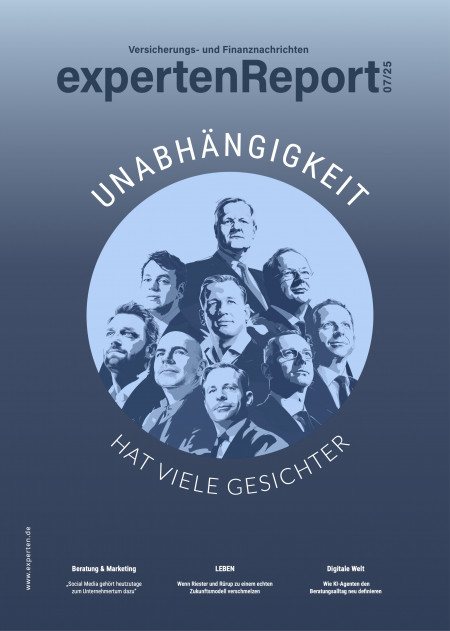

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.