Die Sitzungen der Entscheidungsgremien von Fed und EZB im Juli haben gezeigt: Beide Notenbanken wollen die Inflation unbedingt auf das angestrebte 2 Prozent-Ziel zurückführen. Die Geldpolitik bleibt deshalb vorerst restriktiv ausgerichtet. Zinssenkungen wird es bis zum Ende des laufenden Jahres deshalb nicht geben. So stellt sich die Frage: Wann ist der Zeitpunkt erreicht, ab dem weitere Zinsanhebungen für die Erreichung des Inflationsziels nicht mehr notwendig sind, dafür jedoch die wirtschaftliche Dynamik bremsen und die Stabilität des Bankensystems gefährden?

Ein Beitrag von Axel D. Angermann, Chef-Volkswirt der FERI Gruppe

Setzten die Notenbanken über diesen Zeitpunkt hinaus die geldpolitische Straffung fort, steigt das Risiko einer Rezession. Noch riskanter wären im umgekehrten Fall zu frühe Zinssenkungen. Wenn die Fed tatsächlich ein „Soft Landing“ der US-Wirtschaft managen wollte, müsste sie wegen der Wirkungsverzögerungen der Geldpolitik bereits deutlich vor einer möglichen Rezession der US-Wirtschaft mit Zinssenkungen beginnen.

Dabei müsste sie darauf vertrauen, dass erstens ihre Einschätzung der gesamtwirtschaftlichen Entwicklung – wahrscheinliche Rezession in etwa 6 bis 12 Monaten – zutreffend ist und zweitens die bislang erreichte Wirkung der Geldpolitik ausreicht, die Inflation trotz Zinssenkungen auf 2 Prozent zurückzuführen. Gelingt ihr das nicht, läuft sie Gefahr, dass die Inflation erneut steigt und die Notenbank den Zyklus der geldpolitischen Straffung wiederaufnehmen muss, was nicht nur erhebliche realwirtschaftliche Folgen hätte, sondern auch ihre Reputation weiter beschädigen würde.

In der Geschichte findet sich kein Beispiel dafür, dass der Fed dieser Balanceakt tatsächlich gelungen wäre. Zudem lassen die jüngsten Schwierigkeiten, die inflationäre Entwicklung frühzeitig als ernsthaft (und eben nicht bloß vorübergehend) einzuschätzen und entsprechend darauf zu reagieren, kaum Raum für Optimismus, dass es gerade diesmal anders sein könnte.

Angesichts dieser Unsicherheiten erscheint eine Geldpolitik, die jeweils situationsbezogen in Abhängigkeit von den vorliegenden Inflations-Daten und unter Berücksichtigung der konjunkturellen Dynamik ihre Entscheidungen trifft, auf jeden Fall als angemessen.

US-Rezession wahrscheinlicher als ein „Soft Landing“

Die Fed ist deshalb gut beraten, weiterhin vorrangig das Inflationsziel zu verfolgen und mögliche rezessive Entwicklungen gegebenenfalls in Kauf zu nehmen. Wahrscheinlich wird sie ihren einmal erreichten Maximal-Leitzins für längere Zeit und also bis weit in das Jahr 2024 hinein beibehalten, um das Risiko einer zweiten Inflationswelle zu minimieren.

Dies bedeutet aber in der Konsequenz, dass eine gesamtwirtschaftliche Rezession der US-Wirtschaft eine wesentlich größere Eintrittswahrscheinlichkeit hat als ein „Soft Landing“. Die Frage ist deshalb nicht ob, sondern wann es zu einer solchen Rezession kommt. Aus heutiger Sicht erscheint das erste Halbjahr 2024 als wahrscheinlichster Zeitpunkt.

Die EZB steht vor zwei zusätzlichen Herausforderungen: Erstens muss sie die Heterogenität innerhalb des Euroraums im Blick behalten – die Spanne zwischen der geringsten und der höchsten Kerninflationsrate beträgt im Euroraum derzeit etwa 6,5 Prozentpunkte. Zweitens schwächelt die Wirtschaft im Euroraum schon seit längerem, so dass sich die Frage stellt, wieviel zusätzlicher Dynamikverlust infolge einer weiteren Straffung der Geldpolitik opportun erscheint. Die Diskussionen innerhalb des EZB-Rats dürften im Herbst hörbar kontroverser werden.

Themen:

LESEN SIE AUCH

Globaler Rentenmarkt 2024: Attraktive Erträge in Sicht

Mit Blick auf das Jahr 2024 sind die Ausgangsrenditen sehr attraktiv und in den meisten Fällen sogar höher als zu Jahresanfang. Es kann davon ausgegangen werden, dass aufgrund der wirtschaftlichen Entwicklung Leitzinsen gesenkt werden, was sich positive auf Staatsanleihen auswirken wird.

EZB: Baldiges Ende der restriktiven Haltung?

Die EZB scheint ihren restriktiven Kurs vorerst beizubehalten. Doch es gibt Risiken am Horizont, die ab dem Sommer zu einer deutlichen Aufweichung der Geldpolitik führen könnten. Diese zinspolitischen Veränderungen hätten deutliche Auswirkungen auf das Währungs- und Anleihen-Engagement.

Die Fed, die EZB und der Beinahe-Crash der Banken

Die Spannungen bezüglich der US-Regionalbanken, die SVB-Pleite und die Übernahme der Credit Suisse als Ansteckungspunkt in Europa sind eine indirekte Folge und ein unerwünschter Nebeneffekt im Kampf gegen die Inflation, den Fed und EZB um jeden Preis führen wollten.

Das Risiko für eine neue globale Finanzkrise ist derzeit gering

Aufgrund des beherzten Eingreifens weltweit zahlreicher Behörden, ist die Wahrscheinlichkeit für eine neue globale Finanzkrise derzeit gering. Fraglich ist allerdings, ob die Notenbanken vor dem Hintergrund der aktuellen Entwicklungen ihren weiteren Zinserhöhungszyklus anpassen werden.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

BFH-Urteil zum freiwilligen Wehrdienst: Wann Kindergeld trotz Soldatendienst gezahlt wird

Der Bundesfinanzhof schafft Klarheit: Ein freiwilliger Wehrdienst allein begründet keinen Anspruch – doch wer ausbildungswillig ist und keinen Platz findet, kann profitieren. Was das Urteil für Familien bedeutet.

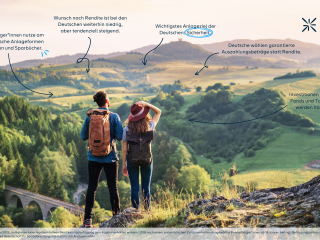

Geldanlage: Sicherheit vor Rendite – aber mit wachsender Risikobereitschaft

Für die meisten Deutschen steht Sicherheit bei der Geldanlage weiterhin an erster Stelle. Das zeigt eine aktuelle repräsentative forsa-Umfrage im Auftrag der BarmeniaGothaer. Während klassische Sparformen dominieren, gewinnt das Interesse an renditestärkeren Alternativen wie Fonds und Aktien langsam an Bedeutung.

Insolvenzverfahren der P&R-Gruppe: Über 666 Millionen Euro an Gläubiger verteilt

In den Insolvenzverfahren der vier deutschen P&R-Containerverwaltungsgesellschaften wurde nunmehr die vierte Abschlagsverteilung vorgenommen. Insgesamt rund 122 Millionen Euro wurden an mehr als 54.000 Gläubiger ausgezahlt.

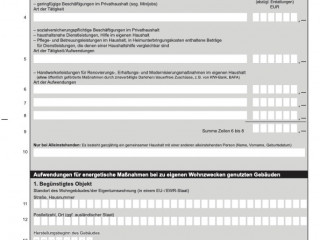

Steuerbonus aus der Nebenkostenabrechnung

Versteckte Steuerersparnis in der Betriebskostenabrechnung: Wer haushaltsnahe Dienstleistungen und Handwerkerleistungen gezielt nutzt, kann jährlich mehrere hundert Euro direkt von der Steuer abziehen. Was § 35a EStG erlaubt, wie man eine Bescheinigung bei der Hausverwaltung anfordert – und worauf Mieter und Eigentümer jetzt achten sollten.