Seit etlichen Jahren scheint für die Deutschen eine Form der Anlage beständig zu sein: Immobilien. Doch die letzten Monate haben trotz der jüngsten positiven Meldungen gezeigt, dass „Betongold” deutlich weniger stabil ist, als viele Verbraucherinnen und Verbraucher annehmen.

So sanken die Preise für Wohnimmobilien im ersten Quartal im Vergleich zum Vorjahresquartal laut dem Statistischen Bundesamt bundesweit im Schnitt um 6,87 Prozent. Auch Immobilienpreise schwanken, allerdings nicht täglich sichtbar. Das lässt sie krisenfester erscheinen, als sie sind.

Kim Fomm, Raisin CIO und Finanzexperte, kennt sieben Gründe, weshalb ein ETF-Potfolio in den meisten Fällen die bessere Wahl für die langfristige Vorsorge ist:

1. Diversifikation

ETFs ermöglichen eine breite Diversifikation, indem sie in ein Portfolio von tausenden Aktien (und/oder Anleihen) investieren. Wer eine vermietete Immobilie erwirbt, beschränkt sich auf eine Lage. Die Investition ist dann ein erhebliches Klumpenrisiko, denn das gesamte Kapital hängt an den Entwicklungen der örtlichen Preise, Einflüsse und an einem Mieter. Auch börsengelistete Immobilienunternehmen mit Immobilienbestand sind in vielen Indizes enthalten. ETF heißt also nicht gleich Verzicht auf die Anlageklasse Immobilien.

2. Rendite und Kosten

Viele Vermieter rechnen sich die Rendite ihrer Immobilie schön. Wer bei 2,5 oder 3 Prozent laufender Rendite kauft, dem bleiben nach Abzug von laufenden Kosten für Verwaltung und Instandhaltung und Mietausfallwagnis vielleicht noch 1,5 bis 2 Prozent übrig. 10-jährige Bundesanleihen werfen aktuell rund 2,5 Prozent ab – ohne Risiko.

Ein globales ETF-Portfolio, das zu gleichen Teilen in Anleihen und Aktien investiert, liegt bei einer erwarteten Rendite von rund 4,5 Prozent – nach Kosten. Noch nicht berücksichtigt sind hier die immer weiter steigenden Erwerbsnebenkosten von aktuell 10 bis 15 Prozent des Kaufpreises. Bei einer Rendite von 1,5 Prozent nach laufenden Kosten braucht der Anleger 10 Jahre, um nur den Verlust aus den Ankaufskosten auszugleichen.

3. Liquidität

ETFs können jederzeit täglich gekauft und verkauft werden. Eine Immobilie zu veräußern, dauert länger und kann im aktuellen Umfeld auch kostspieliger werden.

4. Geringere Kapitalanforderung

Der Einstieg in den Immobilienmarkt erfordert in der Regel erhebliche Investitionen. In ETFs können Anleger schon mit einem vergleichsweise geringen Kapitaleinsatz investieren. Der Anleger muss auch keinen Kredit aufnehmen, dessen Zinsen sich auch wieder deutlich verteuert haben. Im Beispiel von Punkt 2: bei 50 Prozent Fremdfinanzierung zu einem Zins von 4 Prozent p.a. ist nach allen Kosten nicht mal sicher, ob Anleger die Kreditrate bedienen können.

5. Kaum Aufwand

Auswahl, Kauf, Instandhaltung und Vermietung einer Immobilie verursachen viel Arbeit. Eine Investition in ETFs erfordert bloß die einmalige Investition in das auf die individuellen Bedürfnisse abgestimmte Portfolio beziehungsweise das Aufsetzen eines Sparplans.

6. Geringeres Risiko von Schäden oder Verlusten

Immobilien können durch äußere Einflüsse wie Überschwemmungen, Feuer oder Vandalismus beschädigt werden. Ohne die richtige Versicherung können solche Ereignisse zu erheblichen Verlusten führen. Zwar unterliegen auch ETFs Schwankungen und können zeitweise an Wert verlieren.

Bei einem langfristigen Investitionshorizont von 10 bis 15 Jahren können Anlegerinnen und Anleger mit einer Rendite von 7 Prozent Rendite pro Jahr bei einem Investment in ein weltweit gestreutes Aktien-ETF-Portfolio rechnen.

7. Steuerliche Vorteile

Auf die Rendite von ETFs fällt beim Verkauf die Kapitalertragsteuer von 25 Prozent (+Soli und eventuell KSt.) an. Für Mieterträge gilt der persönliche Einkommensteuersatz (+Soli und eventuell KSt.), gerade für Gutverdiener also ein erheblicher Unterschied.

Themen:

LESEN SIE AUCH

MSCI World schlägt Immobilien in deutschen Großstädten

Seit jeher gelten Immobilien als sicher und renditestark und sind daher eine der beliebtesten Anlageklassen der Deutschen. Entscheidend ist es aber zu beachten, wie sie sich auf lange Sicht und im Vergleich zum Kapitalmarkt schlagen.

Gold: ein überschätztes Investment

Multi-Asset-Strategien: Warum Anleihen wieder an Attraktivität gewinnen

Globale Anleihen könnten langfristig attraktive Renditen liefern – eine Entwicklung, die sich auf Multi-Asset-Portfolios auswirken dürfte. Laut Vanguard-Analyst Lukas Brandl-Cheng sprechen mehrere Faktoren für eine stärkere Gewichtung von Anleihen.

Lage, Lage, Finanzierbarkeit: der deutsche Immobilienmarkt im Wandel

Nach der langanhaltenden Phase rückläufiger Zinsen traf die abrupt eintretende Zinswende im Sommer 2022 auf eine Gemengelage weiterer negativer Einflüsse im Immobilienmarkt. Ein Überblick über die Auswirkungen der unterschiedlichen Faktoren.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Finanzwissen: Diese Begriffe verwirren die Deutschen am meisten

Wie fit sind die Deutschen beim Thema Trading? Eine neue Analyse von OANDA liefert aufschlussreiche Antworten: Begriffe wie „Saldo“, „Rendite“ und „EBITDA“ gehören laut Google-Auswertung zu den meistgesuchten Finanzbegriffen.

BFH-Urteil zum freiwilligen Wehrdienst: Wann Kindergeld trotz Soldatendienst gezahlt wird

Der Bundesfinanzhof schafft Klarheit: Ein freiwilliger Wehrdienst allein begründet keinen Anspruch – doch wer ausbildungswillig ist und keinen Platz findet, kann profitieren. Was das Urteil für Familien bedeutet.

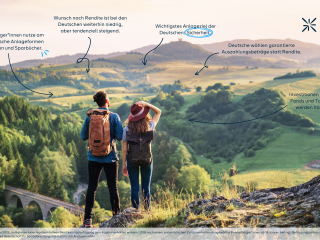

Geldanlage: Sicherheit vor Rendite – aber mit wachsender Risikobereitschaft

Für die meisten Deutschen steht Sicherheit bei der Geldanlage weiterhin an erster Stelle. Das zeigt eine aktuelle repräsentative forsa-Umfrage im Auftrag der BarmeniaGothaer. Während klassische Sparformen dominieren, gewinnt das Interesse an renditestärkeren Alternativen wie Fonds und Aktien langsam an Bedeutung.

Insolvenzverfahren der P&R-Gruppe: Über 666 Millionen Euro an Gläubiger verteilt

In den Insolvenzverfahren der vier deutschen P&R-Containerverwaltungsgesellschaften wurde nunmehr die vierte Abschlagsverteilung vorgenommen. Insgesamt rund 122 Millionen Euro wurden an mehr als 54.000 Gläubiger ausgezahlt.