Die Geschäftsgrundlage der Versicherer und Vermittler 1 liegt bislang im Abschluss von Versicherungen. Bei Schadeneintritt wird dann das jeweilige Leistungsversprechen eingelöst. Risikointelligenz und Risikomanagement setzen aber früher an. Wie viel wertvoller wäre die Beratungsleistung, wenn Versicherer und Vermittler auf Grundlage ihrer reichhaltigen Schadenerfahrungen und einem Netzwerk von Experten viel aktiver dazu beitragen würden, dass es erst gar nicht zu Schadenereignissen kommt.

Ein Beitrag von Thomas Burdack, Gründer, ID Campus

Hier liegt eine riesige Chance, das Berufsbild des Versicherungsvermittlers wohltuend zu verändern und mit diesem Mehrwert die Zukunftsaussichten zu veredeln, insbesondere mit zusätzlicher Hilfe digitaler Assistenten. Der renommierte Trendforscher, Sven Gábor Jánszky, prognostiziert, dass Versicherer (und Vermittler) in 10 Jahren zu 50 Prozent als Risikocoach und zu 50 Prozent als Risikomanager tätig sind. Als Coach werden sie verhindern, dass Schäden eintreten. Als Risikomanager werden sie Schadenwahrscheinlichkeiten absichern und regulieren.

Verstärkt nehmen in diesen Zeiten auch Versicherer diesen Ball – viel zu langsam – auf; denn sie erkennen den Mehrwert für die Kunden und für die eigene Combined Ratio. Bestes Beispiel ist die Cyberversicherung. Awarenesstraining für die Mitarbeiter des Kunden oder sogenannte Pentests (fingierte Hackerangriffe auf die IT des Kunden) sollen verhindern, dass es zu Cyberschäden kommt.

Prävention wird für den Kunden wichtiger als die klassische Risikoabsicherung. Da liegen die Möglichkeiten für neue Wertströme für Versicherungen. (Jürgen Stoffel, Managing Director IT Hannover Re)

Auf geht´s zu einem neuen Berufsbild

Die Weiterbildung des Versicherungsvermittlers zum Risikocoach macht unser Berufsbild, insbesondere für Einsteiger wieder attraktiv. Diese Erfahrung konnte der Autor bei seinen zahlreichen Vorträgen vor Berufsstartern über die Zukunft im Versicherungsvertrieb machen.

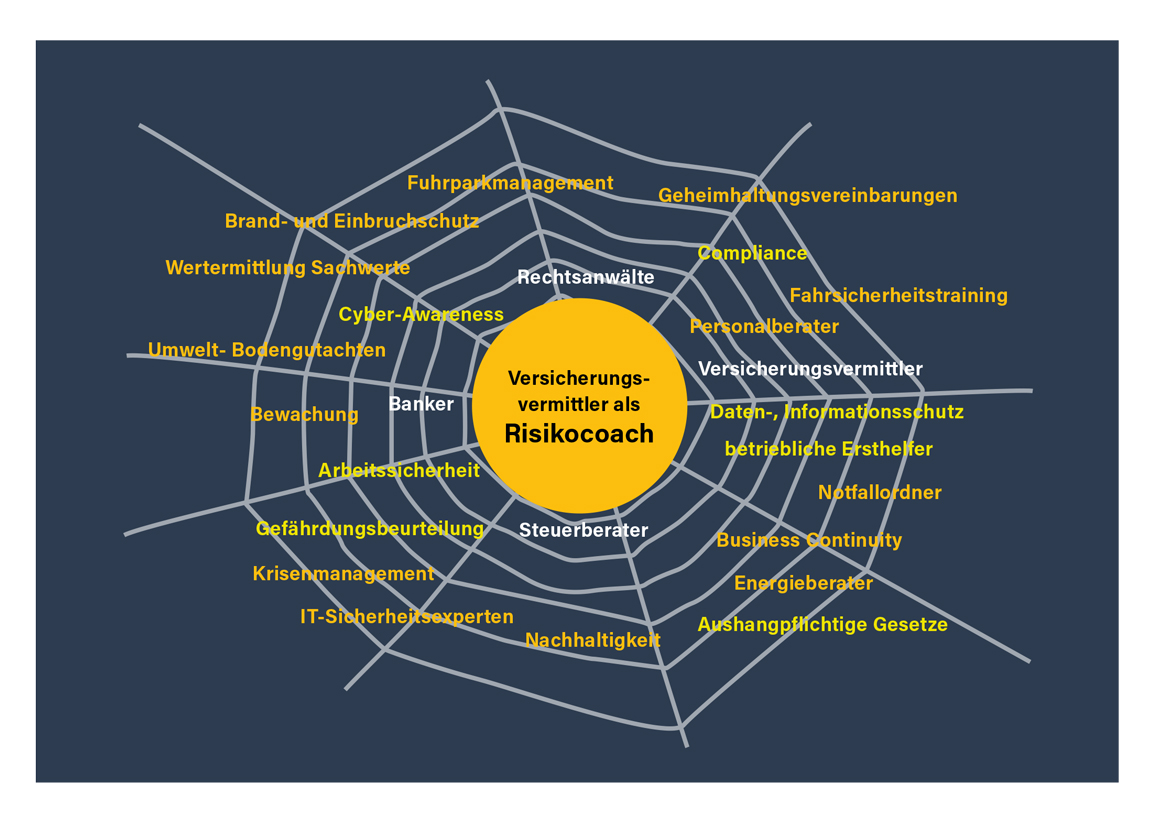

Wie das Schaubild eines klassischen Risikomanagementprozesses zeigt, steht am Start immer eine ausgiebige Risikoinventur. Wenn alle Werte und Risiken identifiziert sind, klärt der nächste Schritt, ob Risiken gänzlich vermieden werden können. Im anschließenden Stepp wird geprüft, ob alle verbleibenden Risiken durch organisatorische, technische, vertragliche oder personelle Maßnahmen vermindert werden können. Und erst im dritten Schritt wird entschieden, welche Risiken gegen Beitrag an Versicherer abgewälzt werden. Dies war bislang die „Spielwiese“ der Versicherer und Vermittler. Meist produktorientiert wurde dann festgestellt, welche Versicherungen der Kunde braucht.

Helfen Sie den Kunden bereits bei Schritt eins und zwei und wandeln Sie Ihre Rolle vom Versicherungsverkäufer zum Risikocoach. Mutieren Sie vom Verkäufer von Versicherungen zum „Einkäufer“ von Risiken. Ob als Versicherungsmakler, Versicherungsvertreter oder Versicherungsberater, in allen Funktionen sind Sie für Ihre Kunden dann mehr Wert.

Unternehmer sind Chancensucher und sie nutzen jede Gelegenheit, um sich im Markt zu etablieren und zu wachsen. Zeit ist dabei ihr wertvollstes Gut. Jede Stunde, in der sie sich mit Rechts- oder Steuerfragen, Datenschutz, Cyber, Arbeitssicherheit, Nachhaltigkeit, Compliance, Geldwäsche und Versicherungen selbst beschäftigen, hindert sie, das zu tun, was sie am liebsten machen und können, nämlich sich um den wirklichen Nutzen, die Leistungen und die Wertsteigerung des Unternehmens zu kümmern.

All die vorgenannten „lästigen“ Themen haben im engeren und weiteren Sinn mit Risikomanagement zu tun. Ideal, wenn der Unternehmer diese Problemfelder einem geeigneten Partner anvertraut und dieser dann mit seinem Netzwerk von Spezialisten die Umsetzung dieser risikorelevanten und teils existenziellen Probleme löst. Das wäre der Job eines Risikocoaches, der mit seinem „Ökosystem“ ein unverzichtbarer Partner von Klein- und Mittelständlern wäre.

Im Zeitalter von KI und digitaler Kommunikation ist dieses Dienstleistungspaket nicht nur finanzstarken Organisationen zuzuschreiben. Hier kann der kreative Vermittler mit unternehmerischen Tugenden ebenfalls seinen Hut in den Ring werfen.

Vermittler sollten aufpassen, dass sie nicht zu einem kleinen Teil eines fremden Ökosystems werden, sondern dass die Endkunden sie als Initiatoren eines eigenen Ökosystems ansehen. (Rolf Schünemann – BCA-Vorstand)

Es wäre naiv zu glauben, diese weitergehende Expertise muss der Versicherungsvermittler nun auch noch selbst vorhalten. Machbar und glaubwürdig wird dieser Kundenmehrwert nur, wenn der Vermittler hierfür die Zusammenarbeit mit komplementären Kooperationspartnern eingeht. Je zielgruppen- oder themenspezifischer hier gedacht wird, um so erfolgreicher die Umsetzung. Mit diesem Netzwerk von komplementären Kooperationspartnern wächst eine ganz besondere Positionierung, die das Image und die Vertriebserfolge enorm verbessern werden. Das gelingt aber nur, wenn dieses Ziel strategisch geplant und umgesetzt wird. Hierfür empfehlen sich 5 Schritte:

Jede Veränderung in einem unternehmerischen Umfeld erzwingt die Frage nach dem monetären Erfolg. Service und Mehrwerte sind kein Selbstzweck. Damit verbinden sich klare Ziele. Erst wenn diese formuliert sind, steht die Wahl der Zielgruppen und Themenfelder an. Hier sind erfahrene Strategie-Coaches hilfreich.

Themenfelder, die bei den Menschen starke Emotionen wecken und ein konstantes Grundbedürfnis befriedigen, sind hier eher zu empfehlen. Einige Vorschläge:

- Ich will mein Unternehmen sicher und selbstbestimmt führen.

- Als Unternehmer suche ich die Chancen und haben meine Risiken dabei professionell im Blick.

- Daten und Informationen sind mein höchstes Gut.

- Mitarbeiter sind mein Gold von morgen.

- Meine Zeit ist zu kostbar, um sie mit der Umsetzung der unzähligen Vorschriften und Gesetze zu entwerten.

Diese kleine Auswahl von Unternehmerbedürfnissen liefern viel Potenzial für Risikoprophylaxe und beschäftigen ebenfalls zahlreiche komplementäre Berufe, die ebenfalls mit diesen Zielgruppen Umsätze generieren. Es wäre doch im Interesse der Kunden sinnvoll, auf einer analogen oder digitalen Plattform das Leben dieser „Herzenskunden“ gemeinsam sicherer und unkomplizierter zu machen. Versicherungen decken ja nur Sekundärbedarf. Der Risikocoach hat aber die Chance, schon vorab den „Fuß in der Tür“ zu bekommen und neue Verkaufsorte und Produktvorschläge aktiv zu gestalten.

Quelle: ID CampusNoch wirkt das alles wie ein kleiner Flickenteppich, aber der Anfang ist gemacht. Jetzt gilt es, die Köpfe oder neudeutsch das Mindset der Vermittler zu verändern; denn die Zeit ist reif, daraus eine wertvolle Dienstleistung zu kreieren, die selbstverständlich auch vergütungsrelevant sein muss. Der Arbeitskreis Beratungsprozesse hat zum Thema Honorarvereinbarungen für besondere Mehrleistungen schon interessante Downloads auf die Internetseiten gestellt. Auch die IQ²strategies GmbH unterstützt Versicherungsvermittler sehr umfänglich bei der Gestaltung und Umsetzung von Vergütungsvereinbarungen mit Kunden.

Vielleicht konnte ich mit diesen Gedanken einen Funken entzünden und Sie inspirieren, die Zukunft unseres wunderbaren Berufes ein Stück weiter zu denken. Es lohnt sich; denn diese komplizierte Welt braucht uns dringlicher denn je.

Über den Autor

Thomas Burdack, ist Gründer vom ID Campus in Lübeck. Burdack hat 20 Jahre Versicherungsvermittlungsbetriebe aufgebaut und erfolgreich geführt. War anschließend als Bezirksdirektor tätig und leitete die Abteilungen Agenturentwicklung und Aus- und Weiterbildung bei einem öffentlichen Versicherer. Viele Jahre arbeitet Thomas Burdack schon an dieser speziellen Weiterbildung von Versicherungsvermittlern, basierend auf eigene Umsetzungserfahrungen.

Anmerkung:

1 Hinweis des Autors: Im Sinne einer besseren Lesbarkeit beschränkt sich der Beitrag auf die männliche Form und meint damit explizit auch alle weiteren Geschlechtsformen.

Themen:

LESEN SIE AUCH

Bessere ESG-Performance bei Diversität im Spitzenmanagement

13. Messekongress Schadenmanagement & Assistance: Corona und Nachhaltigkeit

„Wenn es den Versicherern nicht gelingt, das Profil der Unfallversicherung zu schärfen, wird sie mittelfristig Kunden verlieren“

Allianz-Tochter gehackt: Kundendaten bei US-Lebensversicherer abgeflossen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

KI-Kompetenz auf Abruf: Weiterbildungsformat für Makler gestartet

Deutsche Versicherungsakademie: Neues Format gibt Überblick über zentrale Branchentrends 2026

Bachelor Insurance Management: Studiengang neu aufgesetzt

„Finanzbildung gehört in die Schulen – aber mit Profis“

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.