Wie die meisten Indizes an den globalen Aktienmärkten setzte auch der Euro im Vergleich zum US-Dollar zu einer fulminanten Rallye seit Ende September an. Der Kursanstieg von 0,96 bis 1,10 Euro/US-Dollar war dabei weniger auf eine ausgeprägte Eurostärke zurückzuführen – denn die Unsicherheitsfaktoren in der Eurozone waren bis zum Jahreswechsel viel zu zahlreich.

Ein Beitrag von Carsten Mumm, Chefvolkswirt bei der Privatbank DONNER & REUSCHEL

Den Euro weiter belastet hätte sowohl eine weitere Eskalation im Ukrainekonflikt, eine mögliche Gasmangellage als auch das Festhalten Chinas an der Null-COVID-Politik und damit eine gebremste Exportdynamik.

Vielmehr waren mit dem Unterschreiten der Parität im Spätsommer wohl alle für den US-Dollar sprechenden Argumente eingepreist, vor allem die Funktion als sicherer Hafen in unsicheren Zeiten, die besser verlaufenden Konjunktur, die Unabhängigkeit von russischen Gaslieferungen und die früher und schneller steigenden Zinsen.

Seit Jahresanfang dürfte dann die Aussicht auf eine weniger starke Konjunkturabkühlung in Europa sowie die Erwartung einer früheren Leitzinsanhebungspause durch die Fed die Gemeinschaftswährung weiter angetrieben haben.

Allerdings sorgte der am 3. Februar veröffentlichte US-Arbeitsmarktbericht für einen Absturz auf 1,07 Euro/US-Dollar. Das in der Höhe völlig unerwartete Stellenwachstum von 517.000 sowie die auf 3,4 Prozent weiter gesunkene Arbeitslosenquote deuten darauf hin, dass die US-Konjunktur in den nächsten Monaten nicht allzu stark abkühlen wird. Das Bild wurde von dem ebenfalls unerwartet stark angestiegenen ISM-Einkaufsmanagerindex für den Dienstleistungsbereich weiter untermauert.

Damit steht infrage, ob die Fed nach einem weiteren kleinen Zinsschritt im März den geldpolitischen Straffungszyklus tatsächlich pausiert. Derzeit gibt es keine Argumente, die eindeutig für den Euro oder für den US-Dollar sprechen.

Man wird weiterhin nur kurzfristig auf die jeweiligen neuen Makrodaten und die daraus abgeleiteten, erwarteten Aktionen der Notenbanken reagieren. In dieser Woche ist das die Veröffentlichung der Januar-Inflation in Deutschland. Erwartet wird ein leichter Anstieg im Vergleich zum Dezember. Überraschungen in beide Richtungen und damit erratische Reaktionen des Eurokurses bleiben nicht unwahrscheinlich.

Themen:

LESEN SIE AUCH

Wege aus der Vielfachkrise – Ausblick auf 2023

FED-Sitzung im Januar befeuert Interesse der Privatanleger an US-Indizes

US-Konjunktur: Soft Landing scheint unwahrscheinlich

Gegenwind für die Aktienmärkte beginnt nachzulassen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

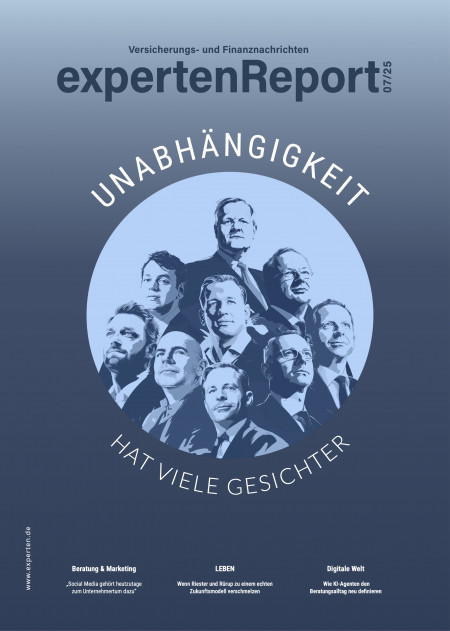

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.