Am 14. Dezember 2022 wird die US-Notenbank Fed die Leitzinsen erwartungsgemäß um 0,50 Prozentpunkte auf eine Spanne zwischen 4,25 und 4,50 Prozent anheben. Etwas mehr Überraschungspotenzial birgt die am Folgetag stattfindende EZB-Ratssitzung, bei der viele Beobachter von einem Zinsanstieg von 0,50 Prozentpunkten ausgehen.

Ein Marktkommentar von Carsten Mumm, Chefvolkswirt bei der Privatbank DONNER & REUSCHEL

Mit einer erneuten Zinsanhebung um 75 Basispunkte würde sich etwas mehr Handlungsspielraum für die EZB für das erste Quartal 2023 ergeben – mit der Option die Leitzinserhöhungspause etwas früher einzuläuten. Zumindest dürfte in diesem Fall über einen weitere Aufwertung des Euro der Inflationsdruck durch den Einkauf von in US-Dollar gehandelten Rohstoffen weiter abnehmen.

Das tatsächliche Handeln der Notenbanken im neuen Jahr hängt aber insbesondere von der weiteren Inflations- aber auch Wachstumsdynamik ab. Dazu wird es in dieser Woche einige relevante Veröffentlichungen geben, beispielsweise die US-Inflationsdaten für November, die mit 7,3 Prozent beziehungsweise 6,1 Prozent für die Kernrate der Inflation erneut tiefer erwartet werden.

Für die globale Konjunktur ist hingegen besonders die Situation in China relevant. Zwar wurden die coronabedingten Lockdowns in der vergangenen Woche etwas gelockert, da diese aber weiterhin umfassend sind, rechnen wir für November mit einem schwächeren Wachstum der Anlageinvestitionen und der Industrieproduktion sowie mit deutlich gesunkenen Einzelhandelsumsätzen.

Darüber hinaus geben die Schnellschätzungen der Einkaufsmanagerindizes für Deutschland, Frankreich, die Eurozone und die USA einen Hinweis auf die jeweiligen, kurzfristig zu erwartenden Produktionsperspektiven. Aufgrund der zahlreichen inflationsdämpfenden Rezessionstendenzen und in der Annahme, dass ein drastischer Zinsanstieg im kommenden Jahr nicht erneut zu erwarten ist, sollten sich Anleger wieder auf klassische Konjunkturindikatoren fokussieren. Hieran ist eher erkennbar, wie stark die zu erwartenden Gewinnrevisionen im Zuge der ab Januar anstehenden Berichtssaison der Unternehmen ausfallen könnten.

Themen:

LESEN SIE AUCH

Hat die Fed die Inflation schon besiegt?

Frau Lagarde, so geht das!

Gold auf Rekordkurs: Experten sehen weiteres Aufwärtspotenzial

Weltwirtschaft im Umbruch: Handelskonflikte, Zinsentscheidungen und wirtschaftliche Unsicherheiten

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

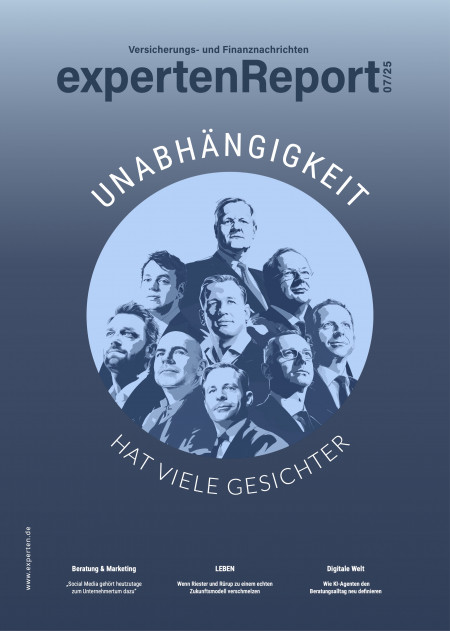

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.