Nach Auffassung der EU-Kommission fehlt den Bürgern Europas, den unbedarften „Kleinanlegern“, der freie Zugang zu Anlageprodukten mit mehr Rendite – sprich zu Aktien- beziehungsweise Investmentprodukten.

Ein Marktkommentar von Prof. Dr. Michael Heuser, Wissenschaftlicher Direktor des DIVA

Ist ein EU-weiter Regulierungsansatz an dieser Stelle wirklich ein geeignetes Mittel, um mehr Investmentfreude zu erzeugen? Drei Thesen hinterfragen die Prämissen der „EU-Kleinanlegerstrategie“:

1. Die Annahme der Kommission, der Marktzugang von Kleinanlegern sei beschränkt, ist fragwürdig.

Zumindest in Deutschland, immerhin dem größten europäischen Teilmarkt, wuchs die Zahl der Fondssparpläne, der Wertpapierdepots und der Aktionäre in den vergangenen Jahren mit hoher Dynamik. Dem liegt ein sich stetig verbesserndes Verhältnis der Bürger zu aktienbasierten Geldanlagen zu Grunde, wie unter anderem die Entwicklung des vom DIVA halbjährlich erhobenen Deutsche Geldanlage-Index (DIVAX-GA) zeigt.

Zugleich besteht auch das Neugeschäft der deutschen Lebensversicherer inzwischen zu mehr als 95 Prozent aus fondsgebundenen Produkten oder Hybridprodukten. Reine Garantieprodukte kommen fast gar nicht mehr vor. Wegen niedriger Zinsen und steigender Inflation ist das auch nicht überraschend. Die EU-Regulierungsinitiative scheint also auf andere Märkte als Deutschland zu zielen. Dann ist aber zu fordern, dass eine differenziertere Betrachtung der EU-Märkte und ihrer Marktbeschränkungen zugrunde gelegt wird. „Für alle gleich“ ist nämlich nicht „für alle besser“.

2. IBIP oder IBIP? Absicherung steht im Vordergrund!

Der Begriff IBIP „Insurance Based Investment Product“ ist eigentlich falsch – tatsächlich handelt es sich meist um Investment Based Insurance Products. Denn im Regelfall ist das primäre Motiv des Verbrauchers die Alters- beziehungsweise Risikoabsicherung, die ihn das Versicherungsprodukt gegenüber einem reinen Anlageprodukt den Vorzug geben lässt. Im Übrigen sind Produkte im Versicherungsmantel deshalb auch im Regime der Insurance Distribution Directive (IDD) richtig verortet.

Ein Übergang auf MFID II-Regeln würde einen Zugang zu solchen Produkten nur erschweren. Abgesehen davon tragen zum Verbraucherschutz in Deutschland noch viele weitere rechtliche Bestimmungen bei (zum Beispiel VVG, VAG, Vermittlerverordnung, VVG-Info V, AltvPIBV). Das bürokratische Ergebnis: Schon heute müssen für den Abschluss einer Riester-Rente (ein Versicherungsanlageprodukt) mehr als 50 Seiten Papier ausgedruckt und sechs Unterschriften eingeholt werden.

3. Um den Marktzugang zu verbessern, braucht es Beratung statt Regulierung.

Es gibt eine große Diskrepanz zwischen juristischen Anforderungen zum Verbraucherschutz auf der einen und der Verständlichkeit von Produkten und Bedingungen auf der anderen Seite. Wenn die EU-Kommission den Marktzugang zu Investmentprodukten beziehungsweise zu investmentbasierten Versicherungsprodukten verbessern will und dabei den deutschen Markt im Blick hat, gibt es eine entscheidende Stellschraube: die Förderung kompetenter Beratung.

Denn Aufgabe der Berater ist es, das regulierungsjuristische Fach-Kauderwelsch für den Verbraucher zu übersetzen und seine individuelle Situation zu bewerten. Eine Ausweitung der Regulierung, insbesondere eine Ausweitung der MIFID II-Anwendung, würde genau das Gegenteil dessen bewirken, was die Kleinanlegerstrategie eigentlich soll: Den Verbreitungsgrad höher rentierlicher Anlageprodukte fördern.

Bei aller Sympathie für gemeinsame Regeln in der EU sind die Voraussetzungen in den Mitgliedsländern schlicht unterschiedlich. In Deutschland liegt das gesetzliche Rentenniveau bei 48 Prozent, die betriebliche Altersversorgung ist bei weitem nicht flächendeckend vorhanden. Deshalb bleibt private Vorsorge unerlässlich. Ohne Bedarfsklärung, Beratung und Vermittlung wird auskömmliche Alterssicherung für alle nicht zu erreichen sein. Eine EU-Regulierung darf dieses Ziel nicht behindern.

Themen:

LESEN SIE AUCH

Fünf Schritte, die Aktienkultur zu stärken

Deutsche bleiben Sparer-Mentalität treu

Canada Life erhöht Garantiewert auf 1,7 Prozent

Anlageberatung: Wann lohnt sich die Beratung?

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

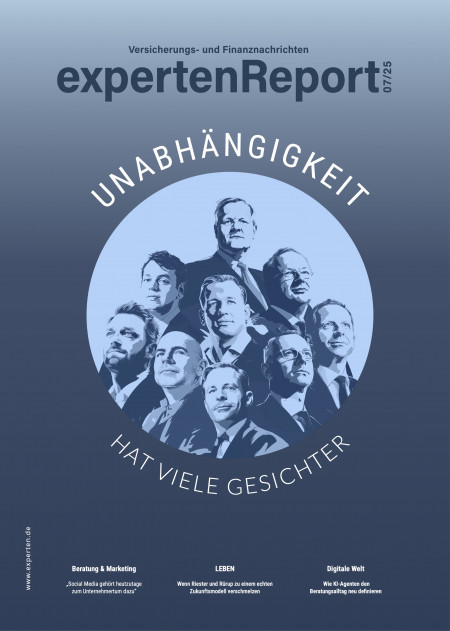

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.