Die Aktienmärkte haben mit einer spürbaren Zunahme der Volatilität unmittelbar auf den Ukraine-Krieg und deutlich erhöhte Inflationsgefahren reagiert. Dagegen machen sich wirtschaftliche oder geopolitische Krisen bei Private Market-Investitionen – wenn überhaupt – immer erst mit einer gewissen Zeitverzögerung bemerkbar.

Im konkreten Fall des Ukraine-Konfliktes spielen etwa die direkten Effekte der Sanktionen gegen Russland eine untergeordnete Rolle. Laut Jan Segelhorst, Head of Private Markets der FERI Trust GmbH, halten pan-europäische Private Market-Fonds nur einen sehr geringen Anteil an Unternehmen aus Russland, Belarus und Ukraine in ihren Portfolien. Sanktionen oder Kriegsschäden, die diese Unternehmen betreffen könnten, fallen auf Fondsebene somit kaum ins Gewicht.

Entscheidend für Finanzinvestoren seien vielmehr die indirekten Folgen der aktuellen geoökonomischen Zeitenwende. Derzeit stehe hier vor allem die Zuspitzung der Inflation, ausgelöst durch anhaltende Störungen bei den Lieferketten und höhere Gas- und Ölpreise infolge des Ukraine-Konflikts im Fokus. Eine erste Bestandsaufnahme von FERI zeige, dass die Private Markets und Immobilien weiterhin attraktive Anlageklassen für institutionelle Investoren bleiben. Marcus Burkert, Geschäftsführer der FERI Trust GmbH, meint:

Wo neue Risiken auftauchen, ergeben sich auch neue Chancen. Umso wichtiger ist jetzt bei der Auswahl der Zielinvestments ein sorgfältiger Due Diligence Prozess, um solche Investments herauszufiltern, die sich auch im sich ändernden Marktumfeld behaupten.

Infrastruktur

Wenn Länder wie Deutschland ihre Abhängigkeit von Energielieferungen aus Russland verringern wollen, müssen sie ihr Energieportfolio stärker diversifizieren und massiv in Energie-Infrastruktur investieren. Themen wie der Ausbau der erneuerbaren Energien und von Batterielösungen, aber auch der Flüssiggas-Import werden bei Investoren daher noch stärker auf Interesse stoßen. Infrastruktur-Investments haben dabei grundsätzlich den Vorteil, dass sie besonders resilient gegenüber steigender Inflation sind.

Private Debt

Institutionelle Investoren engagieren sich zunehmend in der privaten Kreditvergabe. Bestimmte Anlagestrategien wie Special Situations und Mezzanine können dabei einen Gegenpol zu steigender Inflation und einem Anstieg der langfristigen Zinsen bilden. Distressed Fonds haben sich wiederum in Krisenzeiten bewährt, etwa wenn Unternehmen ein Zahlungsausfall droht. Sollten Banken ihre Kreditvergabe zurückfahren, kann Unternehmen Fremdkapital unabhängig vom Kreditsektor über Direct Lending-Fonds zur Verfügung gestellt werden.

Immobilien

Im Wohnungsbau herrscht steigender Bedarf, nicht zuletzt aufgrund der aktuellen Flüchtlingswelle. Höhere gesetzliche Anforderungen an die Energieeffizienz der Gebäude machen zudem Investitionen im Altbestand notwendig. Im Umfeld steigender Inflation werden die Preise für Gewerbeimmobilien im besten Fall stagnieren, teilweise sogar steigen. Dass die Mieten im gewerblichen Bereich häufig an die Inflationsentwicklung gekoppelt sind, wirkt negativen Bewertungseffekten entgegen.

Themen:

LESEN SIE AUCH

Renditegrab Einzelaktien

Anlagestrategie: 8 Fakten für turbulente Zeiten

DIVA-Institut untersucht Inflationsängste

Nach 20 Monaten Pandemie: Optimismus bei Kapitalanlegern

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

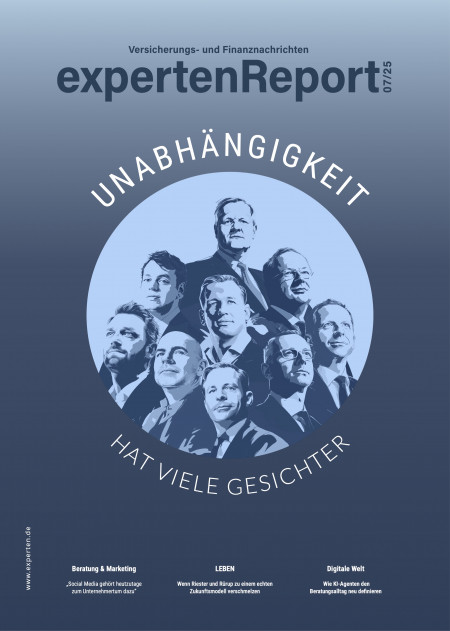

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.