Die Erhöhung der Zinssätze durch die Bank of England ist unvermeidlich, da die Inflation in Großbritannien den höchsten Stand seit zehn Jahren erreicht hat. Höhere Zinssätze werden dazu beitragen, die Nachfrage nach Gütern zu reduzieren und die Preise zu kontrollieren.

Ein Beitrag von Vasso Ioannidou, Professorin für Finanzwesen an der Bayes Business School

Diese Woche stieg der Verbraucherpreisindex (VPI) von 3,1 Prozent auf 4,2 Prozent, da die Auswirkungen der steigenden Preise für Energie, Treibstoff und Lebensmittel auf die Ausgaben drückten. Der Anstieg erfolgt früher als erwartet, da Schätzungen zufolge die Inflation in den nächsten zwölf Monaten durchschnittlich 4 Prozent betragen dürfte.

Auf der Grundlage der jüngsten Zahlen ist die Inflationsrate mit 4,2 Prozent mehr als doppelt so hoch wie die Zielvorgabe der Bank of England. Bezeichnenderweise wird in den nächsten Monaten mit einem weiteren Anstieg gerechnet, so dass es unvermeidlich erscheint, dass die BoE die Zinsen sehr bald anheben muss. Eine höhere Inflation bedeutet einen Verlust an Kaufkraft, da sich die Verbraucher mit demselben Geldbetrag weniger Waren oder Dienstleistungen leisten können. Der Verlust des realen Werts des verfügbaren Einkommens, der derzeit auf etwa sieben Prozent geschätzt wird, ist in Kombination mit Steuererhöhungen erheblich.

Der aktuelle Anstieg ist größtenteils auf höhere Treibstoffkosten und einen zweistelligen Anstieg der Energiepreise zurückzuführen. Dies trifft Haushalte mit niedrigem Einkommen stärker, da die Ausgaben für Transport und Heizung in der Regel einen größeren Teil ihres Budgets ausmachen. Im Vergleich zum Vorjahr stiegen die Gaspreise in Großbritannien um nahezu 30 Prozent, die Strompreise um fast 19 Prozent, die Benzinpreise um mehr als 22,5 Prozent und die Lebensmittelpreise um nahezu 1,5 Prozent.

Der durch den Arbeitskräftemangel verursachte Versorgungsengpass wirkt sich auch auf die Inflation aus. Diese Situation hat sich nach dem anfänglichen Anstieg der Nachfrage während der Pandemie verschärft, und die Hersteller haben nun Schwierigkeiten, den Anstieg oder Rückgang der Nachfrage nach bestimmten Produkten vorherzusagen.

Zwar kann sich die Inflation negativ auf die Geldbeutel der Verbraucher auswirken, doch wird sie nach einer langen Phase niedriger Zinsen zu einem Rückgang der Verbrauchernachfrage und einem Abbau der Verschuldung von Familien und Unternehmen führen. Jeder Anstieg der Zinssätze wird dazu beitragen, die Nachfrage ganz allgemein zu senken und das allgemeine Preisniveau zu kontrollieren. Natürlich gibt es Bedenken, da Unternehmen und Haushalte nach einer langen Phase niedriger Zinssätze hoch verschuldet sind.

Ein Anstieg gibt zugleich Anlass zur Sorge über einen Rückgang der Aktienwerte. Die sehr niedrigen Zinssätze des letzten Jahrzehnts haben dazu beigetragen, anhaltende Aktienmarktrallyes anzuheizen, während starke Erhöhungen in der Zukunft zu einem plötzlichen Stillstand und sogar zu einer Marktkorrektur führen könnten. Dies ist sowohl für Privatpersonen als auch für institutionelle Anleger, die an den Aktienmärkten groß investiert haben, ein Grund zur Sorge.

Themen:

LESEN SIE AUCH

Lehren aus dem Taper Tantrum von 2013

Wie teuer wird die Zukunft?

EZB: Baldiges Ende der restriktiven Haltung?

FERI sieht Chancen für besseres Anlagejahr

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Amazon & OpenAI: Mega-Investment von bis zu 50 Milliarden Dollar geplant

Fed belässt Leitzins bei 3,75 Prozent – Blick richtet sich auf EZB und Bitcoin

Grönland-Zölle verunsichern Märkte

Ein Jahr Trump 2.0: Deutsche Unternehmen meiden die USA

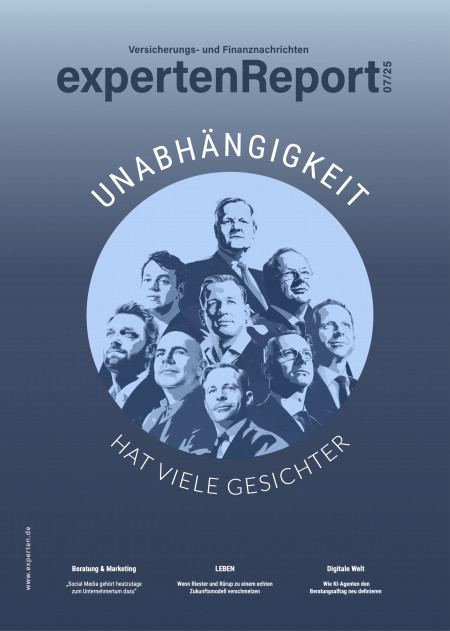

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.