Die westliche Welt befindet sich in der Spätphase eines monetären Superzyklus, der seit 50 Jahren in mehreren Wellen stark expandiert. Seine Treiber sind expansive Notenbankpolitik und exzessiv steigende Geldmengen. Die Dynamik des Superzyklus hat sich ab 2020 dramatisch beschleunigt, stößt nun jedoch an Grenzen.

Mittelfristig droht ein perfekter Sturm, der das globale Finanzsystem erschüttern und gravierende wirtschaftliche und soziale Verwerfungen nach sich ziehen könnte.

Dies sind die Kernaussagen der neuen Studie des FERI Cognitive Finance Institute „The Monetary Supercycle - Ursachen, Bedeutung und mögliche Konsequenzen der massiven monetären Aufblähung“.

Dr. Heinz-Werner Rapp, Gründer und Leiter des FERI Cognitive Finance Institute, warnt:

Die enorme monetäre Aufblähung des globalen Systems birgt hohe Risiken. Vermögenswerte sind bereits stark inflationiert, doch nun droht auch der Realwirtschaft steigende Inflation. Setzt sich die Preisdynamik fort, wird das Vertrauen in Geldwerte und Währungen – aber auch in Notenbanken – schnell erodieren.

Progressiv fortschreitende monetäre Verwässerung in Wellen

Betrachte man die Entwicklung aus einer übergeordneten Perspektive, so zeige sich das beunruhigende Muster einer zunehmenden Eskalation. Die „monetären Wellen“ kommen demnach in immer kürzeren zeitlichen Abständen; gleichzeitig übertrifft jede neue Welle die jeweils vorhergehende in Ausmaß und Intensität um ein Mehrfaches.

Die Instrumente der monetären Aufblähung reichten von einfacher Geldmengenexpansion über notenbankinduzierte Wertpapierkäufe (Quantitative Easing) bis hin zu offener Monetisierung staatlicher Schulden und Defizite durch Notenbanken (Overt Monetary Financing).

Ein Blick auf die großen Zentralbanken zeige, wie brisant die Lage ist: So habe sich seit 2008 die Bilanzsumme der US-Notenbank durch das gewaltige Volumen neu gedruckten Geldes verzehnfacht; die EZB verbuche heute sechsmal so viele Aktiva in ihrer Bilanz wie vor 13 Jahren. Rapp erklärt:

Diese massive Aufblähung des Finanzsystems ist extrem beunruhigend. Gleichzeitig sorgen Notenbanken durch großvolumige Übernahme von Staatsschulden für monetäre Staatsfinanzierung durch die Hintertür.

Unterschätztes Inflationsrisiko - Glaubwürdigkeitsproblem für Notenbanken und Politik

Das globale Finanzsystem sei durch die Folgen des monetären Superzyklus zunehmend anfällig für systemische Krisen. Besonders das Inflationsrisiko werde derzeit stark unterschätzt. Rapp erläutert:

Politik und Notenbanken nehmen Geldentwertung kaum noch als Problem wahr. Sie sehen darin vielmehr eine Lösung, etwa um sich der hohen Staatsverschuldung zu entledigen.

Diese verzerrte Wahrnehmung resultiere daraus, dass strukturelle Effekte wie der Aufstieg Chinas, die demografische Entwicklung und die Digitalisierung in den letzten 20 Jahren preisdämpfend gewirkt hätten. Rapp hebt hervor, dass diese Faktoren inzwischen jedoch stark an Wirksamkeit verlieren.

Zuletzt habe die Inflationsrate in den USA mit über 5 Prozent den höchsten Wert seit 13 Jahren erreicht, auch in Deutschland zeige sich ein starker Anstieg der Preistendenz auf einen 28-Jahres-Höchstwert. Die Kombination hoher Inflationsraten mit niedrigem Wirtschaftswachstum könnte die Risiken für das Finanzsystem in den nächsten Jahren signifikant erhöhen.

Die Notenbanken hätten dann erstmals ein ernstes Problem, das durch erneutes Gelddrucken nicht mehr gelöst werden könne, warnt Rapp. Investoren und Vermögensinhaber sollten sich dieser Brisanz bewusst sein und entsprechend kritisch und mit strategischer Perspektive agieren.

Die Studie „The Monetary Supercycle - Ursachen, Bedeutung und mögliche Konsequenzen der massiven monetären Aufblähung“ steht hier zum Download zur Verfügung.

Themen:

LESEN SIE AUCH

Steigende Zinsen erhöhen das Insolvenzrisiko

Unsichere wirtschaftliche Rahmenbedingungen

KI-Investitionen vs. Rezessionsrisiko: L&G warnt vor gefährlicher Markt-Spannung

US-Notenbank lässt Leitzins unverändert

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Amazon & OpenAI: Mega-Investment von bis zu 50 Milliarden Dollar geplant

Fed belässt Leitzins bei 3,75 Prozent – Blick richtet sich auf EZB und Bitcoin

Grönland-Zölle verunsichern Märkte

Ein Jahr Trump 2.0: Deutsche Unternehmen meiden die USA

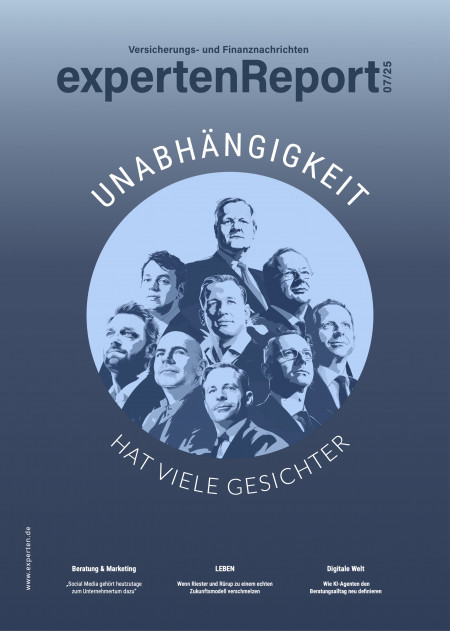

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.