VOTUM Verband kritisiert BaFin in Verbindung mit Insolvenzverfahren über Greensill Bank

Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) hat am 16. März 2021 den Entschädigungsfall für die Greensill Bank AG festgestellt, da das Institut nicht mehr in der Lage war, sämtliche Einlagen seiner Kunden zurückzuzahlen.

Zuvor hatte die BaFin am 15. März 2021 beim Amtsgericht Bremen einen Antrag auf Eröffnung des Insolvenzverfahrens über die Greensill Bank AG gestellt. Das Amtsgericht Bremen hat daraufhin am 16. März 2021 ein Insolvenzverfahren eröffnet und einen Insolvenzverwalter bestellt.

Die Einlagen der Kunden der Greensill Bank AG sind im Rahmen des Einlagensicherungsgesetzes geschützt. Das Institut gehört der Entschädigungseinrichtung deutscher Banken GmbH (EdB) an.

Mit der Feststellung des Entschädigungsfalles durch die BaFin ist die Voraussetzung gegeben, dass die Entschädigungseinrichtung die Ansprüche der Einleger prüft und bis zu einer Höhe von 100.000 Euro befriedigt – in besonderen Ausnahmefällen bis zu einer Höhe von 500.000 Euro.

Die EdB wird in Kürze von sich aus Kontakt zu den Gläubigern des Instituts aufnehmen. Darüber hinaus ist die Greensill Bank AG Mitglied des Einlagensicherungsfonds des Bundesverbands

Deutscher Banken e.V. Dieser Einlagensicherungsfonds übernimmt nach Maßgabe seines Statuts den Teil der Einlagen, der über die gesetzliche Grenze hinausgeht – und zwar bis zur jeweiligen Sicherungsgrenze.

Kritik an der Vorgehensweise der BaFin

Diesmal ist es ein Versagen in der Kernaufgabe der BaFin, der Solvenzaufsicht. Bereits Ende 2017 gab es Anhaltspunkte, bei Greensill genauer hinzusehen. Seitdem haben sich die Bilanzsumme und die Kundeneinlagen mehr als verzehnfacht, meldet sich der Vorstand des VOTUM-Verbands, Rechtsanwalt Martin Klein zu Wort.

Bei diesem rasanten Wachstum muss sich die BaFin fragen, ob Sie nicht einen Etikettenschwindel zugelassen hat. Das Geschäftsmodell der Greensill-Bank bestand ausschließlich darin, in Deutschland Kundeneinlagen mit Zinsversprechen zu akquirieren, die deutlich über den von anderen deutschen Banken angebotenen Zinsen dotierten und das so eingesammelte Geld in der Konzerngruppe des australischen Finanzkonzerns einfließen zu lassen.

Faktisch handelte es sich demnach um eine Unternehmensanleihe – die der ein oder andere als Junk Bond bezeichnet hätte – im Deckmantel einer Bank.

Es ist davon auszugehen, dass sowohl Verbraucher als auch die Kämmerer der inzwischen mehr als 25 geschädigten Gemeinden und Rundfunkanstalten davon abgesehen hätten, ihre eingesammelten Steuern und Gebühren in Millionen Höhe in einem derartigen Junk Bond anzulegen. Bei der Greensill Bank strahlte jedoch der Schein der vermeintlichen BaFin-Aufsicht.

Dies soll die Kämmerer nicht von ihrer Mitverantwortung freisprechen, da sich auf ihrer Seite Fragen auftun, warum hier – ohne Überprüfung des Geschäftsmodells der Greensill Bank auf Plausibilität – zweistellige Millionensummen ohne Einlagensicherung platziert wurden.

Sowohl die Aufsicht von Wirecard als auch die der Greensill-Bank zeigen deutlich, dass die BaFin dann im besten Sinne Verbraucherschutz betreibt, wenn sie ihre Kernaufgaben der Solvenz- und der Bilanzaufsicht erfüllt.

Alle Marktteilnehmer müssen sich darauf verlassen können, dass diese Aufgabe hoch professionell erledigt wird, denn sie ist das Rückgrat des Vertrauens in den Finanzplatz Deutschland.

Bilder: © (1) © lassedesignen – stock.adobe.com (2) VOTUM Verband Unabhängiger Finanzdienstleistungs-Unternehmen in Europa e. V.

Themen:

LESEN SIE AUCH

Aktualisiert: Gesetz zur Übertragung der Aufsicht über Finanzanlagenvermittler beschlossen

Aktualisiert: Stellungnahmen zur Übertragung der Aufsicht über Finanzanlagenvermittler auf die BaFin

Riskante Hebel – eine wachsende Gefahr für Kleinanleger

Die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) hat mit ihrer aktuellen Studie zum Handel mit Turbo-Zertifikaten eine brisante Debatte angestoßen.

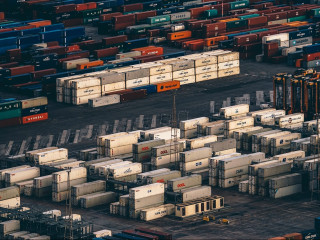

Insolvenzverfahren der P&R-Gruppe: Über 666 Millionen Euro an Gläubiger verteilt

In den Insolvenzverfahren der vier deutschen P&R-Containerverwaltungsgesellschaften wurde nunmehr die vierte Abschlagsverteilung vorgenommen. Insgesamt rund 122 Millionen Euro wurden an mehr als 54.000 Gläubiger ausgezahlt.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Zwischen Zauber und Zahlen: Warum deutsche Aktien wieder Chancen bieten

Trotz Konjunktursorgen, geopolitischer Spannungen und struktureller Probleme sehen viele Anleger wieder Potenzial im deutschen Aktienmarkt. Portfoliomanager Olgerd Eichler von MainFirst nennt sechs gute Gründe – mit überraschend positiven Langfristaussichten.

Höhere Pfändungsfreigrenzen ab 1. Juli 2025: Was das für Gläubiger bedeutet

Zum 1. Juli 2025 steigen die Pfändungsfreigrenzen – für Schuldner:innen bedeutet das mehr finanzieller Spielraum, für Gläubiger hingegen weniger pfändbare Beträge und längere Rückzahlungszeiträume. Was das konkret heißt und worauf Gläubiger jetzt achten müssen.

In der Steuerung des Kreditrisikos liegt ein strategischer Hebel

Protektionismus, Handelskonflikte, geopolitische Risiken – die Unsicherheit an den Märkten bleibt hoch. Passive Kreditstrategien stoßen in diesem Umfeld schnell an ihre Grenzen. Warum gerade aktives Management und ein gezielter Umgang mit Kreditaufschlägen den Unterschied machen können, erklärt Jörg Held, Head of Portfolio Management bei Ethenea.

Mehrheit befürwortet Rüstungsinvestments – Akzeptanz steigt auch bei nachhaltigen Fonds

Private Geldanlagen in Rüstungsunternehmen polarisieren – doch laut aktueller Verivox-Umfrage kippt die Stimmung: 56 Prozent der Deutschen halten solche Investments inzwischen für legitim. Auch nachhaltige Fonds greifen vermehrt zu.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.