Welcher Investment-Typ ist Ihr Kunde?

In Zeiten von Niedrigzinsen und Inflation müssen Renditen zu Zinsäquivalenten werden. Ob Einzelaktie, ETF oder Fondsportfolio – die Investmentmöglichkeiten sind vielfältig und der Bedarf der Menschen, die investieren möchten, ist individuell.

Die Lebensversicherung von 1871 a. G. München (LV 1871) hat vier Investment-Typen identifiziert – ein Selbsttest zur schnellen und einfachen Orientierung für Vermittler und deren Kunden.

Hermann Schrögenauer, Vorstand der LV 1871, führt dazu aus: „Die Deutschen versparen sich in der andauernden Niedrigzinsphase – zu viele setzen noch auf das gute alte Sparbuch. Renditen müssen zu Zinsäquivalenten werden und seriöse Renditen gibt es aktuell nur in Zusammenhang mit Investment.

Dabei geht es nicht um hohe Risikobereitschaft, sondern um individuell schlüssige Konzepte. Finanzielle Vorsorge folgt verschiedenen Motiven.

Sie kann deshalb nur erfolgreich sein, wenn sie auf den einzelnen passt und in ihrer Gestaltung das vorhandene Kapital auf bestem Wege anlegt."

Abhängig vom Ziel des Investments, des Finanzwissens und der individuellen Risikobereitschaft hat die LV 1871 zusammen mit dem Investment-Experten Markus Gedigk vier verschiedene Investment-Typen identifiziert.

Typ 1: No risk, no fun – nimmt die Anlage selbst in die Hand und trägt das volle Risiko

Der „No risk, no fun“-Typ möchte eine größtmögliche Chance auf Rendite oder ganz gezielt in einzelne Unternehmen investieren. Dabei ist er selbstbestimmt und vertraut auf sein umfangreiches Finanzwissen. Er ist kein Zocker, aber risikoaffin, trägt das Risiko selbst und ist sich dessen bewusst. In Einzelaktien über ein Bankdepot findet er die passende Anlageform.

Dabei gilt es zu bedenken: Umgekehrt proportional zur Chance auf Rendite entwickelt sich die Sicherheit der Anlage. Langfristige Sicherheit erzeugen kann man bei der Wahl von Einzelaktien über eine breite Streuung – quasi über das Managen eines eigenen Fonds. Dafür braucht es das nötige Wissen, Zeit, Startkapital und die Akzeptanz von starken Schwankungen im Vermögen.

Dazu der Profi-Tipp von Markus Gedigk:

„Wer seine Kapitalanlage nicht komplett allein gestalten kann oder will, sollte auf Fonds setzen. Hier ist der Makler kompetenter Ansprechpartner und kann bei der Zusammensetzung eines individuellen Portfolios unterstützen. Übrigens: Alternativ zum Bankdepot bieten sich Vorteile einer Versicherung langfristig durch die Besteuerung während der Ansparphase und bei der Auszahlung.“

Typ 2: Better safe than sorry – überlässt seine sichere Geldanlage lieber den Fachleuten

Ein hohes Sicherheitsbedürfnis, rudimentäres Finanzwissen und das Bedürfnis nach Liquidität zeichnen diesen Typ aus. Oft handelt es sich um Berufseinsteiger, die Wert darauf legen, dass die Anlage keine große finanzielle Belastung mit sich bringt. Um Risiken oder Fehler zu vermeiden, verlassen sie sich gerne auf Experten.

Wer sich in diesem Typ wiedererkennt, sollte auf standardisierte, fondsbasierte Versicherungslösungen setzen, die schon mit kleinen, monatlichen Beträgen starten und dadurch keine große finanzielle Belastung mit sich bringen.

Profi-Tipp für Vermittler von Gedigk:

„Hier punkten Vermittler mit einer Cash-to-Go-Option beim Kunden, die einmalig und regelmäßig Auszahlungen ermöglicht. Außerdem bietet sich eine flexible Beitragsgarantie an, die bis zu 100 Prozent anwählbar ist."

Typ 3: Invest, don’t stress – möchte selbst gestalten, aber dabei an die Hand genommen werden

Zum Typ „Invest, don’t stress“ gehören Personen, die berufserfahren sind, bereits ein solides Finanzwissen mitbringen und sich bei der Finanzplanung nicht aus der Ruhe bringen lassen. Sie wollen ihre Kapitalanlage zwar nicht komplett selbstständig angehen, suchen aber Anlagelösungen, die sie selbst mitgestalten können und die flexibel auf Bedürfnisse und Wünsche angepasst werden können.

Das betrifft die Frequenz der Einzahlungen genauso wie ihre Höhe und die Abwägung von Risiko und Sicherheit.

Profi-Tipp von Markus Gedigk:

„Hier sollte der Makler mit dem Kunden aus der großen Auswahl an Fonds, ETFs und Portfoliolösungen eine Zusammenstellung unter Rendite- und Risikoaspekten besprechen und festlegen. Darüber hinaus kann eine frei wählbare Beitragsgarantie Sinn machen. Beides ist über die Laufzeit flexibel und kostenfrei anpassbar.“

Typ 4: Semi Pro Broker – möchte sein Vermögen individuell, solide und langfristig anlegen

Wer in Finanzfragen versiert ist, einmalig größere Summen anlegen möchte und sich eine sichere und einfache Vermögens- und Nachlassplanung wünscht, ist ein „Semi Pro Broker“. Personen, die sich hier wiederfinden, möchten möglichst viel auf einmal geregelt wissen und sollten daher auf maßgeschneiderte Individuallösungen für anspruchsvolle Privatkunden setzen.

Gerade bei großen Summen empfiehlt es sich, Experten zu Rate zu ziehen, dennoch möchte dieser Typ die Anlage aktiv mitgestalten. So braucht es Lösungen mit einem möglichst großen Portfolio, aus dem die Anleger wählen können.

Der Rat vom Investment-Experten Gedigk:

„Gerade Makler können mit Versicherungen Vorteile aus beiden Welten aufzeigen: eine Versicherung mit langfristiger Anlagestruktur und großer Diversifizierung ist hier eine rechts- und steuerkonforme Anlage mit einem deutlichen Renditevorteil nach Kosten und Steuern."

Themen:

LESEN SIE AUCH

Reuss Private Bank: „Naiv auf ETFs zu setzen, ist nicht optimal“

Goldpreis erreicht 4.000-Dollar-Marke

Physische KI-Agenten: Die nächste Automatisierungswelle – und welche Unternehmen Anleger jetzt im Blick haben sollten

Goldpreis vor neuem Allzeithoch – Unsicherheit treibt Nachfrage nach Sachwerten

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Bitcoin als Nachtindikator der Börse

ETF-Markt: Vanguard, Invesco und WisdomTree holen auf

Offene Immobilienfonds verzeichnen Milliardenabflüsse

ETF-Sparplan: Mit Kindergeld zum Millionenkapital

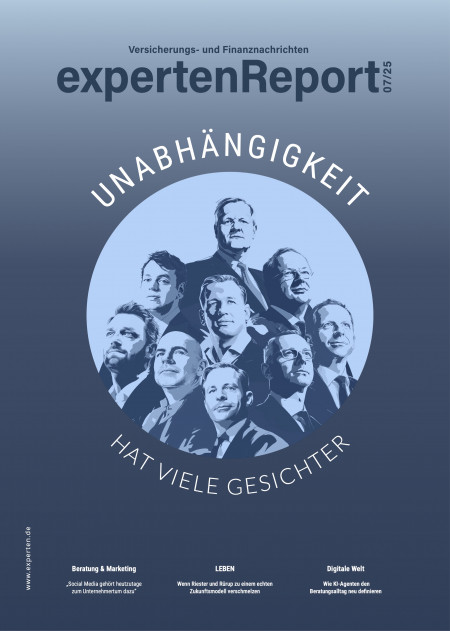

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.