Fast alle Anlageklassen beendeten 2022 tief im Minus. Den Kursrückgängen konnten sich nur wenige Nischenmärkte wie Aktien Lateinamerikas, direkte und indirekte Rohstoff- und Energieinvestments sowie Investitionen auf US-Dollar-Basis entziehen.

Im Bereich Aktien erzielten 2022 nur zwei der 40 untersuchten Fonds-Peergroups eine positive Rendite: Lateinamerika und Rohstoffe & Energie. Die übrigen Aktien-Vergleichsgruppen gaben nach, 70 Prozent der analysierten Fonds verzeichneten sogar zweistellige Verluste. Mit dem veränderten Marktumfeld hat sich die Rangfolge der Peergroups deutlich verschoben. Immobilien, die 2021 auf Sektor-Ebene am besten abgeschnitten hatten, wurden zu einem der größten Verlierer. Nachdem auf regionaler Ebene indische und nordamerikanische Aktien 2021 zu den Favoriten gehört hatten, platzierte sich Indien 2022 nur im oberen Quartil und Nordamerika lediglich im Mittelfeld. Dividendentitel gehörten erneut zu den Spitzenreitern, konnten aber im Mittel keine positiven Renditen erzielen.

Rentenmarkt mit Verlusten

Auch der als „sicherer Hafen“ geltende Rentenmarkt kam unter die Räder. Dies äußerte sich in teils deutlichen Verlusten, nicht selten im zweistelligen Prozentbereich. Die Gründe dafür waren vielfältig, vor allem jedoch belasteten die steigenden Zinsen, insbesondere bei den Peergroups mit mittleren und langen Durationen. So verlor die Vergleichsgruppe Renten Euroland Staatsanleihen 17,8 Prozent und büßte damit ihren Status als defensive Portfoliokomponente im vergangenen Jahr ein. Unternehmensanleihen, insbesondere High Yields, litten unter dem sich verschlechternden Makroumfeld. Einzig in US-Dollar denominierte Anleihen hielten sich aufgrund der deutlichen Währungsaufwertung gegenüber Euro deutlich besser: Die Peergroup kurzlaufender USD-Anleihen war die einzige der 24 untersuchten Renten-Vergleichsgruppen, deren Wert sich 2022 steigerte.

Von den 17 Vergleichsgruppen der Kategorien Mischfonds und Sonstige erzielten alle bis auf zwei Rohstoff-Peergroups negative Ergebnisse. Dies verwundert nicht, da die beiden gängigen Anlageklassen Aktien und Anleihen im vergangenen Jahr hohe Verluste erlitten und Anleger dadurch nicht wesentlich von Diversifikationseffekten oder einer aktiven Allokation zwischen beiden Anlageklassen profitieren konnten. Lediglich Fonds mit einem hohen Anteil an Positionen auf US-Dollar-Basis, hoher Liquidität oder signifikanten direkten und indirekten Investments in Rohstoffen und Energie konnten sich positiv abheben. Mischfonds mit Euro-Schwerpunkt in allen Risikoausprägungen gaben dagegen im Mittel zweistellig nach. Absolute-Return-Strategien konnten ihre Verluste zwar begrenzen, bargen aber in der Vergangenheit nur wenig Performancepotential.

Für die Auswertung hat Scope sämtliche Vergleichsgruppen untersucht, die mindestens 20 Fonds mit einem Rating enthalten. Betrachtet wurden 81 Peergroups mit 8.800 Fonds, die zusammen mehr als 4,4 Bio. Euro verwalten. Der als Performance einer Peergroup bezeichnete Wert ist die durchschnittliche Rendite sämtlicher Fonds dieser Gruppe. Der Berechnung liegen Performancedaten in Euro zugrunde. Eine vollständige Auswertung der Daten finden Sie HIER.

Themen:

LESEN SIE AUCH

Risikoprämie bei Aktien: Was steckt hinter der Kennzahl?

Eine der wichtigsten Kennzahlen auf dem Finanzmarkt ist die Risikoprämie, die meist auf Basis historischer Renditen der Anlage geschätzt wird. Dabei gilt die Formel: Erwartete Rendite (riskante Anlage) abzüglich Rendite der risikofreien Anlage = Risikoprämie.

Investieren ist das neue Sparen

Finanzwissen: Diese Begriffe verwirren die Deutschen am meisten

Wie fit sind die Deutschen beim Thema Trading? Eine neue Analyse von OANDA liefert aufschlussreiche Antworten: Begriffe wie „Saldo“, „Rendite“ und „EBITDA“ gehören laut Google-Auswertung zu den meistgesuchten Finanzbegriffen.

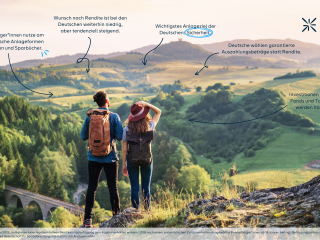

Geldanlage: Sicherheit vor Rendite – aber mit wachsender Risikobereitschaft

Für die meisten Deutschen steht Sicherheit bei der Geldanlage weiterhin an erster Stelle. Das zeigt eine aktuelle repräsentative forsa-Umfrage im Auftrag der BarmeniaGothaer. Während klassische Sparformen dominieren, gewinnt das Interesse an renditestärkeren Alternativen wie Fonds und Aktien langsam an Bedeutung.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

In der Steuerung des Kreditrisikos liegt ein strategischer Hebel

Protektionismus, Handelskonflikte, geopolitische Risiken – die Unsicherheit an den Märkten bleibt hoch. Passive Kreditstrategien stoßen in diesem Umfeld schnell an ihre Grenzen. Warum gerade aktives Management und ein gezielter Umgang mit Kreditaufschlägen den Unterschied machen können, erklärt Jörg Held, Head of Portfolio Management bei Ethenea.

Mehrheit befürwortet Rüstungsinvestments – Akzeptanz steigt auch bei nachhaltigen Fonds

Private Geldanlagen in Rüstungsunternehmen polarisieren – doch laut aktueller Verivox-Umfrage kippt die Stimmung: 56 Prozent der Deutschen halten solche Investments inzwischen für legitim. Auch nachhaltige Fonds greifen vermehrt zu.

PKV-Initiative „Heal Capital 2“: Neuer Fonds, neue Investoren, neue Start-ups

Digitale Wartung, KI-Zertifizierung, stärkere europäische Vernetzung: Der PKV-Investitionsfonds Heal Capital geht mit neuer Schlagkraft an den Start – und will die digitale Versorgung nachhaltig verändern. Doch welche Start-ups profitieren zuerst?

„Was zu gut klingt, um wahr zu sein, ist es meistens auch“

Von unseriösen Werbeversprechen bis KI-Euphorie: Im zweiten Teil des Interviews mit Tim Grüger geht es um Trends im Daytrading, die Erwartungen von Kunden und den Kampf gegen Finanz-Fake-News. Plus: Was TradingFreaks für die Zukunft plant – und welchen Rat der Gründer Anfängern mit auf den Weg gibt.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.