Photo credit: depositphotos.com

Der Klimawandel lässt Elementarschadengefahren häufiger eintreten und intensiver ausfallen. Aus diesem Grunde wird zurzeit intensiv über eine Elementarschadenpflichtversicherung diskutiert. Voraussichtlich wird im Herbst eine von Bundeskanzler Olaf Scholz eingesetzte Bund-Länder-Arbeitsgruppe ihre Arbeit dazu aufnehmen. Die Deutsche Aktuarvereinigung e. V. (DAV) zeigt Leitlinien für die Diskussion rund um das Thema auf.

„Wenn Großschadenereignisse, wie die durch das Tief ‘Bernd‘ hervorgerufene Flutkatastrophe im Ahrtal, durch den Klimawandel gehäuft auftreten und jedes dieser Ereignisse den Kapitalstock in beträchtlicher Weise abgräbt, laufen wir Gefahr, dass Elementarschäden in Zukunft unversicherbar werden und sich erste Versicherungsunternehmen aus diesem Markt zurückziehen", erklärt Dr. Matthias Land, Vorstand und Vorsitzender des Ausschusses Schadenversicherung der DAV.

In den USA sei das heute schon der Fall. Die Versicherungswirtschaft verfüge zur Schadenbewältigung nämlich nur über eine begrenzte Menge an Kapital, so der Vorstand weiter. Fakt sei, dass die Klimakrise die Wahrscheinlichkeit für Katastrophen wie die im Ahrtal steigen lasse und dass wir als Gesellschaft selbstverständlich den Verlust an Menschenleben, aber auch die Kosten so klein wie möglich halten müssen. Er betont:

Eine bloße Pflichtversicherung genügt in jedem Falle nicht.

Nur eine konzertierte Lösung aus Prävention, privater Versicherungswirtschaft und Kumulschadendeckung für den Katastrophenfall könne ausreichend zur dauerhaften Versicherbarkeit von Elementarschäden beitragen.

Weitere Präventionsmaßnahmen notwendig

Grundsätzlich und unabhängig vom Versicherungsstatus der Bevölkerung sind generelle Präventionsmaßnahmen gefragt. Unabdingbar sind stärkere staatliche Vorgaben beim Bau, um die Neubesiedelung in gefährdeten und hochgefährdeten Gebieten zu regulieren. Außerdem müssen staatliche Präventionsmaßnahmen aufrechterhalten und verbessert werden, wozu etwa der Ausbau von Deichen, Abwassersystemen und Frühwarnsystemen zählt.

Auch die Förderung individueller Präventionsleistungen der Verbraucherinnen, Verbraucher und Unternehmen spielt eine Rolle. Dem sollte mit Information sowie gegebenenfalls auch Subvention von baulichen Veränderungen und deren Wartung begegnet werden.

Wegfall der Versicherungssteuer

Auf einen relevanten, aber bislang kaum thematisierten Punkt beim Thema Elementarschadenversicherung weist der DAV-Vorsitzende Dr. Max Happacher hin. Nämlich darauf, durch einen Wegfall der Versicherungssteuer auf Elementarschadenversicherungen Belastungen für Verbraucher zu reduzieren: „Ein Wegfall der Versicherungssteuer hat seine Vorbilder etwa in der Kranken-, Renten- oder Lebensversicherung. Damit sorgt man bei Kunden im Falle einer freiwilligen Variante für einen Anreiz zum Abschluss. Gerade bei einer Pflichtversicherung ist ein Wegfall aber schon aus Akzeptanzgründen geboten. Denn die Steuer verteuert eine Versicherung erheblich. Ich sehe es kritisch, dass der Staat zusätzliche Einnahmen durch eine Pflichtlösung generiert.“

Der Schutz Dritter

Bislang wird vornehmlich über eine Pflicht zum Eigenschutz, also die Absicherung von Hauseigentümern selbst gesprochen. Ein weiterer Aspekt kann der Schutz von Dritten sein. „Dazu zählen insbesondere kreditgebende Banken“, so Happacher. Eine ebenfalls denkbare Alternative zu einer allgemeinen Pflichtversicherung sei die der Versicherungspflicht bei Aufnahme eines Kredites (Baufinanzierung) zur Absicherung der Ausfallrisiken, denen die Bank bei einem Total-Verlust ausgesetzt wäre. Dafür wäre eine entsprechende Gesetzesänderung notwendig, so der Vorstandsvorsitzende. Dies stelle einen geringfügigeren Eingriff dar als eine allgemeine Pflichtversicherung und führe ebenfalls zu mehr Versicherungsschutz.

Höheres Risiko hat seinen Preis

Was die generelle Ausgestaltung einer Versicherung gegen Elementarschäden angeht, so sieht die DAV ihre Aufgabe darin, auf mathematische Zusammenhänge hinzuweisen. Max Happacher zeigte deshalb schon während eines Pressegespräches im Mai dieses Jahres auf, dass eine aktuariell saubere Kalkulation immer mit einem risikogerechten Preis verbunden ist und bekräftigt nun erneut: „Egal, wie man die Elementarschadenversicherung ausgestaltet: Es ist wichtig, dass der Preis dem Risiko angemessen ist. In der Höhe und hinsichtlich seiner geografischen Differenzierung.“

In den meisten Fällen befinden sich Prämien in der Elementarschadenversicherung bei einem Einfamilienhaus aktuell im niedrigen dreistelligen Bereich pro Jahr. In besonderen Risikolagen kann eine Prämie aber auch ein Vielfaches dessen betragen. Sollte im Falle einer Pflichtlösung oder auch generell ein gedeckelter Preis für Hochrisikolagen in Erwägung gezogen werden, müssten die Prämien insgesamt steigen. Es würde für alle anderen Versicherten deutlich teurer. Im Ergebnis würden Gebäude in Risikogebieten subventioniert und solche in unkritischen Lagen bestraft.

Möglichkeit der Prämiensenkung durch höhere Selbstbehalte

Eine Möglichkeit, sehr hohen Prämien zu begegnen, wären entsprechend höhere Selbstbehalte. Hierdurch ließen sich individuelle Prämien deutlich senken, da ein Teil des Risikos vom Versicherungsnehmer selbst getragen würde. Der Versicherungsschutz dient dann der grundlegenden Existenzsicherung, nicht dem 100-prozentigen Schutz vor allen Verlusten.

Extra-Risiko: Elementarschäden teuer und meist gehäuft

Eine große Herausforderung für Versicherer ist es, dass Elementarschäden häufig kumuliert, sprich gehäuft, in einem Gebiet auftreten und dabei in der Regel außergewöhnlich hohe Kosten verursachen. Die Katastrophen im Ahr- und im Erfttal 2021 zeigen das deutlich auf. Sehr viele Gebäude waren Totalschäden.

Hinzu kommt, dass nach einem so großen Schadenereignis die Material- und Reparaturkosten in einem betroffenen Gebiet in die Höhe schießen. Dieser Umstand aus der Verbindung von hohen Schadensummen und Kumulschäden bedeutet für Versicherer ein kapitalintensives Risiko. Gerade im Falle einer diskutierten Pflichtversicherung hätte das Auswirkungen.

Wenn nämlich Versicherungsunternehmen zu Vertragsabschlüssen im Rahmen einer Pflichtversicherung gezwungen wären, bräuchte es zusätzliche Instrumente, um den katastrophalen Kumulfall für die Versicherer beherrschbar zu machen. Max Happacher: „Eine sogenannte Kumulschadenabsicherung, beispielsweise durch Rückversicherer, die Kapitalmärkte (sogenannte Cat-Bonds) oder ein staatlich organisiertes Pooling, käme dann zum Tragen, wenn ein ganzes Gebiet mit zahlreichen, großen Schäden betroffen wäre und eine zu definierende Schadensummenhöhe überschritten würde.“

Themen:

LESEN SIE AUCH

Gebäudeversicherungen müssen nicht teurer werden

Naturgefahrenstatistik 2024: GDV meldet verdoppelte Hochwasserschäden

Hochwasser: „Landunter“ beim Versicherungsschutz?

Weitere Konditionsverbesserungen in der Schaden-Rückversicherung

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

BarmeniaGothaer: Erstes Geschäftsjahr 2025 mit deutlich über Marktwachstum und gestärkter Kapitalbasis

Wie Partnerschaften zwischen Versicherern und Tresoranbietern sichere Aufbewahrung gewährleisten

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

DAV und GDV plädieren für stabilen Höchstrechnungszins

Die neue Ausgabe kostenlos im Kiosk

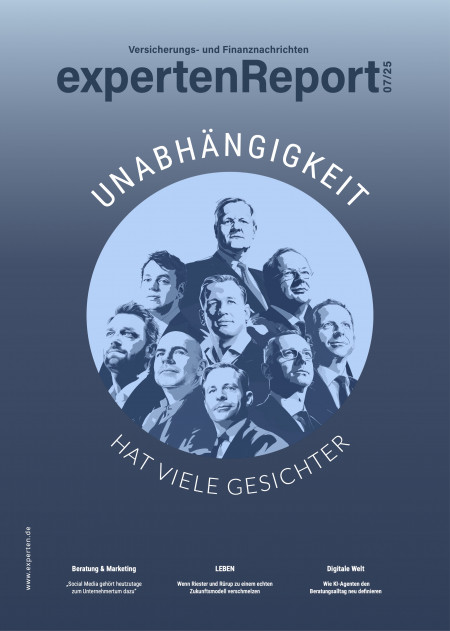

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.