Ein Provisionsverbot führt nicht zu höheren Renditen für Privatanleger und verhindert sogar, dass diese sich stärker an den Kapitalmärkten beteiligen. Das zeigen Daten der Europäischen Zentralbank und der englischen Statistikbehörde, die der deutsche Fondsverband BVI ausgewertet hat.

„Die EU-Kommission untergräbt mit dem Vorschlag eines Provisionsverbots ihre eigenen Ziele“, sagt Thomas Richter, BVI-Hauptgeschäftsführer. Zwar hat Kommissarin Mairead McGuinness vorerst auf ein umfassendes Provisionsverbot verzichtet. Doch die Idee ist noch nicht vom Tisch. Als erster Schritt sollen Provisionen im beratungsfreien Vertrieb verboten werden.

Die Kommission will mit dem Verbot die Produktkosten senken. Sie geht davon aus, dass dadurch die Rendite des Geldvermögens (Portfoliorendite) der Anleger steigt. Die BVI-Studie zeigt allerdings, dass diese Annahme nicht zutrifft. In England und in den Niederlanden hat sich die Portfoliorendite in Folge des dort vor rund zehn Jahren eingeführten Verbots nicht verändert.

Offenbar haben andere Effekte die geringeren Kosten der provisionsfreien Produkte ausgeglichen. Für die unveränderte Portfoliorendite der Anleger gibt es mehrere mögliche Erklärungen. Zum Beispiel werden Vertriebskosten durch ein Provisionsverbot typischerweise nicht reduziert, sondern nur gesondert gezahlt. Außerdem könnten sich durch eine Beratungslücke private Haushalte weniger an den Kapitalmärkten, zum Beispiel über Fonds, beteiligen. Damit würden ihnen Renditechancen entgehen.

Die BVI-Auswertung belegt, dass Privatanleger in England und den Niederlanden aufgrund des Provisionsverbots tatsächlich weniger in Fonds investieren. Der BVI beziffert diesen Rückgang auf im Schnitt knapp 340 Euro pro Jahr und Kopf. Auf Sicht von 30 Jahren und bei einer unterstellten Wertsteigerung von 6 Prozent pro Jahr summiert sich der Verbots-Effekt auf eine Renditeeinbuße von rund 20.000 Euro, wenn das Geld stattdessen unverzinst auf dem Konto liegt. Richter zieht den Schluss:

Bei Fonds verhindern also Verbote – nicht die Provisionsberatung – eine stärkere Beteiligung privater Anleger an den Kapitalmärkten. Das widerspricht allem, was die EU erreichen will.

Der BVI hat für seine Studie öffentlich verfügbare Daten zu Bankeinlagen, Versicherungen, Pensionsfonds, Anleihen, Aktien und Investmentfonds für den Zeitraum von Anfang 1999 bis Ende März 2023 ausgewertet. Zur Ermittlung der Portfoliorendite hat er die quartalsweise Veränderung des Geldvermögens um die jeweiligen Zu- und Abflüsse bereinigt. Der Fondsverband hat durch den Aufbau seiner Studie ausgeschlossen, dass länderspezifische Effekte – wie zum Beispiel verschiedene Altersvorsorgesysteme – oder unterschiedliche Kapitalmarktrenditen vor und nach Einführung der Provisionsverbote fälschlicherweise als Folge der Verbote gewertet werden.

Themen:

LESEN SIE AUCH

Deutsche investieren Rekordsummen in Fonds

Anhaltender Aufschwung: Wertpapiersparen

ETF-Boom in Deutschland: Anleger investieren über 500 Milliarden Euro in Indexfonds

Multi-Asset-Strategien: Warum Anleihen wieder an Attraktivität gewinnen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Halbe Million? Viele setzen auf Lotto und Erbe statt auf Finanzplanung

Drei Lehren aus 2025: BlackRock sieht Grenzen, Megatrends und einen Systemwandel

Finanzmärkte 2026: Übergangsjahr mit Chancen für Aktien, Anleihen und Schwellenländer

Deutsche Rentenversicherung hält Verwaltungskosten stabil

Die neue Ausgabe kostenlos im Kiosk

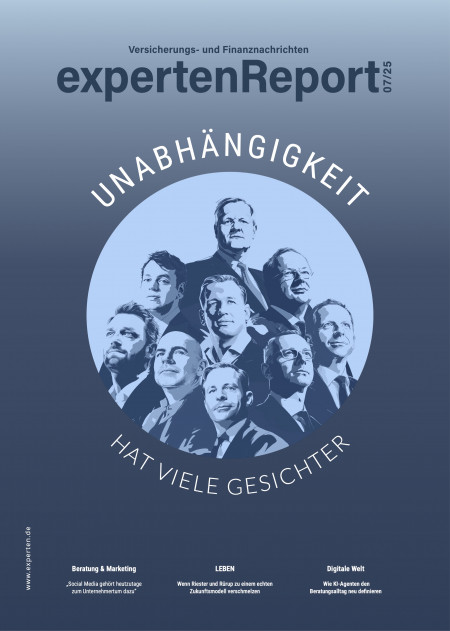

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.