Die Emissionsaktivitäten der Initiatoren geschlossener Fonds haben 2022 den höchsten Stand der vergangenen sechs Jahre erreicht. Gleichzeitig investierten Anleger jedoch weniger Kapital in die Produkte als 2021.

Die Ratingagentur Scope hat untersucht, wie sich der Markt für geschlossene alternative Investmentfonds (AIF) für Privatanleger im vergangenen Jahr entwickelt hat. Ausgewertet wurden sowohl die Emissionszahlen 2022 (Neuangebot) als auch die Zahlen zum platzierten Eigenkapital.

Emissionszahlen 2022

Die Emissionszahlen übertrafen das Niveau des Vorjahres deutlich. So lag das prospektierte Angebotsvolumen 2022 bei 1,26 Mrd. Euro und damit 491 Mio. Euro höher als 2021. Das entspricht einem Anstieg um 64 Prozent. Insgesamt wurden 21 Publikums-AIF von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) zum Vertrieb zugelassen, drei Fonds weniger als 2021.

Mit 1,26 Mrd. Euro liegt das Angebotsvolumen sogar über dem Niveau des Jahres 2019 (1,24 Mrd. Euro) und erreicht den höchsten Stand der vergangenen sechs Jahre. Hauptgrund für den hohen Wert sind mehrere großvolumige Fonds: 2022 kamen vier AIF auf den Markt, deren prospektiertes Eigenkapital jeweils über der Marke von 100 Mio. Euro lag. Diese vier Fonds sind für 54 Prozent des Angebotsvolumens verantwortlich. Drei Viertel des Neuangebots (950 Mio. Euro) entfallen auf die Anlageklasse Immobilien.

Zum Neuangebot 2022 gehören acht Fonds, die nachhaltig investieren: sechs gemäß Artikel-8 und zwei gemäß Artikel-9 der EU-Offenlegungsverordnung. Mit insgesamt 742 Mio. Euro machen sie 59 Prozent des prospektierten Eigenkapitals aus.

Weitere Informationen entnehmen Sie bitte dem vollständigen Bericht.

Platzierungszahlen 2022

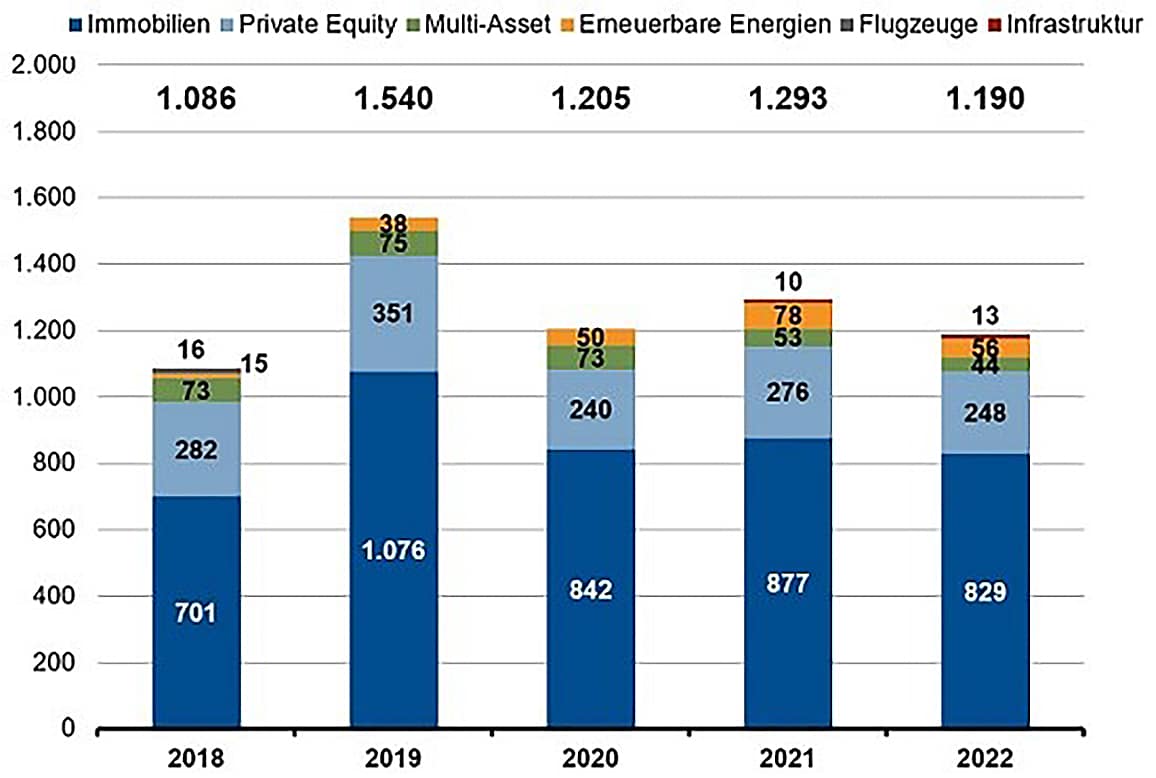

Das Kapital, das Anleger 2022 in geschlossene Fonds investiert haben, war etwas niedriger als 2021. Es lag bei 1,19 Mrd. Euro. Im Jahr zuvor hatten die Fonds 1,29 Mrd. Euro eingesammelt.

Die drei platzierungsstärksten Anbieter 2022 sind:

- DF Deutsche Finance (328 Mio. Euro)

- Wealthcap (149 Mio. Euro)

- Primus Valor (82 Mio. Euro)

Damit kommen die drei Gesellschaften auf einen Marktanteil von 47 Prozent. Der platzierungsstärkste Anbieter DF Deutsche Finance stellte rund 28 Prozent des gesamten Platzierungsvolumens 2022 mit vier Fonds.

Wie bei den Neuemissionen dominiert auch beim Platzierungsvolumen die Assetklasse Immobilien. Sie konnte mit 829 Mio. Euro rund 70 Prozent des 2022 platzierten Eigenkapitals auf sich vereinen. An zweiter Stelle folgt das Segment Private Equity mit 248 Mio. Euro (rund 21 Prozent). An dritter Stelle liegt die Assetklasse erneuerbare Energien mit 56 Mio. Euro (rund 5 Prozent).

Entwicklung platziertes Eigenkapital* 2018 bis 2022 (in Mio. Euro)

* inkl. Ausgabeaufschlag; Quelle: Scope Fund Analysis, BaFin

Ausblick

Für das Jahr 2023 erwartet Scope eine Reduzierung der Emissionsaktivitäten der geschlossenen Publikums-AIF auf wieder unter eine Milliarde Euro. Maßgeblich für die künftige Entwicklung werden die Folgen des Krieges in Europa, das hohe Zinsniveau, die Inflation und die Energiekrise sein.

Gerade bei langfristigen Anlagen in illiquide Vermögenswerte, für deren Entwicklung aktuell hohe Unsicherheiten bestehen, kann sich dies auf das Angebotsvolumen und vor allem auf die Angebotszusammensetzung negativ auswirken.

Hinsichtlich des Platzierungsvolumens 2023 rechnet Scope mit einem Niveau deutlich unter dem des Jahres 2022. Dies begründet sich vor allem in der Unsicherheit auf den Immobilienmärkten, den deutlich gestiegenen Finanzierungskosten für die Fonds, die oftmals Fremdkapitalquoten von 50 Prozent oder sogar mehr aufweisen, und der Zurückhaltung von privaten Anlegern im Allgemeinen.

Insbesondere die deutlich gestiegene Attraktivität von alternativen Anlagen wie Festgeld oder Anleihen wird dem Langfristinvestment des geschlossenen Fonds mit seiner begrenzten Renditeerwartung für 2023 den Rang ablaufen.

Die vollständige Auswertung finden Sie HIER.

Themen:

LESEN SIE AUCH

DAV empfiehlt Beibehaltung des Höchstrechnungszinses

Das Jahr 2022 ist von gestiegener Inflation und dem Bemühen der Zentralbanken geprägt, dieser mit Hilfe von deutlichen Zinssteigerungen zu begegnen. Doch aufgrund der noch instabilen Zinssituation am Kapitalmarkt empfiehlt die DAV den Höchstrechnungszins beizubehalten.

Bedeutung von Risikomanagement steigt

Der Trend zu Alternative Investments wie Private Equity hat zur Folge, dass sich das gesamthafte Risikoprofil der Kapitalanlage verändert. Zwar lässt sich so ein Portfolio weiter diversifizieren, insgesamt aber bleiben diese Assetklassen risikobehafteter.

VOLKSWOHL BUND legt im Geschäftsjahr 2024 deutlich zu

Die VOLKSWOHL BUND Versicherungen haben das Jahr 2024 mit einem kräftigen Wachstum abgeschlossen. Die gebuchten Bruttobeiträge der Lebensversicherung stiegen um 4,1 Prozent auf rund 1,6 Milliarden Euro und lagen damit über dem Branchenschnitt von 3,1 Prozent. Besonders stark entwickelte sich das Neugeschäft: Die Beitragssumme wuchs um fast 25 Prozent auf rund 5,3 Milliarden Euro.

Solvium löst Fonds vorzeitig auf – Neue Transportlogistik-Beteiligung gestartet

Die Solvium Holding AG wird den 2020 aufgelegten Publikumsfonds „Solvium Logistic Fund One“ vorzeitig auflösen. Trotz der verkürzten Laufzeit um ein bis zwei Jahre soll die angestrebte Zielrendite von mindestens 4,56 Prozent pro Jahr für Anleger erreicht werden.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

In der Steuerung des Kreditrisikos liegt ein strategischer Hebel

Protektionismus, Handelskonflikte, geopolitische Risiken – die Unsicherheit an den Märkten bleibt hoch. Passive Kreditstrategien stoßen in diesem Umfeld schnell an ihre Grenzen. Warum gerade aktives Management und ein gezielter Umgang mit Kreditaufschlägen den Unterschied machen können, erklärt Jörg Held, Head of Portfolio Management bei Ethenea.

Mehrheit befürwortet Rüstungsinvestments – Akzeptanz steigt auch bei nachhaltigen Fonds

Private Geldanlagen in Rüstungsunternehmen polarisieren – doch laut aktueller Verivox-Umfrage kippt die Stimmung: 56 Prozent der Deutschen halten solche Investments inzwischen für legitim. Auch nachhaltige Fonds greifen vermehrt zu.

PKV-Initiative „Heal Capital 2“: Neuer Fonds, neue Investoren, neue Start-ups

Digitale Wartung, KI-Zertifizierung, stärkere europäische Vernetzung: Der PKV-Investitionsfonds Heal Capital geht mit neuer Schlagkraft an den Start – und will die digitale Versorgung nachhaltig verändern. Doch welche Start-ups profitieren zuerst?

„Was zu gut klingt, um wahr zu sein, ist es meistens auch“

Von unseriösen Werbeversprechen bis KI-Euphorie: Im zweiten Teil des Interviews mit Tim Grüger geht es um Trends im Daytrading, die Erwartungen von Kunden und den Kampf gegen Finanz-Fake-News. Plus: Was TradingFreaks für die Zukunft plant – und welchen Rat der Gründer Anfängern mit auf den Weg gibt.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.