Die zukünftige Ausgestaltung der gesetzlichen Rentenversicherung nimmt nach den Äußerungen von Sozialminister Hubertus Heil Form an. Die Aktienrente könnte noch in diesem Jahr kommen. Zugleich bleiben die wirkungsvollsten, aber auch schmerzhaftesten Stellschrauben Renteneintrittsalter, -niveau und -beiträge unangetastet. Mit den Plänen für die private Vorsorge hält man sich noch bedeckter. Von der privaten Pflichtvorsorge bis hin zum Riester-Relaunch – ausschließen lässt sich nichts.

Wie sieht dazu das Stimmungsbild in der Bevölkerung aus? Aus der aktuellen Altersvorsorge-Befragung des Deutschen Instituts für Vermögensbildung und Alterssicherung (DIVA) geht hervor, dass die Mehrheit der Bürger (60 Prozent) befürchtet, im Alter von Armut betroffen zu sein.

Prof. Dr. Michael Heuser, den Wissenschaftlichen Leiter des DIVA, überrascht dieser hohe Wert nicht. Er erklärt, dass wissenschaftliche Prognosen zwar zu dem Ergebnis kommen, dass der Anteil der armutsgefährdeten älteren Menschen in Deutschland auch langfristig nicht über 15 Prozent liegen wird. Doch viele denken bei ihrer Altersvorsorge allein an die gesetzliche Rente, und die werde in der Tat kaum mehr reichen.

Die Menschen müssten ein stärkeres Bewusstsein dafür entwickeln, welche zusätzliche Einnahmen im Alter zur Verfügung stehen können, beispielsweise aus privat abgeschlossenen Renten oder aus Erbschaften. Zudem fallen einige Ausgaben im Alter weg. Es sei wichtig, dass das Projekt „säulenübergreifende Renteninformation“ endlich in der Breite eingeführt wird, so Heuser.

Dr. Helge Lach, Vorsitzender des BDV Bundesverbands Deutscher Vermögensberater, des Trägers des DIVA, ergänzt, dass die Hochrechnung der Gesamteinnahmen und -ausgaben im Alter komplex sei und frühzeitig angepackt werden müsse. Dabei zu helfen, sei eine der Hauptaufgaben eines Vermögensberaters. Zeigt sich eine nennenswerte Versorgungslücke, werden im Beratungsgespräch mögliche Sparformen erörtert.

Noch dazu drücken die Nachwirkungen der Pandemie, aktuell der Angriffskrieg Russlands gegen die Ukraine und die anziehende Inflation auf die Gesamtstimmung der Menschen. Bei zukunftsbezogenen Einschätzungen ist in den DIVA-Befragungen laut Heuser zunehmender Pessimismus erkennbar.

Bei Frauen ist die Sorge vor Altersarmut mit 66,2 Prozent noch weit höher als bei Männern (53,9 Prozent). Auch das überrascht Heuser nicht: Die Diskrepanz sei plausibel. Denn Frauen erhalten aufgrund anderer Erwerbsbiografien im Schnitt circa 30 Prozent weniger monatliche staatliche Rente. Zudem sei ihr Vorsorgebedarf auch wegen ihrer drei bis fünf Jahre höheren Lebenserwartung größer als bei Männern. Wenn also eine Frau eine bestimmte Versorgungslücke im Alter mit einem Sparplan zum Beispiel auf Fonds absichern wolle, werde sie während der Einzahlphase entweder höhere Beiträge leisten oder im Alter mit weniger auskommen müssen.

Förderung privater Vorsorge – das Riester-Modell weiter beliebt

Fragt man die Bürger danach, was für sie bei der privaten Vorsorge sehr wichtig oder wichtig ist, liegen garantierte Leistungen und staatliche Förderung mit jeweils knapp 80 Prozent der Nennungen ganz vorne. Für Heuser ist es nachvollziehbar, dass sich die Bürger für das Alter fixe, also garantierte Einnahmen wünschen. Auch die Ausgaben seien ja überwiegend fix. Garantieprodukte bringen aber derzeit keine Rendite. Staatliche Förderung könne hier quasi wie ein Zinsersatz wirken, um die ausbleibende Rendite aus der Geldanlage auszugleichen.

Lach ergänzt, dass es letztendlich sogar eine politische Legitimation dafür gebe, dass von Seiten der Politik das Sparen für das Alter subventioniert werde. Denn das für Sparer unvorteilhafte Nullzinsumfeld der letzten Jahre ist in erster Linie dem Agieren der Zentralbanken zuzuschreiben. Und wenn die Politik der Altersvorsorge die Chance auf Rendite nehme und davon mit einer nahezu kostenlosen Refinanzierung der Staatsschulden sogar profitiere, sei es nur folgerichtig, wenn ein Stück Rendite aus staatlicher Förderung generiert wird.

Interessant ist bei diesen Schlussfolgerungen, mit welcher Art der staatlichen Förderung die Bürger am stärksten zur Altersvorsorge zu motivieren sind. Die Ergebnisse sind bemerkenswert: Stellt man die Bürger vor die Wahl zwischen Steuervorteilen wie zum Beispiel der Abzugsfähigkeit von Vorsorgeaufwendungen und Zulagen nach dem Riester-Modell, spricht sich mehr als die Hälfte für die Zulagen aus, rund zwanzig Prozent für Steuervorteile. Der Verbandsvorsitzende Lach betont:

Die Ergebnisse zeigen erneut, dass die Idee des Riester-Sparens mit Zulagen bei den Menschen ankommt. Gerade Geringverdiener profitieren, und zwar zweifach.

Denn Geringerverdiener erhalten mit deutlich niedrigeren monatlichen Beiträgen die gleichen Zulagen wie Sparer mit höheren Einkommen. Und viele seien nicht steuerpflichtig, könnten nichts geltend machen und würden somit von einer steuerlichen Förderung gar nicht profitieren. Die hartnäckige Forderung an die Politik, endlich das Riester-Sparen zu reformieren, sei deshalb richtig. Die Zeit dränge. Private Vorsorge sei gerade bei niedrigen Zinsen und hoher Inflation wichtiger denn je.

Die Umfrage ist Teil der aktuellen Frühjahrs-Ausgabe des Deutschen Altersvorsorge-Index (DIVAX-AV) und wurde im Auftrag des DIVA von INSA-CONSULERE durchgeführt. Befragt wurden ca. 2.000 Personen in Deutschland.

Alle Ergebnisse des aktuellen Deutschen Altersvorsorge-Index (DIVAX-AV) sind auf der Website des DIVA zu finden.

Themen:

LESEN SIE AUCH

Briefing zu Aktienrente und Generationenkapital

Rentenversprechen ist nicht zu halten

Rentenlücke schließen: Was ist zu tun?

Mehrheit der Deutschen will früher in Rente

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Finanzmärkte 2026: Übergangsjahr mit Chancen für Aktien, Anleihen und Schwellenländer

Deutsche Rentenversicherung hält Verwaltungskosten stabil

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

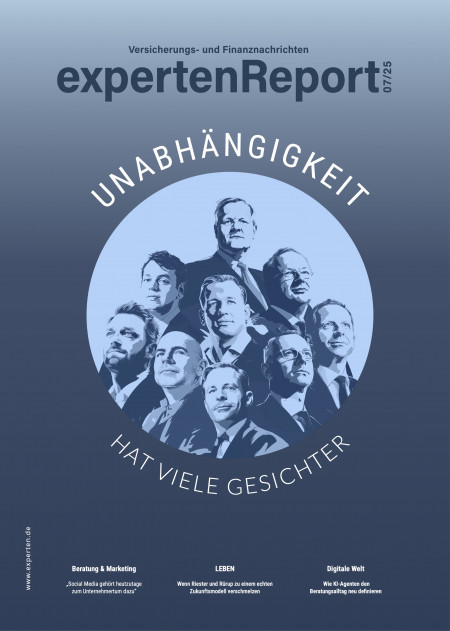

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.