Das Makro-Umfeld verändert sich, so dass mit volatileren Märkten und geringeren Renditen als in den vergangenen zwei Jahren zu rechnen ist. Allerdings sollten die längerfristigen Inflationserwartungen dabei gedämpft bleiben.

Eine Analyse von Jeffrey Schulze, Investment Strategist bei ClearBridge Investments

Für Anleger war das Wort des Jahres 2020 wohl „beispiellos“, angesichts der tiefen Rezession und der politischen Reaktionen darauf. Für das Jahr 2021 passt „vorübergehend“ gut, so wie die Zentralbanken den Inflationsimpuls bezeichneten. Und mit Blick auf 2022 könnte es das Wort „Übergang“ werden – das beschreibt die absehbaren Veränderungen des Makro-Umfelds etwa in Bezug auf die Phase des Wirtschaftszyklus, die Geld- und Fiskalpolitik sowie die Inflation.

Der wirtschaftliche Übergang vom frühen zum mittleren Zyklus ist bereits im Gange. Dabei haben das reale BIP-Wachstum und die Schaffung von Arbeitsplätzen gegenüber dem Höchststand von 2021 etwas nachgelassen. Dennoch geht der Konsens für das Jahr 2022 von einem immer noch robusten Anstieg des realen BIP um 3,9 Prozent aus. Und für 2023 wird erwartet, dass sich die Wirtschaft auf den Trend vor der Pandemie zubewegt.

Im Vergleich zu den letzten Rezessionen ging es dieses Mal wesentlich schneller, dass sich der Gewinn je Aktie wieder auf den vorherigen Höchststand erholte. Da zwischen dieser Erholungsdauer und der gesamtwirtschaftlichen Expansion anscheinend ein Zusammenhang besteht, könnte die aktuelle Expansion kürzer ausfallen als der Durchschnitt der letzten vier Zyklen (8,5 Jahre) (Quelle: Bloomberg, National Bureau of Economic Research, Stand 30. November 2021).

Zwar besteht das Potenzial für einen kürzeren und heißeren Konjunkturzyklus, aber bisher blieben die kurzfristigen Erwartungen für eine Rezession gedämpft. Bis zuletzt zeigte das Modell von ClearBridge ein robustes, grünes Expansionssignal, auch wenn sich im vierten Quartal die Indikatoren des Lohnwachstums und der Geldmenge verschlechterten.

Kommt die Inflation?

Was die Preissteigerungen angeht, entfiel ein großer Teil davon auf Gebrauchtwagen und andere Waren. Das lässt sich vor allem auf die Verschiebung der Verbraucherpräferenzen während der Pandemie zurückführen und wurde durch Einschränkungen in der Lieferkette verstärkt. Normalisieren sich die Präferenzen und lässt der Druck auf die Versorgung nach, sollte deshalb auch die Inflation zurückgehen.

Für eine dauerhaft höhere Inflation müssten die Warenpreise weiter steigen. Zwar wurde viel über die De-Globalisierung geschrieben, aber die Daten deuten auf einen Stillstand und nicht auf eine Umkehr hin. Auch das spricht für den Übergang zurück zu geringerer Inflation. Unter Berücksichtigung weiterer Indikatoren ist insgesamt davon auszugehen, dass der Inflationsdruck in einigen Quartalen nachlässt und sich der Wert in den nächsten Jahren dem 2-Prozent-Ziel der Fed annähert.

Weitere Übergänge

Eine Entwicklung, die bereits begonnen hat und sich fortsetzen wird, ist das Ende der grenzenlosen Finanz- und Geldpolitik. Die Fed verlangsamt ihre Lockerung und hat signalisiert, in den kommenden Monaten mit Zinserhöhungen zu beginnen. Da die Inflation länger als erwartet deutlich über dem Zielwert lag, ist dieser Kurswechsel gerechtfertigt. Derzeit ist von drei Zinserhöhungen im Jahr 2022 auszugehen. Historisch betrachtet könnte aber gerade die erste Erhöhung zu kurzfristiger Volatilität führen.

Möglicher Gegenwind für Aktien geht auch vom Bewertungsniveau aus. Ein moderater Druck auf die Multiples wäre in dieser Phase beinahe typisch. Da das Gewinnwachstum aber robust erscheint, sind die Aussichten auf Gesamtjahresbasis solide. In naher Zukunft sollte zudem die starke Beteiligung von Privatanlegern den Markt stützen: In den ersten elf Monaten des Jahres 2021 waren weltweit Zuflüsse in Höhe von 913 Mrd. US-Dollar zu verzeichnen (Quelle: Goldman Sachs).

Ein anderer Übergang, der später im Jahr zu Turbulenzen führen könnte, ist der mögliche Führungswechsel in Washington. Historisch gesehen weisen Zwischenwahljahre einen durchschnittlichen Rückgang von 19 Prozent und damit die größten Kursverluste im vierjährigen Präsidentschaftswahlzyklus auf. In der Vergangenheit waren die Rücksetzer aber meist gute Kaufgelegenheiten für langfristige Anleger.

Fazit

Übergänge sind Zeiten des Wandels. Und obwohl Veränderungen beunruhigend sein können, sind sie oft notwendig und gesund. Vielleicht sind die Märkte in diesem Jahr unruhiger als zuletzt, aber sie sollten sich nach oben arbeiten. Denn festzuhalten ist, dass die Rahmenbedingungen für den Aktienmarkt in den nächsten Jahren wohl günstig bleiben. Zwar hat die US-Notenbank eine restriktivere Haltung eingenommen, aber ihre Politik ist im Vergleich zur Vergangenheit nach wie vor recht locker. Außerdem hat sich die US-Wirtschaft als erstaunlich widerstandsfähig erwiesen, und künftige Corona-Varianten könnten weniger disruptiv sein. Was dann bleibt, sind die starken Verbraucher, der solide Arbeitsmarkt und die robusten Erträge. Das Umfeld für höhere Unternehmensgewinne wäre damit gesund genug, um eine moderate Komprimierung der Bewertungen mehr als auszugleichen. Und das dürfte ein weiteres Jahr mit positiven Aktienrenditen ermöglichen.

Themen:

LESEN SIE AUCH

Wege aus der Vielfachkrise – Ausblick auf 2023

Droht eine Stagflation?

Zentralbanken reagieren auf Inflation

Stoppt die Bankenkrise den extremen Zinsanstieg?

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

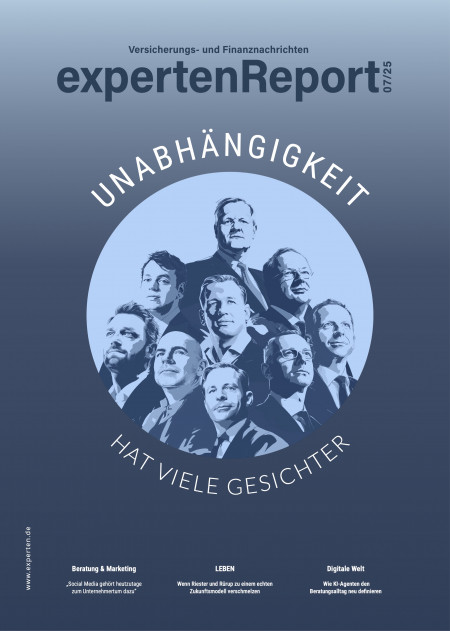

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.