Der Düsseldorfer Steuerrechtler Dr. Christopher Riedel hat vor dem Bundesfinanzhof ein wichtiges Revisionsurteil hinsichtlich der Teilwertzuschreibung bei Fremdwährungsdarlehen erstritten.

Die Kreditaufnahme in einer ausländischen Währung spielt in der Praxis eine große Rolle, sowohl für Unternehmen als auch für private Investoren im Rahmen ihrer grenzüberschreitenden Vermögensallokation und -verwaltung. Dass es dabei zu Schwankungen bei den Wechselkursen kommen kann, liegt in der Natur der Sache. Diese Veränderung der Wechselkurse nach oben oder unten beeinflussen in der Folge die Höhe der Rückzahlung bei Fälligkeit des Darlehens: je niedriger der Wechselkurs, desto höher die tatsächliche Verbindlichkeit.

Die steuerliche Behandlung einer wechselkursgetriebenen höheren Verbindlichkeit war Streitgegenstand zwischen einem Darlehensnehmer und der Finanzverwaltung NRW. In dem Fall hatte eine GmbH 2008 ein Fremdwährungsdarlehen in Höhe von 3,48 Millionen Schweizer Franken aufgenommen. In der Folgezeit stieg der Wechselkurs des Schweizer Franken gegenüber dem Euro, sodass die GmbH in ihrer Bilanz für die Verbindlichkeit eine Teilwertzuschreibung vornahm und die Differenz zum Vorjahresbetrag aufgrund des nachteiligen Wechselkurses gewinnmindernd als Aufwand erfasste. Die Teilwertabschreibung bezeichnet eine außerordentliche Abschreibung auf ein Wirtschaftsgut auf den am Bilanzstichtag niedrigeren Teilwert.

Sowohl das Finanzamt als auch das Finanzgericht Düsseldorf lehnte die steuerliche Anerkennung zunächst ab, weil bei Fremdwährungsdarlehen üblicherweise die Verbindlichkeiten mit ihren Anschaffungskosten gleichzusetzen sind, also dem Rückzahlungsbetrag, der sich aus dem Kurs zum Zeitpunkt der Darlehensaufnahme ergibt, so Dr. Christopher Riedel, Fachanwalt für Steuerrecht aus Düsseldorf. Er erklärt:

Eine höhere Verbindlichkeit kann im Regelfall erst gebucht werden, wenn sie tatsächlich auch gezahlt werden muss, also im Jahr der Tilgung. Der vorliegende Fall ist aber anders zu bewerten, wie der Bundesfinanzhof bestätigt hat.

Dr. Riedel hat die GmbH im Revisionsverfahren vertreten und erstritten, dass der Bundesfinanzhof das erstinstanzliche Urteil aufgehoben und den Fall an das Finanzgericht Düsseldorf zurückverwiesen hat (Urteil vom 02.07.2021, Az. XI R 29/18 zu Az.6K884/15 FG Düsseldorf ). Die Teilwertzuschreibung bei einer Fremdwährungsverbindlichkeit mit einer Restlaufzeit von mehr als zehn Jahren aufgrund von Stützungskäufen einer Notenbank unterliegt nicht den üblichen Bewertungen. Der Rechtsanwalt betont:

Zwar hat der BFH bestätigt, dass bei Fremdwährungsverbindlichkeiten mit einer Restlaufzeit von zumindest zehn Jahren nicht jeder Kursverlust zur Annahme einer voraussichtlich dauernden Werterhöhung berechtigt. Eine voraussichtlich dauernde Werterhöhung liegt jedoch jedenfalls dann vor, wenn fundamentale Veränderungen der wirtschaftlichen und/oder finanzpolitischen Daten eine dauerhafte Veränderung der Wechselkurse vermuten lassen.

Dies sei laut BFG zum Beispiel dann der Fall, wenn die Notenbank eines Fremdwährungsstaats die Absicht äußere, Stützungskäufe zu tätigen, um einen bestimmten Wechselkurs der Fremdwährung zu verteidigen.

Das ist im vorliegenden Fall geschehen. Die Schweizerische Nationalbank (SNB) hatte am 6. September 2011 mitgeteilt, die damals massive Überbewertung des Schweizer Franken hätte eine akute Bedrohung für die Schweizer Wirtschaft dargestellt und das Risiko einer deflationären Entwicklung geborgen. Sie hätte deshalb eine deutliche und dauerhafte Abschwächung des Franken angestrebt und mit allen Mitteln einen Mindestkurs von 1,20 Schweizer Franken pro Euro durchsetzen und diesen dauerhaft abschwächen wollen. Daher sei die SNB bereit gewesen, unbeschränkt Devisen zu kaufen.

„Damit liegt ein Sonderfall vor, der die übliche Lesart bei der steuerlichen Bewertung einer Teilwertzuschreibung bei einer Fremdwährungsverbindlichkeit abändert und damit die voraussichtlich dauernde Werterhöhung als gewinnmindernden Aufwand anerkennt“, stellt Dr. Christopher Riedel klar.

Themen:

LESEN SIE AUCH

BFH-Urteil zum freiwilligen Wehrdienst: Wann Kindergeld trotz Soldatendienst gezahlt wird

BFH hält Aussetzungszinsen von monatlich einhalb Prozent für verfassungswidrig

Kreditnehmer verpassen bis zu 250 Euro Zinsersparnis

Keine Angst vor der Anschlussfinanzierung

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

Was Anleger wirklich kaufen: Aktien-ETFs dominieren den Markt

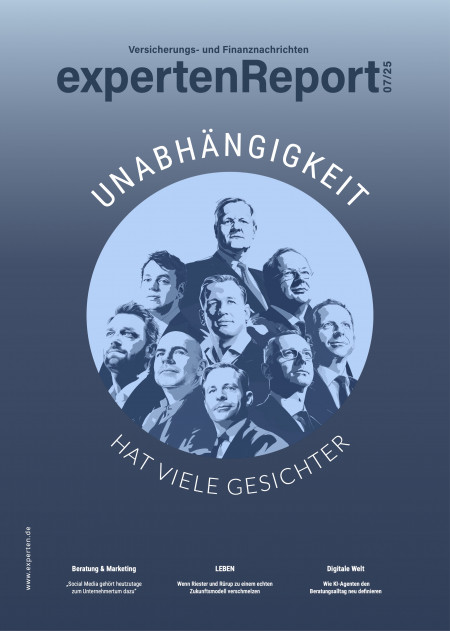

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.