Die Versicherungsbranche wird derzeit durch den Generationenwandel und das Aufkommen der InsurTechs dazu gezwungen sind, sich diesen Veränderungen anzupassen und ihre Geschäftsfelder an die neuen Bedürfnisse einer volldigitalen Zielgruppe anzugleichen.

hepster verdeutlicht, welche Veränderungsprozesse in diesem Generationenwechsel wirken und was der Kunde von heute wirklich will.

Der Kunde weiß (fast) alles

Kunden haben durch die Digitalisierung einen ganz anderen Zugang zu Informationsquellen. Vergleichsplattformen bieten zum Beispiel einen transparenten Tarifvergleich, so dass Kunden frei das Angebot wählen, welches das beste Preis-Leistungs-Verhältnis liefert und zu der jeweiligen Lebenssituation am besten passt.

Individuelle Versicherungslösungen sind notwendig

Der Kunde von heute kann sein Leben individuell gestalten, klassische Rollenmuster und konservative Lebenskonzepte gehen immer mehr verloren. Deswegen benötigt die Versicherungsbranche individuelle Versicherungslösungen, die zu der jeweiligen Lebenssituation des Kunden passen. Hierzu zählen zum Beispiel on-demand-Lösungen oder flexible Versicherungsbausteine, mit denen sich eine Police individuell zusammensetzen lässt.

Reputation des Unternehmens mit großer Relevanz

Bevor sich ein Kunde für ein Produkt entscheidet, prüft dieser im Vorfeld die Reputation des Unternehmens. Dies bekommt im Zeitalter von Plattform-Bewertungsdiensten eine ganz neue Dimension. Der Kunde bekommt einen detaillierteren Einblick in verschiedene Aspekte des Unternehmens aufgrund einer Vielzahl von Rezensionen sowie neuen Möglichkeiten der Informationsbeschaffung, wie zum Beispiel durch Influencer.

Ökonomische, ökologische und soziale Faktoren

Da der Klimawandel vor allem bei jüngeren Kunden zu einer Bewusstseinsveränderung führt, muss die Versicherung der Zukunft dem Kunden einen volldigitalen Zugang zu seinen Policen bieten – immer und von überall. Auch die Reputation eines Unternehmens hinsichtlich seiner Corporate Social Responsibility wird für die junge Zielgruppe ein immer wichtiger Entscheidungsfaktor.

Neue Technologien führen zu neuen Risiken

Neue Businessmodelle und Technologien verändern den Alltag des Kunden enorm und bergen neue Risiken, die es abzusichern gilt. Statt zu kaufen, setzt der Kunde vermehrt auf sogenannte Sharing-Anbieter. Dies erfordert wiederum ganz neue Versicherungslösungen, wie etwa Peer-to-Peer-Versicherungen. Auch der Einsatz neuer Technologien und Gadgets, etwa für Smart Homes, setzt besonders in den Bereichen Sachversicherungen und Cypersicherheit neue Lösungsansätze voraus, um den Kunden adäquat gegen Schäden zu schützen.

Themen:

LESEN SIE AUCH

ON Service GROUP baut Vertrieb aus

Der Global Risk Report warnt vor wirtschaftlicher Instabilität und gesellschaftlicher Spaltung

InsurTechs: Vom Konkurrent zum Partner

Smart Home soll sicherer werden

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

GDV: Beiträge wachsen – doch „die Spielräume werden kleiner“

Überschussbeteiligung 2026: Lebensversicherer erhöhen weiter

Debeka ist „Arbeitgeber des Jahres 2026“ in der Versicherungsbranche– ein Signal für den Binnenmarkt Versicherung

Skiausrüstung auf dem Autodach: Wenn der Weg in den Winterurlaub teuer endet

Die neue Ausgabe kostenlos im Kiosk

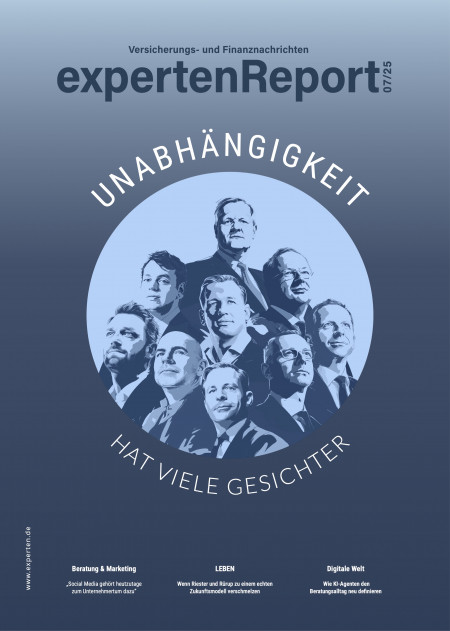

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.