Über 10 Billionen US-Dollar sind weltweit in zinstragende Einlagen, wie Geldmarktfonds oder Festgeldkonten, angelegt. Das ist keine gute Strategie, um sein Vermögen zu erhalten, geschweige denn auszubauen, argumentiert Thomas Meier, Portfoliomanager bei MainFirst. Trotz der geopolitischen Unsicherheiten gebe es kein Vorbeikommen an den Aktienmärkten.

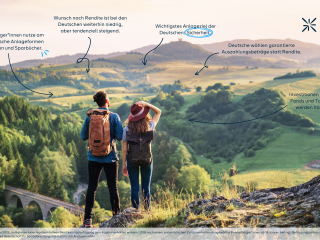

Laut der Bundesbank wächst das Bargeldvermögen der privaten Haushalte rapide an, so wurde im ersten Quartal 2024 der größte Zuwachs bei Termineinlagen innerhalb von drei Monaten seit 1991 verzeichnet. „Betrachtet man die Vermögensallokation insgesamt, so machen Bargeld und Einlagen laut Bundesbank 41 Prozent des Geldvermögens der privaten Haushalte in Deutschland aus“, erläutert Meier. In der gesamten Eurozone liege der Schnitt bei etwa 35 Prozent.

Warum der „sichere Hafen“ gar nicht so sicher ist

Vor dem Hintergrund der anhaltenden globalen Unsicherheiten würden diese „sicheren Häfen“ zwar kurzfristig eine attraktive Investitionsgelegenheit darstellen, tatsächlich entpuppten sich die nominal hohen Zinsen real betrachtet jedoch als Illusion: „Die eingeleitete Zinswende durch die Europäische Zentralbank und die Federal Reserve nimmt einen signifkanten Anteil dieser Attraktivität wieder weg – insbesondere gegenüber den Aktienmärkten“, so Meier. Die zehnjährige deutsche Staatsanleihe werfe eine Rendite von 2,3 Prozent ab, weshalb einem Investor in Deutschland inflationsbereinigt gerade einmal 0,6 Prozent Rendite bleiben würden. Auch in den USA deute sich ein ähnlich mageres Bild an. „Vor dem Hintergrund von schwächeren globalen Wachstumsraten, zwar aktuell fallenden Teuerungsraten sowie abnehmenden Zinsniveaus, ergibt sich ein unzureichendes Investitionsprofil zum realen Erhalt des Vermögens“, betont Meier. „Zumal davon auszugehen ist, dass die Inflation strukturell auf einem erhöhten Niveau verharren wird. Gründe dafür sind die demografische Entwicklung, drohende Zollkonflikte sowie nachhaltig steigende Kosten bei Rohstoffen.“

Kurswechsel: Umschichtung in Richtung Aktien

Früher oder später werde den Investoren klar werden, dass die Allokation trotz erhöhter Sparbemühungen geändert werden müsse, um allein die Kaufkraft des Vermögens als Sparziel erreichen zu können.

Es sei zu erwarten, dass Investoren in Aktien umschichten, besonders aus Geldmarktfonds und Tagesgeldguthaben. „Diese enormen Anlagesummen werden bei fortschreitender monetärer Lockerung durch die Notenbanken einem Investitionsdruck unterliegen und dies dürfte die Aktienmärkte positiv beeinflussen“, resümiert Meier.

Dividendentitel als Lösung für vorsichtige Anleger

Insbesondere Dividendentitel und -fonds dürften dann an Attraktivität gewinnen. Ihr konservativer Ansatz gepaart mit Ausschüttungen, die über der Inflationsrate und den Zinsen liegen, biete Anlegern eine Alternative zu klassischen Rentenpapieren. „Investoren sollten daher eine langfristige Strategie verfolgen, die auf realen – das heißt inflationsbereinigten – Renditeerwartungen basiert und sich nicht allein durch die trügerische Sicherheit der Nominalzinsen leiten zu lassen“, bilanziert Meier. Nur so lasse sich das Vermögen langfristig vor Entwertung schützen.

Themen:

LESEN SIE AUCH

Schluss mit Märchen: 5 Fake-News, die Rendite kosten

Viele Anleger kämpfen nicht nur mit den Schwankungen der Märkte, sondern auch mit psychologischen Fallen und verbreiteten Anlage-Mythen. Vito Micoli, Geschäftsführer bei FI Investments, räumt mit fünf gängigen Irrtümern auf – von der angeblichen Unvorhersehbarkeit des richtigen Einstiegszeitpunkts bis zur falschen Annahme, dass nur Aktien und Immobilien langfristig stabile Renditen bieten.

Investieren in Zeiten der Inflation

Anhaltende Inflation, Energie- und Klimakrisen und Kriege können ein volatiles Umfeld schaffen. Dies unterstreicht, wie wichtig es ist, ein gut diversifiziertes Portfolio über verschiedene Anlageklassen hinweg zu halten. Eine Analyse, wie Märkte historisch auf Inflationen reagiert haben, kann die Investmententscheidung unterstützen.

Unwahrscheinlich, aber nicht unmöglich: Graue Schwäne

Cyberangriffe, Infrastrukturzerstörung, Kriege: Die grauen Schwäne 2023 haben einen stärker dystopischen Charakter als in den Vorjahren. Anleger sollten die potenziellen Auswirkungen derartiger Ereignisse auf ihr Portfolio analysieren und Strategien zur Risikominderung prüfen.

Aktienkultur in Deutschland besteht Härtetest

Die Sommer-Erhebung des Deutschen Geldanlage-Index zeigt, dass sich Privatanleger durch die Börsenturbulenzen nicht mehr so schnell verunsichern lassen.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

In der Steuerung des Kreditrisikos liegt ein strategischer Hebel

Protektionismus, Handelskonflikte, geopolitische Risiken – die Unsicherheit an den Märkten bleibt hoch. Passive Kreditstrategien stoßen in diesem Umfeld schnell an ihre Grenzen. Warum gerade aktives Management und ein gezielter Umgang mit Kreditaufschlägen den Unterschied machen können, erklärt Jörg Held, Head of Portfolio Management bei Ethenea.

Mehrheit befürwortet Rüstungsinvestments – Akzeptanz steigt auch bei nachhaltigen Fonds

Private Geldanlagen in Rüstungsunternehmen polarisieren – doch laut aktueller Verivox-Umfrage kippt die Stimmung: 56 Prozent der Deutschen halten solche Investments inzwischen für legitim. Auch nachhaltige Fonds greifen vermehrt zu.

PKV-Initiative „Heal Capital 2“: Neuer Fonds, neue Investoren, neue Start-ups

Digitale Wartung, KI-Zertifizierung, stärkere europäische Vernetzung: Der PKV-Investitionsfonds Heal Capital geht mit neuer Schlagkraft an den Start – und will die digitale Versorgung nachhaltig verändern. Doch welche Start-ups profitieren zuerst?

„Was zu gut klingt, um wahr zu sein, ist es meistens auch“

Von unseriösen Werbeversprechen bis KI-Euphorie: Im zweiten Teil des Interviews mit Tim Grüger geht es um Trends im Daytrading, die Erwartungen von Kunden und den Kampf gegen Finanz-Fake-News. Plus: Was TradingFreaks für die Zukunft plant – und welchen Rat der Gründer Anfängern mit auf den Weg gibt.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.