Die durchschnittliche Vermietungsquote offener Immobilienpublikumsfonds liegt weiter auf einem soliden Niveau. Mit 94,1 Prozent blieb sie gegenüber dem Vorjahr unverändert. Für 2023 rechnet Scope mit einer stagnierenden bis wieder leicht sinkenden Quote.

Scope hat die Vermietungssituation von 27 offenen Immobilienpublikumsfonds mit einem Verkehrswertvolumen von mehr als 120 Mrd. Euro analysiert. Die nach dem Verkehrswert gewichtete Vermietungsquote (berechnet nach Nettosollmietertrag) lag Ende 2022 bei 94,1 Prozent und damit auf dem Niveau des Vorjahrs. Zum 30.04.2023 betrug sie 93,8 Prozent.

Die durchschnittliche Vermietungsquote hatte 2019 mit 96,0 Prozent ihren Höhepunkt erreicht. Danach war sie sukzessiv aufgrund der Corona-Pandemie auf 94,3 Prozent (2020) und 94,1 Prozent (2021) gefallen.

Durchschnittliche Vermietungsquote der offenen Immobilienfonds

Das Spektrum der Vermietungsquoten reichte Ende 2022 von 87 Prozent bis 100 Prozent. Die fünf größten Fonds (Verkehrswertvolumen über 10 Mrd. Euro) weisen eine Vermietungsquote von 94,7 Prozent auf. Sie übertreffen somit den Wert der gesamten Branche. Die Fonds mit einem Verkehrswertvolumen von weniger als 10 Mrd. Euro liegen mit einer Vermietungsquote von 93,2 Prozent unter dem Branchendurchschnitt.

Insgesamt konnten elf der 27 Fonds ihre Vermietungsquote verbessern. Acht steigerten ihre Quote um mehr als 0,3 Prozentpunkte (PP). Den höchsten Anstieg verzeichnete der grundbesitz europa mit +1,7 PP auf 92,6 Prozent. Das lag insbesondere daran, dass zum einen die 2021 fertiggestellten Immobilien im Jahr 2022 vermietet werden konnten, zum anderen wurden teilweise Immobilien mit niedrigen Vermietungsquoten veräußert.

Sechs Fonds sind konstant geblieben (+/- 0,1 PP), zehn Fonds verzeichneten einen Rückgang. Bei drei Fonds sank die Vermietungsquote um -0,2 bis -0,5 PP, bei sechs Fonds um -0,5 bis -1,0 PP. Ein Fonds lag bei einer Verschlechterung von über 1,0 PP. Den höchsten Rückgang weist der Swiss Life REF (DE) European Real Estate Living and Working mit 2,4 PP auf 91,7 Prozent auf. Zum 30.04.2023 konnte jedoch die Vermietungsquote von 91,7 Prozent auf 93,1 Prozent gesteigert werden.

Trotz des spürbaren Rückgangs im Rahmen der Corona-Krise, des Kriegs in der Ukraine und den damit verbundenen geopolitischen Veränderungen liegen die Vermietungsquoten weiterhin auf einem soliden Niveau. Zum Vergleich: 2011, als die Fonds noch den Auswirkungen der Finanzkrise ausgesetzt waren, betrug die durchschnittliche Vermietungsquote lediglich 91,8 Prozent.

Ausblick

Scope erwartet für 2023 im Durchschnitt vergleichsweise stabile bis wieder leicht sinkende Vermietungsquoten. Viele Mietverträge wurden langfristig geschlossen oder konnten während der Corona-Krise gegen Unterstützungsleistungen für die Mieter vorzeitig verlängert werden. Damit hängt künftig viel von der Bonität der Mieter ab und die Anforderungen an das Asset Management werden weiter steigen, um das aktuelle Niveau halten zu können.

Zu bewältigen sind nicht nur die Zurückhaltung bei den Mietern und eine höhere Zahl möglicher Insolvenzen. Besonders die ESG-Ertüchtigung im Bestand wird die Manager künftig stark fordern, um den Spagat zwischen hohen Vermietungsquoten mit auskömmlichen Mieten und steigenden Kosten für Modernisierungen, CO2-Bepreisung und Mieter-Incentives zu meistern. Für Büroimmobilien in den USA sind die Herausforderungen aktuell stark gestiegen und Scope rechnet insbesondere in diesem Segment mit steigenden Leerständen in den Fondsportfolios.

Themen:

LESEN SIE AUCH

Offene Immobilienfonds weiter unter Druck

German Angst bei der Geldanlage: Sicherheit statt Rendite

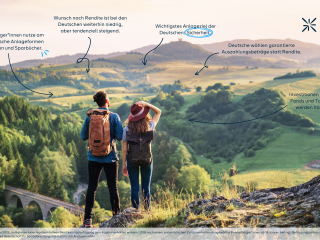

Knapp die Hälfte der Deutschen wagt beim Thema Geldanlage nur sehr wenig. Dementsprechend setzen 46 Prozent weiterhin auf das Sparbuch und riskieren damit inflationsbedingte Verluste. Nur für rund 10 Prozent der Bundesbürger hat Rendite die höchste Priorität.

Geldanlage: Sicherheit vor Rendite – aber mit wachsender Risikobereitschaft

Für die meisten Deutschen steht Sicherheit bei der Geldanlage weiterhin an erster Stelle. Das zeigt eine aktuelle repräsentative forsa-Umfrage im Auftrag der BarmeniaGothaer. Während klassische Sparformen dominieren, gewinnt das Interesse an renditestärkeren Alternativen wie Fonds und Aktien langsam an Bedeutung.

Offene Immobilienfonds – Marktstudie & Rating 2024

21 offene Immobilienfonds wurde aktualisiert. Ein Fonds verbesserte sein Rating, elf Fonds wurden herabgestuft. Neun Fonds blieben stabil, darunter die fünf Schwergewichte mit mehr als zehn Mrd. Euro Vermögen. Ursache der Downgrades waren gesunkene Renditen sowie die gestiegenen Risikoparameter des Marktumfelds.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Zwischen Zauber und Zahlen: Warum deutsche Aktien wieder Chancen bieten

Trotz Konjunktursorgen, geopolitischer Spannungen und struktureller Probleme sehen viele Anleger wieder Potenzial im deutschen Aktienmarkt. Portfoliomanager Olgerd Eichler von MainFirst nennt sechs gute Gründe – mit überraschend positiven Langfristaussichten.

Höhere Pfändungsfreigrenzen ab 1. Juli 2025: Was das für Gläubiger bedeutet

Zum 1. Juli 2025 steigen die Pfändungsfreigrenzen – für Schuldner:innen bedeutet das mehr finanzieller Spielraum, für Gläubiger hingegen weniger pfändbare Beträge und längere Rückzahlungszeiträume. Was das konkret heißt und worauf Gläubiger jetzt achten müssen.

In der Steuerung des Kreditrisikos liegt ein strategischer Hebel

Protektionismus, Handelskonflikte, geopolitische Risiken – die Unsicherheit an den Märkten bleibt hoch. Passive Kreditstrategien stoßen in diesem Umfeld schnell an ihre Grenzen. Warum gerade aktives Management und ein gezielter Umgang mit Kreditaufschlägen den Unterschied machen können, erklärt Jörg Held, Head of Portfolio Management bei Ethenea.

Mehrheit befürwortet Rüstungsinvestments – Akzeptanz steigt auch bei nachhaltigen Fonds

Private Geldanlagen in Rüstungsunternehmen polarisieren – doch laut aktueller Verivox-Umfrage kippt die Stimmung: 56 Prozent der Deutschen halten solche Investments inzwischen für legitim. Auch nachhaltige Fonds greifen vermehrt zu.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.