AXA gab bekannt, exklusive Verhandlungen über den Verkauf ihres Vermögensverwalters AXA Investment Managers ("AXA IM") an BNP Paribas für einen Barerlös* von 5,1 Milliarden Euro zu führen. Zusätzlich würde AXA 0,3 Milliarden Euro aus dem Verkauf von Select* an AXA IM vor dem Abschluss der geplanten Transaktion erhalten. Der geschätzte Gesamtwert der Transaktion wird voraussichtlich 5,4 Mrd. Euro betragen, was einem Vielfachen des Gewinns von 2023 entspricht.

Im Rahmen der geplanten Transaktion würden AXA und BNP Paribas auch eine langfristige strategische Partnerschaft eingehen, in deren Rahmen BNP Paribas Investment Management-Dienstleistungen für AXA erbringen würde. Durch den Zusammenschluss von AXA Investment Managers und BNP Paribas würde ein führender europäischer Vermögensverwalter mit einem verwalteten Gesamtvermögen von 1,5 Billionen Euro entstehen**.

Die Absicht, aus dem Asset Management auszusteigen, unterstreicht die Strategie der Gruppe, ihr Geschäftsmodell zu vereinfachen und sich auf ihr Kerngeschäft Versicherungen zu konzentrieren. Insbesondere das Lebens- und Spargeschäft von AXA ist aufgrund der starken Vertriebs- und Produktentwicklungskapazitäten der Gruppe gut positioniert, um zu wachsen, und unsere Kunden werden von einer breiteren Palette von Anlageklassen profitieren, einschließlich des fortgesetzten Zugangs zu einer erstklassigen Vermögensverwaltungsplattform für alternative Anlagen. AXA behält die volle Entscheidungsgewalt über Produktdesign, Asset Allocation und Asset-Liability-Management.

Der Abschluss der Transaktion unterliegt den üblichen Abschlussbedingungen, einschließlich der Unterrichtung und Anhörung der Arbeitnehmervertretungen, gefolgt von der Unterzeichnung des Aktienkaufvertrags und dem Erhalt der behördlichen Genehmigungen, und wird voraussichtlich im zweiten Quartal 2025 abgeschlossen sein.

Erwartete finanzielle Auswirkungen der Transaktion

- Ab dem Geschäftsjahr 24 wird AXA IM im Konzernabschluss von AXA als "aufgegebener Geschäftsbereich" ausgewiesen.

- AXA wird den Beitrag von AXA IM bis zum voraussichtlichen Abschluss des Verkaufs weiterhin in den zugrunde liegenden Ergebnissen der Gruppe ausweisen.

- Nach Abschluss der Transaktion wird erwartet, dass die vorgeschlagene Transaktion zu (i) einer Verringerung der zugrunde liegenden Erträge von ca. 0,4 Mrd. Euro auf Jahresbasis für die Gruppe und (ii) einem geschätzten einmaligen Nettogewinn von 2,2 Mrd. Euro führen wird.

- AXA beabsichtigt, die aus der geplanten Veräußerung resultierende Ergebnisverwässerung durch einen Aktienrückkauf in Höhe von derzeit geschätzten 3,8 Mrd. Euro auszugleichen, der unmittelbar nach Abschluss der geplanten Transaktion gestartet werden soll.

- Es wird erwartet, dass sich die geplante Transaktion und der damit verbundene Aktienrückkauf neutral auf die Solvency-II-Quote von AXA auswirken werden. Die vorgeschlagene Transaktion soll auch keine wesentlichen Auswirkungen auf die wichtigsten finanziellen Ziele haben, die im Rahmen des "Unlock the Future"-Plans kommuniziert wurden.

=========

*Für 100 % des Aktienkapitals von AXA IM, das zu 98 % im Besitz der AXA-Gruppe ist (67 % von AXA SA und 31 % von anderen AXA-Unternehmen), vorbehaltlich von Preisanpassungsmechanismen.

**Unterstellter Gewinn je Aktie CAGR 2023-2026E zwischen 6 % und 8 %, unterstellte Eigenkapitalrendite zwischen 14 % und 16 % im Zeitraum 2024E bis 2026E, mehr als 21 Mrd. Euro kumulierter organischer Cash Upstream im Zeitraum 2024E bis 2026E.

***Select (vormals 'Architas') ist ein Unternehmen der AXA, das Privatkunden in Frankreich, Belgien, Hongkong und Indonesien Anlagelösungen anbietet, darunter die Verwaltung von Fonds, Investment-Management-Dienstleistungen, Beratungsdienste und anlagebezogene Dienstleistungen.

****Ab dem 31. Dezember 2023, basierend auf den Finanzberichten der Unternehmen.

Themen:

LESEN SIE AUCH

Deutsche Familienversicherung plant Delisting an der Frankfurter Börse

Am heutigen Tag haben die DFV Deutsche Familienversicherung AG und die Haron Holding S.A. eine Delisting-Vereinbarung abgeschlossen. Die Haron Holding S.A. verpflichtet sich, den Aktionären der Gesellschaft ein freiwilliges öffentliches Übernahme- und Delisting-Angebot zu unterbreiten und die Aktien der Gesellschaft gegen Zahlung einer Geldleistung in bar in Höhe von voraussichtlich 6,60 Euro zu erwerben.

Hohe Schäden belasten Ergebnisse der W&W-Gruppe

Die W&W-Gruppe bestätigt die bereits am 25. Juli 2024 in einer Ad-hoc-Mitteilung kommunizierte angepasste Erwartung, dass der Konzern im Gesamtjahr 2024 einen Jahresüberschuss nach IFRS deutlich unter dem Vorjahreswert von 141 Millionen Euro ausweisen wird. Der HGB-Überschuss der W&W AG wird dagegen auf Planniveau erwartet.

JDC Group erhöht Wachstum und erweitert Vorstand

Die JDC Group AG erhöht das Wachstum im ersten Halbjahr 2024 um 25 Prozent und meldet eine Umsatz- und Gewinnsteigerung. Aufgrund der Entwicklung wird auch der Vorstand erweitert: Dr. Ramona Evens, ehemalige Check24-Geschäftsführerin wird neuer Chief Operating Officer (COO). Ralph Konrad, der neben anderen Ressorts das Ressort Operations verantwortet hat, konzentriert sich zukünftig auf die Bereiche Finanzen, Legal und Plattform.

R+V-Halbjahresbilanz: leichtes Wachstum in 2024

Die R+V Versicherung erzielte im ersten Halbjahr 2024 ein Plus bei den Beitragseinnahmen von rund einem Prozent. Für das Gesamtjahr wird ein Wachstum auf Marktniveau erwartet. Auf der Schadenseite schlagen in den ersten sechs Monaten Elementarschäden mit 200 Millionen Euro zu Buche.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Provinzial übernimmt Mehrheit an der ÖRAG

Im Lager der öffentlichen Versicherer kommt es zu einer Neuordnung: Die Provinzial übernimmt die Mehrheit an der ÖRAG-Rechtsschutzversicherung. Ziel ist eine engere Einbindung in den Verbund – bei gleichzeitiger Eigenständigkeit des Unternehmens.

Haftpflichtkasse setzt auf Google Workspace

Die Haftpflichtkasse führt in Kooperation mit Google Workspace eine umfassende Digitalisierungsmaßnahme ein. Ziel ist es, interne Abläufe effizienter zu gestalten, die Zusammenarbeit mit Maklern zu verbessern und den Mitarbeitenden ein modernes Arbeitsumfeld zu bieten.

Nürnberger: Restrukturierung und Einmaleffekte zeigen Wirkung

Die Nürnberger Beteiligung-AG meldet für das erste Halbjahr 2025 ein kräftiges Comeback: Während der Umsatz leicht rückläufig war, stieg das Konzernergebnis auf knapp 48 Millionen Euro. Welche Faktoren den Turnaround ermöglichten – und warum CEO Harald Rosenberger dennoch zur Vorsicht mahnt.

Howden gründet Aviation-Sparte in Deutschland

Mit einem neuen Geschäftsbereich stärkt Howden Deutschland sein Leistungsportfolio: Zum 1. September startet die Aviation-Sparte unter Leitung von Carsten Nawrath. Der erfahrene Manager soll den deutschen Markt für Luftfahrtversicherungen neu aufstellen – und dabei eng mit den internationalen Teams von Howden zusammenarbeiten. Welche strategischen Ziele das Unternehmen verfolgt, zeigt der Blick hinter die Entscheidung.

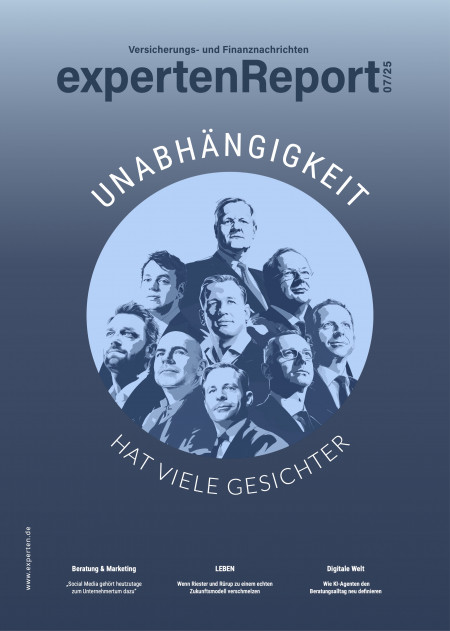

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.