Photo credit: depositphotos.com

Für viele Rentnerinnen und Rentner wird die gesetzliche Krankenversicherung ab März teurer. Bis zu 214 Euro müssen sie in den nächsten zwölf Monaten mehr bezahlen. Wer von der Erhöhung betroffen ist, hat ein Sonderkündigungsrecht und kann die Krankenkasse wechseln. Ruheständler können so bis zu 404 Euro im Jahr sparen. Das zeigt eine aktuelle Analyse des Vergleichsportals Verivox.

Zusatzbeitrag steigt um bis zu 0,69 Prozentpunkte

Zum Jahresbeginn haben die meisten Krankenkassen ihren Zusatzbeitrag erhöht. Die stärkste Erhöhung einer einzelnen bundesweit geöffneten Kasse beträgt 0,69 Prozentpunkte von 1,50 Prozent auf 2,19 Prozent. Zudem stieg auch die Beitragsbemessungsgrenze – der Höchstbetrag zur Berechnung des Beitrags – auf 62.100 Euro. Krankenversicherte mit Einkünften ab dieser Grenze zahlen dadurch bis zu 214 Euro mehr im Jahr. Während Erwerbstätige die höheren Beiträge bereits seit Januar schultern müssen, greifen die höheren Beitragssätze für Rentner aufgrund einer gesetzlichen Regelung erst zwei Monate später. Sie gelten dann ab März bis einschließlich Februar 2025.

„Schon im letzten Jahr haben viele Krankenkassen ihren Zusatzbeitrag erhöht“, sagt Wolfgang Schütz, Geschäftsführer der Verivox Versicherungsvergleich GmbH. „Dennoch reichten die Mehreinnahmen nicht aus, um die finanziellen Defizite der Kassen zu decken. Solange der Gesetzgeber nicht dringend benötigte Reformen auf den Weg bringt und die Krankenkassen nicht ihre Ausgaben reduzieren, müssen gesetzlich Versicherte auch künftig mit weiteren Steigerungen rechnen.“

67 Euro mehr bei einer Standardrente

Die sogenannte Standardrente – auch Eckrente genannt – liegt laut der Deutschen Rentenversicherung aktuell bei 1620,90 Euro monatlich. So viel erhält ein Ruheständler, der 45 Jahre in die Rentenkassen eingezahlt und immer durchschnittlich verdient hat. Da der Krankenkassenbeitrag anteilig an den Bezügen berechnet wird, müssen Ruheständler mit dieser Standardrente auch weniger zahlen als Rentner mit Bezügen oberhalb der Beitragsbemessungsgrenze von 62.100 Euro. Dennoch kommen auf sie bis zu 67 Euro mehr im Jahr zu.

Wechsel der Kasse spart bis zu 404 Euro

Der Zusatzbeitrag unterscheidet sich zwischen den Krankenkassen und liegt bei den bundesweit geöffneten Kassen aktuell zwischen 0,90 und 2,20 Prozent. Für Krankenversicherte kann sich deshalb ein Wechsel lohnen. Für Ruheständler mit Standardrente ist so eine Ersparnis von bis zu 126 Euro im Jahr möglich, Rentner mit Bezügen über der Beitragsbemessungsgrenze können ihre Beiträge um bis zu 404 Euro jährlich senken.

„Versicherte können spätestens nach 12 Monaten Mitgliedschaft ihre Krankenkasse wechseln“, sagt Wolfgang Schütz. „Nach einer Erhöhung des Zusatzbeitrags haben Versicherte zudem immer ein Sonderkündigungsrecht und können mit einer Frist von zwei Monaten zu einer günstigeren Krankenkasse wechseln.“ Abstriche bei wichtigen Leistungen müssen Versicherte bei einem Wechsel nicht befürchten. 95 Prozent der Grundleistungen der Krankenkassen sind gesetzlich festgeschrieben und somit identisch.

Themen:

LESEN SIE AUCH

Rentner zahlen bis zu 150 Euro mehr für die GKV

Beitragssatz und Zusatzbeiträge: So berechnen Gesetzliche Krankenversicherer ihre Beitragssätze

Rückkehr in die GKV als letzter Ausweg: Warum das oft ein Trugschluss ist

GKV-Bundeszuschüsse sind keine nachhaltige Lösung

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Altersvorsorge-Scoring 2026: Hohe Qualitätsdichte – aber kaum Differenzierung?

Altersguillotine im Arbeitsrecht? Neue Regeln für längeres Arbeiten gefordert

Gesundheitsabgabe auf Kapitalerträge: AfW warnt vor Entwertung privater Vorsorge

Altersvorsorge: GDV fordert Standardprodukt und Opt-out in der Betriebsrente

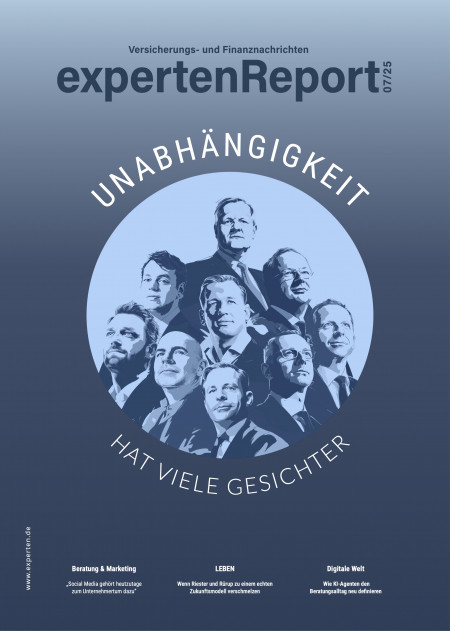

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.