Photo credit: depositphotos.com

Das Gesamtjahr 2023 zeigte sich im institutionellen Wohninvestmentsegment mit einem Transaktionsvolumen von 8,8 Milliarden Euro verhaltener als erwartet. Nach einem schwachen dritten Quartal deutet die spürbare Belebung im vierten Quartal (stärkstes Quartal mit 2,9 Mrd. Euro) aber auf allmählich wieder anziehende Marktaktivitäten hin.

Das Jahresergebnis lag nach Angaben von Colliers um 39 Prozent unter dem des Vorjahres (14,4 Milliarden Euro) und verfehlte den Zehnjahresdurchschnitt um 57 Prozent. Mit 5,4 Milliarden Euro entfielen rund 61 Prozent des Investmentumsatzes auf Portfoliotransaktionen (Vorjahr 45 Prozent). Marktprägend waren insbesondere die Verkäufe von der VONOVIA SE an Apollo sowie an CBRE Investment Management. Vom Gesamttransaktionsvolumen entfielen 41 Prozent bezieungsweise 3,7 Mrd. Euro auf die A-Städte (Vorjahreszeitraum 42 Prozent) mit einer starken Konzentration auf Berlin (rund 2,0 Mrd. Euro) und München (rund 800 Mio. Euro).

„Die gestiegene Marktaktivität im vierten Quartal zeigt, dass sich die Preisvorstellungen von Käufern und Verkäufern weiter angenähert haben und somit wieder vermehrt Transaktionen über die Ziellinie kommen", so Felix von Saucken, Head of Residential Germany bei Colliers. Die Annäherung der Preisvorstellungen sehe man auch bei den Anfangsrenditen mit einem im vierten Quartal stabilem Niveau der Spitzenrendite von 3,85 Prozent für Bestandsobjekte in den A-Städten und 4,50 Prozent an anderen Standorten.

Investorenfokus auf Bestandsobjekten

Produktseitig richtet sich die Nachfrage auch weiterhin auf Bestandsobjekte, während bei Forward Deals und Neubauprojekten eine geringe Transaktionstätigkeit zu sehen ist. Die Rendite bei Letzteren lag im Jahresschlussquartal stabil bei 3,80 Prozent in den A-Städten und 4,30 Prozent an anderen Standorten. Das Käuferinteresse wird 2024 voraussichtlich auch auf notleidende Projekte, Insolvenzen und im Baustopp befindliche Neubauprojekte gerichtet sein, so dass im Jahresverlauf 2024 bei sinkenden Zinsen eine erhöhte Investmentaktivität möglich erscheint.

Das Segment Mikrowohnen zeigte sich auch zum Jahresende 2023 verhalten. Die zur Jahresmitte aufgekommene Diskussion um potenzielle Mietregulierungen von möblierten Wohnungen erhöhte die Unsicherheit auf Investorenseite, trotz guter Rahmenbedingungen und gestiegenen Auslastungsquoten. Dies resultierte zum Jahresende in einem weiteren leichten Anstieg der Spitzenrendite um 15 Basispunkte auf aktuell 4,15 Prozent in den A-Städten.

Hohe Mietdynamik verstärkte sich nochmals

Das starke Mietwachstum der letzten Jahre hat sich 2023 nochmals beschleunigt. In den A-Städten stiegen die Angebotsmieten im Bestandssegment um rund 8 Prozent, im Neubausegment um rund 9 Prozent. Im Bestandssegment lagen die Mieten in allen A-Städten zum Jahresende 2023 höher als zum Ende des Vorjahres, wobei Berlin mit fast 13 Prozent das größte Plus aufweist.

Im Neubausegment war das größte Plus mit 11 Prozent in Frankfurt zu beobachten. Das Mietwachstum ist jedoch kein Großstadtphänomen – betrachtet man Gesamtdeutschland, verteuerten sich die Neuvermietungsmieten von Bestandswohnungen um 5 Prozent, die Neubaumieten um 7 Prozent.

Aufgrund des zu erwartenden massiven Rückgangs des Wohnungsneubaus und der daraus bestehen bleibenden Angebotsknappheit erwartet Colliers auch 2024 deutlich steigende Mieten in allen Segmenten.

Ausblick

„Eine anhaltend steigende Nachfrage nach Wohnraum verbunden mit einem massiven Rückgang des Wohnungsneubaus wird 2024 dazu führen, dass der Wohnungsmarkt so angespannt sein wird wie seit Jahrzehnten nicht. Der politische Stimulus aus dem 14-Punkte-Plan für mehr Wohnungsbau wird zudem erst mittelfristig Wirkung zeigen", so Emanuel Eckel, Director Market Intelligence & Foresight.

Das Angebot im Mietsegment habe sich zwar mittlerweile auf historisch niedrigem Niveau stabilisiert, so Eckel weiter, aufgrund des zu erwartenden Einbruchs im Neubau ist hier jedoch keine Trendwende zu erwarten. Die hohe Wohnraumnachfrage bei zu geringem Angebot ist die Basis für weitere Mietsteigerungen. Es seien für 2024 Wachstumsraten von mindestens durchschnittlich 3 bis 4 Prozent in den A-Städten zu erwarten.

Insgesamt ist das Interesse an Wohnimmobilien auf Investorenseite weiterhin hoch. Bei einer erwarteten Stabilisierung der Finanzierungskonditionen im ersten und leicht sinkenden Finanzierungkosten im zweiten Halbjahr erwartet Colliers eine höhere Investmenttätigkeit im Jahresverlauf. Junge ESG-konforme Bestandsobjekte werden dabei erneut im Fokus der Investoren stehen.

Auf Käuferseite werden sowohl von institutionellem Kapital als auch von eigenkapitalstarken Akteuren wie Family Offices wesentliche Nachfrageimpulse ausgehen. Auf der Verkäuferseite werden insbesondere Projektentwickler, Distressed Sellers (Insolvenzen) sowie institutionelle Investoren und Bestandshalter aufgrund von Liquiditätsdruck aktiver sein als 2023.

Das Gesamtjahresergebnis wird insbesondere davon abhängen, wie sich die Verkaufs- und Portfoliobereinigungsprozesse großer Bestandshalter im Jahresverlauf entwickelt und ob sich die Segmente Projekte und Forward Deals beleben. Vor diesem Hintergrund hält Colliers in einem verbesserten Gesamtumfeld für Wohnimmobilien ein Gesamtjahresergebnis von über 10 Milliarden Euro für möglich.

Themen:

LESEN SIE AUCH

Mehr Immobilienkredite ausgereicht als im Vorquartal

Lage, Lage, Finanzierbarkeit: der deutsche Immobilienmarkt im Wandel

Europace und ImmoScout24 starten BaufiReady!

NRW will die Elementarschaden-Pflichtversicherung

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Der Sanierungsfall: Warum der Gebäudesektor nicht auf Kurs kommt

Silvester treibt Brandschäden wieder deutlich nach oben

Wohnen im Alter: Viele Eigentümer sehen Sanierungsbedarf, scheuen aber Investitionen

Wohneigentum verankert Vermögen – Zugang bleibt erschwert

Die neue Ausgabe kostenlos im Kiosk

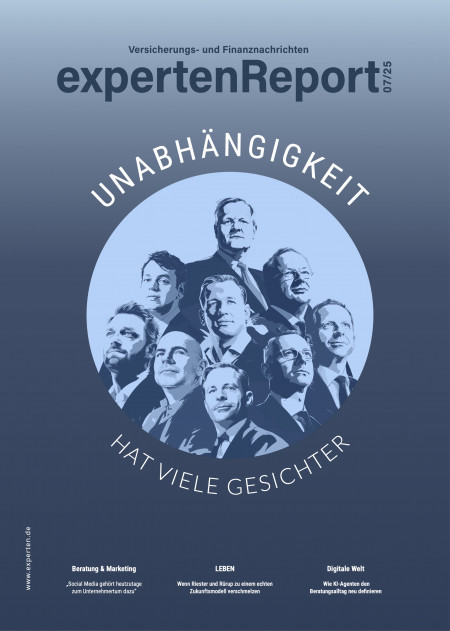

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.