Es führt kein Weg daran vorbei: Wer den Wert seiner Immobilie erhalten oder steigern möchte, muss früher oder später modernisieren. Doch wie gehen Haus- und Wohnungsbesitzer ein solches Vorhaben an? Welche Maßnahmen sind am dringendsten? Und wie werden sie finanziert? Diesen und weiteren Fragen ist der Finanzierungsvermittler Dr. Klein in einer repräsentativen Umfrage unter Eigenheimbesitzern nachgegangen. Die Ergebnisse zeigen: Es gibt viel zu tun.

An der eigenen Immobilie gibt es immer etwas zu optimieren – insbesondere dann, wenn sie bereits

ein wenig in die Jahre gekommen ist. Auf die Frage, was Eigentümer innerhalb der nächsten fünf Jahre

in ihrem Haus oder in ihrer Wohnung auf den neusten Stand bringen wollen oder müssen, fällt die

Antwort keinesfalls eindeutig aus.

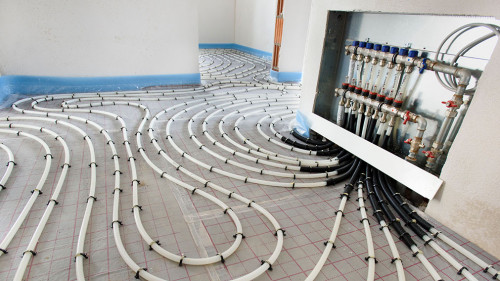

So wird ungefähr ein Drittel der Befragten den Innenausbau optimieren (37 Prozent), eine Photovoltaik-Anlage installieren oder erneuern (36 Prozent), das Badezimmer (32 Prozent) oder die Heizungsanlage modernisieren (30 Prozent). Zudem tauscht knapp jeder vierte Immobilienbesitzer seine Fenster aus (24 Prozent).

„Insbesondere das Thema Heizen ist durch das neu verabschiedete Gebäude-Energie-Gesetz bei vielen Eigentümern sehr präsent“, erklärt Thomas Saar, Spezialist für Baufinanzierung und Ratenkredit bei Dr. Klein in Wiesbaden. „Bei wem jetzt die womöglich ohnehin schon ältere Heizung kaputtgeht, der überlegt sich sehr genau, ob eine Reparatur noch sinnvoll ist. Vor dem Hintergrund der aktuellen staatlichen Förderungen, beispielsweise durch die KfW, ist eine neue Anlage hier oft die lohnendere Option.“

Das Thema Heizungstausch spielt vor allem bei Eigentümern eine Rolle, deren Immobilie die Energieeffizienzklassen E bis H besitzen: Hier liegt der Anteil der Modernisierungsvorhaben in etwa ein Drittel höher als bei denjenigen, deren Immobilie die Energieeffizienzklasse A bis D besitzt.

Kostenersparnis als Hauptmotivation

Doch warum wollen Immobilienbesitzer ihr Haus oder ihre Wohnung überhaupt modernisieren? Hier nennen fast zwei Drittel der Befragten das langfristige Einsparen von Energiekosten (64 Prozent) – doppelt so viele, wie den Klimaschutz als Grund angeben. „Natürlich gehen die beiden Faktoren Hand in Hand“, sagt der Spezialist von Dr. Klein. „Doch in Zeiten, in denen vieles deutlich teurer geworden ist, schauen die Leute genauer hin, wo sie sparen können. Und je früher sie entsprechende Modernisierungen vornehmen, desto eher amortisieren sich auch die Kosten, die sie dafür aufbringen müssen. Wenn die Maßnahmen dann auch noch dem Klimaschutz dienen – umso besser.“

Doch auch Optik und Funktionalität spielen bei der Überlegung, ob eine Modernisierung sinnvoll ist, eine Rolle: So gefällt mehr als jedem dritten der Befragten (37 Prozent) der Status quo seines Eigenheims nicht mehr – fast genauso viele (36 Prozent) geben an, dass etwas defekt ist. Und auch an später wird gedacht, denn fast jeder Fünfte nimmt eine barrierefreie beziehungsweise altersgerechte Umgestaltung vor (19 Prozent).

Darlehen für die Finanzierung, Eigenleistung für die Umsetzung

Auf die Frage, wie hoch sie die Kosten für die Modernisierungsmaßnahmen schätzen, nennen 64 Prozent der Befragten einen Betrag von bis zu 50.000 Euro. 59 Prozent wollen für das Vorhaben einen Kredit aufnehmen. Hierfür gibt es verschiedene Möglichkeiten, wie Thomas Saar erklärt:

„Ein klassischer Ratenkredit ist unkompliziert, flexibel einsetzbar, und das Geld steht schnell zur Verfügung. Der Nachteil sind jedoch die hohen Zinsen. Besser ist daher ein zweckgebundenes Modernisierungsdarlehen, das viele Kreditinstitute bis zu einem Betrag von 50.000 Euro als Blankodarlehen ausgeben, also ohne Eintrag ins Grundbuch. Bei höheren Summen funktioniert das nicht: Hier kommt eine klassische Baufinanzierung infrage. Sie ist am zinsgünstigsten, dafür jedoch mit einem Grundbucheintrag verbunden.“ 82 Prozent derjenigen, die die Modernisierung ohne Darlehen realisieren, greifen vorwiegend auf Eigenkapital zurück.

Ganz gleich, ob mit oder ohne Kredit – 80 Prozent der Befragten wollen Handwerker für die Modernisierung beauftragen. Knapp zwei Drittel planen, selbst mit anzupacken (63 Prozent), und bei fast der Hälfte unterstützt die Familie (47 Prozent). Dass das Modernisierungsvorhaben keine Kleinigkeit ist und starker Nerven bedarf, ist den Befragten durchaus bewusst.

So graut 44 Prozent vor dem Aufwand, der damit verbunden ist. Jeweils genauso viele fürchten, dass die Baumaßnahmen sehr lange dauern oder die Kosten explodieren könnten. Darüber hinaus hat jeder Fünfte die Sorge, dass sich politische Vorgaben erneut ändern – und mit ihnen die aktuellen Modernisierungsvorgaben.

„Letztlich jedoch lohnt sich der Aufwand“, so Thomas Saar. „Die Immobilie erfährt eine Wertsteigerung und die Besitzer können sich darüber freuen, dass alles gut funktioniert und schick aussieht. Und wer energetisch modernisiert hat, spart zukünftig zudem auch noch Energiekosten.“

Themen:

LESEN SIE AUCH

Höhere Zinsen bedeuten Tausende Euro Mehrkosten

Die besten Finanzberater für Baufinanzierungen aus Kundensicht

Neues BestAger Darlehen

Wohnen im Alter: Viele Eigentümer sehen Sanierungsbedarf, scheuen aber Investitionen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Viele Eigentümer unterschätzen Starkregen- und Hochwasserrisiken

Ein Überblick für Vermieter: So gelingt die rechtssichere Mieterhöhung

Der Sanierungsfall: Warum der Gebäudesektor nicht auf Kurs kommt

Silvester treibt Brandschäden wieder deutlich nach oben

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.