Aktuell präsentiert sich der Ausblick auf die Kapitalmärkte für das zweite Halbjahr wenig erfreulich. Das Umfeld ist derzeit geprägt von hoher Unsicherheit. Neben geopolitischen Gefahren und drohenden Rezessionen, ist es vor allem die hartnäckig hohe Inflation, die die Stimmung der Anleger belastet.

Die Europäische Zenttalbank dürfte angesichts der hohen Teuerung im Euroraum weiter an ihrem Zinserhöhungszyklus festhalten. Die US-Notenbank Fed wird in diesem Jahr vermutlich den Höhepunkt des Zinszyklus erreichen. Gleichwohl erscheinen antizipierte Zinssenkungen aufgrund der hartnäckigen Kerninflationsrate verfrüht.

Neben fundamentalen Faktoren bleiben somit auch die geldpolitischen Rahmenbedingungen anspruchsvoll. Hinzu kommt, dass die Aktienrisikoprämie nach dem Zinsanstieg der letzten Quartale auf langjährige Tiefstände gesunken ist. Dividendentitel haben also gegenüber Anleihen an Attraktivität verloren. Die Unsicherheit bei den Marktteilnehmern dürfte angesichts dieser Gemengelage wieder zunehmen und zu einer steigenden Volatilität führen. Da klassische Anlagestrategien vor diesem Hintergrund an ihre Grenzen stoßen, sind Alternativen gefragt, die andere Ertragsstrukturen bieten.

Mit der Absicherung von Aktienmarktrisiken Erträge erzielen

Hier kommen Optionsstrategien, wie der Bellevue Option Premium (ISIN B-EUR DE000A3DEAK7), ins Spiel, der Kursschwankungen (Volatilität) als Assetklasse erschließt. Der vor fast genau zwei Jahren aufgelegte Fonds nutzt die Tatsache, dass die erwartete Volatilität meist höher ist als die tatsächlich eintretende. Der Käufer einer Option ist also bereit, für die Absicherung etwas mehr zu zahlen, als eigentlich im Nachhinein betrachtet notwendig wäre (Volatilitätsprämie).

Die im Bellevue Option Premium implementierte Optionsstrategie erzielt Erträge durch die systematische Vereinnahmung von Optionsprämien mit der Veräußerung von Verkaufs-Optionen auf den US-amerikanischen S&P 500-Index. Um das Fondsvermögen gegen einen stark fallenden S&P 500-Index abzusichern, wird ein Teil der so vereinnahmten Prämien für den Kauf von Absicherungsinstrumenten verwendet. Damit lassen sich mögliche Kursverluste durch den Kauf von Put-Optionen auf das bekannte US-Börsenindex begrenzen. Zugleich werden Kauf-Optionen auf den amerikanischen Volatilitätsindex VIX erworben.

Dies bringt zwei Vorteile: Zum einen bietet diese Herangehensweise Schutz gegen mögliche signifikante Abwärtsbewegungen des Aktienmarktes. Denn wenn es zu einem Kurssturz kommt, profitiert die Strategie vom starken Anstieg der impliziten Volatilität, der häufig in Kombination mit einer starken Kurskorrektur zu beobachten ist, aufgrund höherer zukünftiger Prämieneinnahmen.

Ungeachtet der Entwicklung der Volatilität erhält der Fonds zum anderen weiterhin regelmäßig Prämieneinnahmen aus dem Verkauf von Put-Optionen. Dieser Teil der Strategie trägt somit dazu bei, Prämien einzunehmen – unabhängig von der Entwicklung des Aktienmarktes.

Positive Erträge auch in Seitwärtsphasen

Im Extremszenario, wenn also der S&P 500-Index massiv fällt, entstehen Verluste aus den verkauften Puts. Diese können aber – zumindest teilweise – durch die beiden Absicherungskomponenten, die eine Art Rückversicherung darstellen, ausgeglichen werden. Hierdurch entsteht ein völlig anderes Performancemuster als bei klassischen Anlagen, was somit eine sinnvolle Ergänzung eines Anlageportfolios darstellt.

Der zweite Ertragspfeiler des Bellevue Option Premium ist ein Anleiheportfolio bestehend aus kurzlaufenden erstklassigen Anleihen. Dieser Part liefert eine Grundverzinsung – unabhängig von der Entwicklung des Aktienmarktes. Dank der Optionsstrategie braucht der Fonds nicht zwingend steigende Aktienkurse zur Ertragsgenerierung.

Auch in seitwärts tendierenden oder leicht fallenden Märkten kann der Fonds dank der stetigen Prämieneinnahmen positive Erträge liefern – trotz der derzeit hohen Bewertungen am Aktienmarkt und damit einhergehenden Risiken. Zudem liefert das Anleiheportfolio dank des gestiegenen Renditeniveaus eine attraktive Grundverzinsung in Verbindung mit einer defensiven Fälligkeitsstruktur.

Durch die zweiteiligen Ertragsquellen in Form von Prämien und Zinseinnahmen, verliert die Strategie selbst in Baisse-Phasen in der Regel weniger als ein Direktinvestment in den Aktienmarkt. Mit einer Wertentwicklung seit Jahresbeginn von +6,9 Prozent per Ende Juni (DE000A3DEAK7) gehört der Bellevue Option Premium zu den besten Fonds seiner Kategorie.

Themen:

LESEN SIE AUCH

Das Risiko für eine neue globale Finanzkrise ist derzeit gering

Feiern festverzinsliche Wertpapiere ein Comeback?

Die Märkte kommen nicht zur Ruhe

Aktienanalyst über Anlagen mit guten Chancen und Renditen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

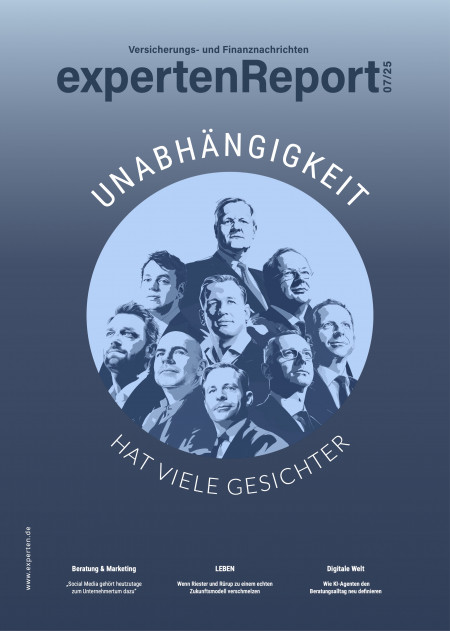

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.