Der deutsche Leitindex DAX, die größten europäischen Aktiengesellschaften des EURO STOXX 50 und der US-Aktienindex S&P 500 haben im ersten Halbjahr 2023 jeweils ein Kursplus von knapp 16 Prozent verzeichnet. Für den NASDAQ Composite, also US-Technologieaktien, ging es sogar über 30 Prozent aufwärts, während der Schwellenländer-Aktienindex MSCI Emerging Markets gerade einmal 2,6 Prozent zulegte.

Ein Beitrag von Carsten Mumm, Chefvolkswirt bei der Privatbank DONNER & REUSCHEL

Damit waren Aktieninvestments im bisherigen Jahresverlauf deutlich ertragreicher als es wohl die meisten erwartet hatten, denn die Voraussetzungen für das Kapitalmarktjahr 2023 waren Anfang des Jahres alles andere als erfolgversprechend. Der Ukrainekrieg, weitere geopolitische Spannungen zwischen den USA und China, die Hochphase der Corona-Pandemie in China, deutlich erhöhte Inflationsraten und daraus folgend die Zinswende der meisten Notenbanken, verhaltene Konjunkturperspektiven, die sich zudem in den letzten Monaten immer stärker eintrübten und eine zwischenzeitlich drohende Bankenkrise im Zuge der Pleite der Silicon Valley Bank in den USA, ließen kaum positive Stimmung aufkommen.

Entsprechend dürften viele Anlegerinnen und Anleger vorsichtig positioniert und mit nicht voll ausgelasteten Aktienquoten in das Jahr gestartet sein – und warten seitdem auf die Gelegenheit zu günstigeren Kursen einzusteigen. Wenn die Notierungen aber trotz negativer Nachrichtenlage immer weiter ansteigen, wird sukzessive immer mehr Liquidität „in den Markt gezogen“.

Gerade institutionelle Anleger können es sich nicht erlauben, zu lange an der Seitenlinie zu stehen, wenn die Kurse immer weiter anziehen. Allein dieser Effekt dürfte schon dafür gesorgt haben, dass kleinere Kursrücksetzer für Nachkäufe genutzt und so der Indexverlauf stabilisiert wurde.

Zudem haben sich viele Befürchtungen als weniger gravierend herausgestellt. So gaben die Inflationsraten im Zuge einer globalen Nachfrageschwäche und daraus resultierend deutlich sinkender Rohstoff- und Energiepreise merklich nach:

- Die chinesische Wirtschaft hat den „Corona-Schock“ erstaunlich schnell verdaut und wird mittlerweile zur Ankurbelung des Wachstums fiskal- und geldpolitisch unterstützt.

- In der Eurozone und den USA wurden die erhofften Leitzinserhöhungspausen zwar bisher noch nicht eingeläutet, sind aber im Verlauf der kommenden Monate zu erwarten.

- Die drohende Finanzkrise hat sich als nicht ganz so folgenschweres „Bankenbeben“ herausgestellt.

- Nicht zuletzt waren die Unternehmen überwiegend in der Lage, die massiv gestiegenen Kosten an ihre Endverbraucher durchzureichen und konnten so ihre Margen stabil halten oder sogar ausbauen und die Hoffnung auf die positiven Auswirkungen der Künstlichen Intelligenz beförderte die Erwartungen an künftige Gewinnsteigerungen.

Auch wenn viele negative Aspekte weiterhin nachwirken die Konjunkturdynamik zuletzt eher nachgelassen hat und die volle Bremswirkung der Zinssteigerungen seit Mitte 2022 erst noch in der Realwirtschaft ankommen werden, könnten auch in den kommenden Monaten unerwartet positive Überraschungen für weitere Kurssteigerungen sorgen.

Nach wie vor besteht eine verbreitete Skepsis und es dürfte Liquidität für potenzielle Neuinvestments bereitstehen. Zwar sind aufgrund der gegenwärtigen globalen Industrierezession kurzfristig verstärkte Gewinnrevisionen und damit eine verstärkte Volatilität zu erwarten. Andererseits sorgen ein noch robuster Konsum, im Zuge gut ausgelasteter Arbeitsmärkte und steigender Löhne für eine konjunkturelle Stabilisierung.

Fiskalische Impulse unterstützen zusätzlich, beispielsweise die Investitionen durch den Inflation Reduction Act in den USA oder den EU-Recovery-Fund in Europa. Zudem unterstützen anhaltend negative Realzinsen die Nachfrage nach realen Anlagen wie Aktien. Es ist kaum davon auszugehen, dass ähnlich große Kurszuwächse wie im ersten Halbjahr möglich sind, grundsätzlich bleiben die Perspektiven aber positiv.

Themen:

LESEN SIE AUCH

Warum europäische Aktien derzeit US-Titeln überlegen sind

Der DAX konnte im noch jungen Börsenjahr bereits 8,5 Prozent zulegen. Beim Euro Stoxx 50 schlägt das Plus sogar mit 9,4 Prozent zu Buche. Ein anderes Bild zeigt sich bei US-Titeln. Weshalb das so ist, und welche Prioritäten Finanzprofis dieser Tage setzen.

Das Risiko für eine neue globale Finanzkrise ist derzeit gering

Aufgrund des beherzten Eingreifens weltweit zahlreicher Behörden, ist die Wahrscheinlichkeit für eine neue globale Finanzkrise derzeit gering. Fraglich ist allerdings, ob die Notenbanken vor dem Hintergrund der aktuellen Entwicklungen ihren weiteren Zinserhöhungszyklus anpassen werden.

Euro Stoxx 50: Hürden voraus oder etwa doch nicht?

Der Euro Stoxx 50 steigt, als wäre das Umfeld dafür ideal. Was es nicht ist, aber das hält die Bullen bislang nicht davon ab, weiter zu kaufen. Jetzt nahen massive Charthürden – werden sie die Hausse stoppen? Nicht unbedingt, denn dass da Hürden sind, ist Ansichtssache.

Was bedeutet die Erleichterungsrallye?

Die deutlich zurückgegangenen US-Inflationszahlen bescherten den Aktien- und Rentenmärkten eine wahre Erleichterungsrallye. Da jedoch weniger Unternehmen als üblich die Gewinnerwartungen übertroffen haben, könnten Renten die strategisch attraktivste Anlageklasse bleiben.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

BFH-Urteil zum freiwilligen Wehrdienst: Wann Kindergeld trotz Soldatendienst gezahlt wird

Der Bundesfinanzhof schafft Klarheit: Ein freiwilliger Wehrdienst allein begründet keinen Anspruch – doch wer ausbildungswillig ist und keinen Platz findet, kann profitieren. Was das Urteil für Familien bedeutet.

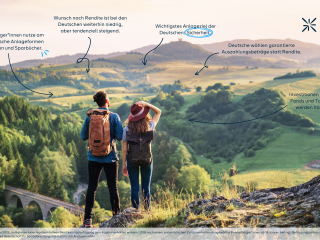

Geldanlage: Sicherheit vor Rendite – aber mit wachsender Risikobereitschaft

Für die meisten Deutschen steht Sicherheit bei der Geldanlage weiterhin an erster Stelle. Das zeigt eine aktuelle repräsentative forsa-Umfrage im Auftrag der BarmeniaGothaer. Während klassische Sparformen dominieren, gewinnt das Interesse an renditestärkeren Alternativen wie Fonds und Aktien langsam an Bedeutung.

Insolvenzverfahren der P&R-Gruppe: Über 666 Millionen Euro an Gläubiger verteilt

In den Insolvenzverfahren der vier deutschen P&R-Containerverwaltungsgesellschaften wurde nunmehr die vierte Abschlagsverteilung vorgenommen. Insgesamt rund 122 Millionen Euro wurden an mehr als 54.000 Gläubiger ausgezahlt.

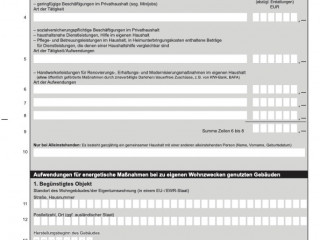

Steuerbonus aus der Nebenkostenabrechnung

Versteckte Steuerersparnis in der Betriebskostenabrechnung: Wer haushaltsnahe Dienstleistungen und Handwerkerleistungen gezielt nutzt, kann jährlich mehrere hundert Euro direkt von der Steuer abziehen. Was § 35a EStG erlaubt, wie man eine Bescheinigung bei der Hausverwaltung anfordert – und worauf Mieter und Eigentümer jetzt achten sollten.