Nach der Flutkatastrophe im Ahrtal im Sommer 2021 veröffentlichten die Medien über Wochen und Monate hinweg beängstigende Bilder der Unwetterschäden. Besonders davon betroffen waren Rheinland-Pfalz und Nordrhein-Westfalen. Auch Hitzerekorde und Waldbrände schärften das Bewusstsein vieler Menschen dafür, dass vor den Folgen des Klimawandels und den daraus resultierenden Naturkatastrophen kaum jemand sicher sein kann.

Zum Jahresende bestätigten Wissenschaftler, dass der Sommer 2021 in Europa der wärmste seit Beginn der Aufzeichnungen der Wetterdaten war. Vor allem Politiker der betroffenen Bundesländer stellten angesichts der enormen Schäden und der bereit gestellten Finanzmittel die Frage nach einer Pflichtversicherung für Elementarschäden.

Im Juni 2022 sprach sich die Ministerpräsidentenkonferenz für die Einführung einer solchen Pflichtversicherung für Hausbesitzer aus, die Bundesjustizminister Buschmann (FDP ) jedoch ablehnte. Im März 2023 schließlich forderten Nordrhein-Westfalen und Baden-Württemberg per Bundesratsinitiative die Einführung einer bundesweiten Elementarschaden-Pflichtversicherung für Gebäudebesitzer.

Unwetterschäden können fast jeden Hausbesitzer treffen

Nur die Hälfte der privaten Hausbesitzer, so argumentieren die Befürworter der Versicherungspflicht, sei gegen Schäden durch Naturgewalten abgesichert. Und Baden-Württembergs Ministerpräsident Winfried Kretschmann (Grüne) betonte in einem Interview die Dringlichkeit dieses Schritts: „Unwetter warten nicht auf die Politik.” NRW-Ministerpräsident Hendrik Wüst (CDU) unterstützte die Forderung mit dem Hinweis auf eine Zusage des Kanzlers und verwies zudem auf die Einigkeit der Länder-Chefs in dieser Frage.

Hintergrund ist auch, dass ohne eine bundesweite Pflichtversicherung der Staat die Hilfsmaßnahmen nach Naturkatastrophen auf Dauer nicht leisten könne: Jedes weitere Ereignis bringe hohe Schäden und immense Folgekosten für Bund und Länder. Und die Extremwetterereignisse würden immer häufiger auftreten, sagen Klima-Experten. Hauseigentümern wird die Gefahr, die von Naturkatastrophen ausgeht, durch eine eindrückliche Berichterstattung immer wieder ins Bewusstsein gerückt. Aber viele scheuen die zusätzlichen Kosten. Lediglich in Baden-Württemberg sind 90 Prozent aller Immobilienbesitzer gegen Elementarschäden versichert: Hier gab es bis in die 90er Jahre eine Pflicht zur Elementarschaden-Versicherung.

Unwetter wecken die Nachfrage nach Versicherungsschutz

Sensibilisiert werden Hausbesitzer vor allem durch Schadensereignisse. So verzeichneten die Versicherer nach dem Ahrtal-Hochwasser etwa 400.000 neue Elementarschadenversicherungen bei Wohngebäuden, das sind vier Mal mehr als sonst in einem Quartal. Andere Gegenmaßnahmen wie klimaangepasstes Bauen kommen nur zögerlich in Gang. Dabei rechnet zum Beispiel der Schweizer Rückversicherer Swiss Re mit einer Zunahme der wetterbedingten Katastrophenschäden in Deutschland bis 2040 um 90 Prozent.

Der Bund der Versicherten (BdV) unterstützt die Forderung nach einer Pflichtversicherung, die existenzielle Schäden durch Naturgewalten wie Starkregen, Hochwasser, Schneedruck oder Erdrutsche absichert. Er berichtet, in gefährdeten Regionen würde vielen Hauseigentümern die existenziell notwendige Elementarschadenversicherung verweigert oder sie würde nur zu kaum bezahlbaren Beiträgen angeboten. Eine Pflichtversicherung könnte hier Abhilfe schaffen.

Dem hält der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) entgegen, dass fast alle Gebäude problemlos gegen Hochwasser oder Starkregen versicherbar seien. Der GDV lehnt denn auch eine Versicherungspflicht ab, sieht aber Handlungsbedarf, um volkswirtschaftliche Schäden zu minimieren.

Schadensausgleich durch Steuermittel?

Dass die finanziellen Dimensionen enorm sind, belegt auch der Bund der Versicherten in einer Pressemitteilung. Nahezu jede stärkere Überschwemmung in Deutschland in den letzten Jahren hatte Staatshilfen in Höhe mehrere Milliarden Euro verursacht, rechnet er vor. Besonders ausgeprägt sei die Hilfe in Wahljahren ausgefallen. 2002 stellte die öffentliche Hand nach Überschwemmungen mehr als sechs Milliarden Euro bereit, im Wahljahr 2013 waren es sogar über acht Milliarden Euro.

Nach dem Ahrtal Hochwasser stellte alleine Nordrhein-Westfalen rund 12,3 Milliarden für den Wiederaufbau zur Verfügung. Dabei kommt zwar den privaten Hausbesitzern jeweils nur ein vergleichsweise geringer Anteil zu. Aber zur Kasse gebeten werde damit jeder einzelne Steuerzahler.

Befürworter der Pflichtversicherung bezeichnen es deswegen als dringend notwendig, dass die Politik eine verpflichtende Elementarversicherung für Eigentümer einführt. Das Risiko von Starkregen und Naturkatastrophen sei unkalkulierbar für den Verbraucher und nehme wegen des Klimawandels weiter zu. Manchmal müsse man zu seinem Glück auch gezwungen werden, kommentieren viele Experten und verweisen auf das Beispiel der Kfz-Versicherung.

Themen:

LESEN SIE AUCH

Regionale Naturgefahrenbilanz: Hier gab es die höchsten Schäden

Mehrheit der Haushalte ist für Pflichtversicherung gegen Elementarschäden

Naturgefahren: Das müssen Eigenheimbesitzer beachten

Naturgefahrenstatistik 2024: GDV meldet verdoppelte Hochwasserschäden

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

HDI Global startet Cyber-Produkt „Cyquins“

Inveda.net bringt KI in den Makleralltag: IMA+ feiert Premiere auf der DKM 2025

Die Bayerische startet Rückstau-Check

EUROPA modernisiert Kfz-Tarife und Serviceangebot

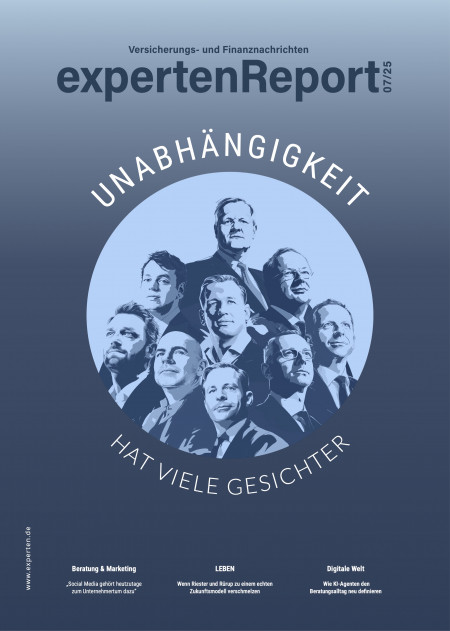

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.