Festverzinsliche Wertpapiere hatten im Jahr 2022 mit einer Reihe von Gegenwinden zu kämpfen. Die Inflation hat die Marktstimmung dominiert und wird sie auch weiterhin bestimmen. Jetzt gibt es erste Anzeichen für eine Wende, die sich in verschiedenen Indikatoren widerspiegelt. Selbst wenn wir den Höchststand erreicht haben, ist noch unklar, wie schnell die Preise wieder „normal“ werden. Zinsanhebungen waren eine unvermeidliche Folge der Bekämpfung des Inflationsproblems.

Ein Ausblick von Colin Finlayson, Investment Manager für Fixed Income, Aegon Asset Management

Die meisten dieser Erhöhungen scheinen bereits eingepreist zu sein, da die Zinssätze in vielen Volkswirtschaften über 3 Prozent liegen werden. Dies gilt auch für die Europäische Zentralbank und die Schweizerische Nationalbank, die sich beide von negativen Einlagenzinsen verabschiedet haben. Die Erwartungen für künftige Zinssätze sind nun besser auf die Inflationsaussichten abgestimmt, obwohl eine drohende Rezession oder ein Rückgang der Spitzeninflation diese Position in Frage stellen könnte.

Ausblick für Staatsanleihen

Die Renditen könnten in Erwartung eines Inflationsgipfels noch weiter nach oben getrieben werden. Der Markt hat jedoch die meisten Inflations- und Zinserhöhungen bereits eingepreist. Kurzfristig könnten die Renditen durch die steigende Inflation und die anschließende Straffung durch die Zentralbanken noch unter Druck geraten, auch wenn der größte Teil der Belastungen bereits hinter uns liegt.

Eine Strategie ist eine schrittweise Verlängerung der Duration, während wir auf Anzeichen für einen Höchststand der Inflationsraten und Renditen warten, um ein größeres Zinsrisiko einzugehen. Wir haben in den USA eine Position zur Vergrößerung der Zinskurve aufgebaut und suchen weiterhin nach Ungleichgewichten zwischen den Zinsmärkten, um Positionen mit relativem Wert aufzubauen.

Ausblick für Investment-Grade-Anleihen

Bei Investment-Grade-Anleihen wird der Kosten-/Margendruck zunehmen, aber das ist eher ein aktienspezifisches als ein kreditspezifisches Problem. Die Konzentration auf Finanzwerte und nicht-zyklische Werte am oberen Ende der Bonitätsskala ist eine Möglichkeit für Anleger, dies abzumildern.

Die Marktvolatilität wird das Hauptrisiko bleiben. Wir haben eine starke Übergewichtung in Investment-Grade-Krediten, wobei wir Finanzwerte und weniger zyklische Unternehmen sowie Unternehmen mit einem Rating am oberen Ende des Bonitätsspektrums bevorzugen.

Ausblick für High Yields

Bei Hochzinsanleihen ziehen wir europäische Anleihen mit kurzer Laufzeit und höherem Spread vor. Die aktuellen Werte sind sehr attraktiv, da zweistellige Ausfallraten unwahrscheinlich sind, auch wenn der Markt dies anders einschätzt.

Die Maßnahmen der Zentralbanken haben zu verbesserten und attraktiven Bewertungen geführt, sowohl bei den Spreads als auch bei den Gesamtrenditen an den Kreditmärkten. Die Fundamentaldaten der Unternehmen sind bei Hochzinsanleihen nach wie vor annehmbar, obwohl eine sorgfältige Wertpapier- und Sektorauswahl für die Generierung von Alpha von größter Bedeutung ist.

Aegon AM bevorzugt den europäischen Hochzinsmarkt gegenüber dem US-amerikanischen sowie Anlagen mit kürzeren Laufzeiten und höheren Spreads. Wir gehen davon aus, dass die Ausfallraten auf dem Hochzinsmarkt von den derzeitigen historischen Tiefstständen von 2 Prozent bis 2023 auf etwa 5 Prozent ansteigen werden.

Der Markt preist derzeit eine zweistellige Ausfallrate bei europäischen Hochzinsanleihen für das nächste Jahr ein, die unserer Meinung nach nicht eintreten wird. Dies lässt die aktuellen Bewertungen von Hochzinsanleihen sehr attraktiv erscheinen.

Themen:

LESEN SIE AUCH

Globaler Rentenmarkt 2024: Attraktive Erträge in Sicht

Weitere Verschärfung bei der Vergabe von Krediten

Wirtschaftswachstum gibt Anlass zur Vorsicht, aber nicht zur Panik

Geldpolitik: Aktuell kein Handlungsdruck für die EZB

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

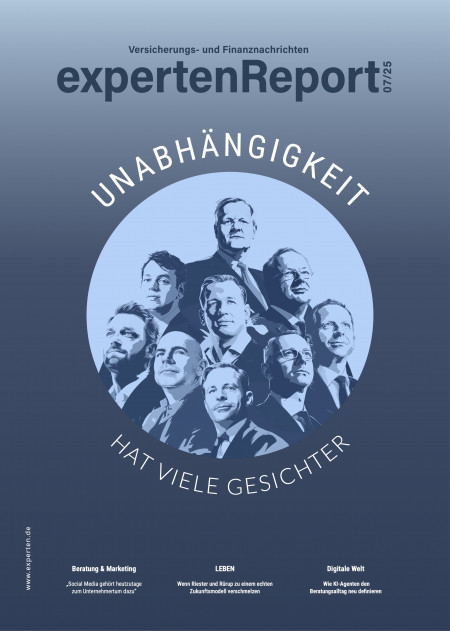

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.