In den vergangenen Wochen hat sich der Inflationsdruck abgeschwächt, damit verbunden sind die Langfristzinsen gesunken. Die Aktienmärkte haben sich davon jedoch nicht beeindrucken lassen. Im Gegenteil: Der nachlassende Inflations- und Zinsdruck wird als sicheres Zeichen dafür gewertet, dass die geldpolitische Straffung zunehmend in der Realwirtschaft ankommt und die Unternehmensgewinne bald spürbar unter Druck geraten könnten.

Ein Beitrag von Dr. Eduard Baitinger, Head of Asset Allocation in der FERI Gruppe

Die Analysten rechnen zwar mit einer gewissen Fragilität bei den Unternehmensgewinnen, nicht jedoch mit einer deutlichen Eintrübung. Es drohen also spürbare Revisionen bei den Gewinnschätzungen. Diese könnten so stark ausfallen, dass sie die positiven Effekte der reduzierten Marktzinsen auf die Bewertungen überkompensieren. Neue drastische Abverkäufe wären die Konsequenz. Die Marktteilnehmer warten daher die weitere Entwicklung ab.

Drei Szenarien im ersten Halbjahr denkbar

Für die kommenden Monate erscheinen drei unterschiedliche Szenarien vorstellbar: Im besten Fall lässt der Inflationsdruck schneller nach als erwartet und die globalen Notenbanken gehen wieder dazu über, die Märkte zins- und liquiditätsseitig zu unterstützen. Die globale Wirtschaft zeigt sich zudem stabil und der befürchtete Einbruch der Unternehmensgewinne bleibt aus. Gegen dieses äußerst optimistische Szenario sprechen jedoch allein schon die makroökonomischen Vorlaufindikatoren, die auf ernsthafte Rezessionsrisiken hindeuten.

Wahrscheinlicher ist vielmehr, dass sich die Konjunktur weiter abschwächt und die Gewinnprognosen der Unternehmen nach unten angepasst werden müssen. In diesem mittleren Szenario würden die Aktienmärkte in den nächsten Monaten negativ tendieren. Der Abverkauf könnte allerdings dadurch gemildert werden, dass die Langfristzinsen angesichts des schwachen Makroumfelds weiter nachgeben.

Im schlimmsten Fall droht eine harte makroökonomische Stagflation gepaart mit einer Gewinnrezession. Dies könnte passieren, wenn sich die geopolitische Lage weiter zuspitzt, etwa bei einer Ausweitung des Ukrainekrieges sowie einer militärischen Eskalation rund um die Taiwan-Frage oder im Iran-Konflikt. Es käme dann zu deutlichen Einbrüchen an den Märkten, die nicht mehr durch sinkende Marktzinsen oder die Fed eingefangen werden könnten.

Kurzfristig hat dieses Negativszenario nur eine begrenzte Wahrscheinlichkeit. Grundsätzlich sind geopolitische Störfeuer im Verlauf des Jahres 2023 und darüber hinaus aber nahezu sicher.

Professionelle Anleger sollten sich mit den skizzierten Szenarien vertraut machen. Im ersten Halbjahr 2023 erscheint dabei eine defensive Grundausrichtung der Asset Allocation angemessen, die jedoch genügend Flexibilität lässt, um vom phasenweise freundlichen Zinsumfeld zu profitieren. Gleichzeitig sind Absicherungen gegen geopolitische Risiken weiterhin sinnvoll.

Themen:

LESEN SIE AUCH

Härtetest für die Geldpolitik von EZB und Fed

KfW-ifo-Mittelstandsbarometer: Erholungsrally des Geschäftsklimas unterbrochen

Der Weg ist frei für normalere Marktrenditen

Europäische Märkte jubeln, Notenbanken entspannen noch nicht

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

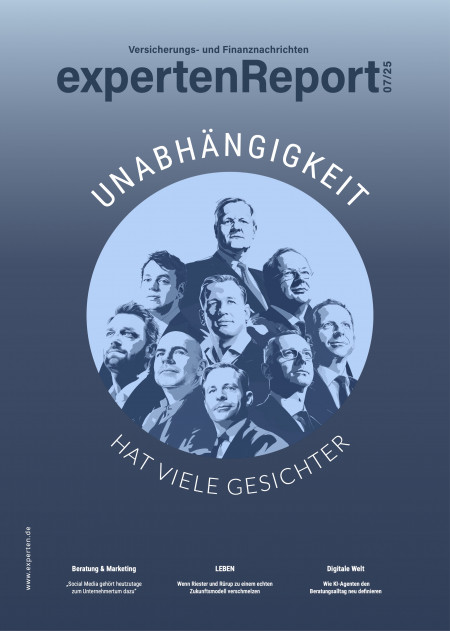

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.