Fünf Maßnahmen für eine verbesserte Kundenzentrierung

Auch etablierte Versicherer stehen vor den Herausforderungen des digitalen Zeitalters. Das A und O für eine Stärkung der eigenen Marktposition ist dabei eine hohe Kundenorientierung. Denn auch für Versicherer gilt: Die Macht hat sich zum Verbraucher verlagert. Er ist durch die Nutzung moderner, mobiler Anwendungen geprägt und erwartet auch von einem Versicherungsanbieter, dass er schneller und einfacher das Benötigte bekommt.

Mehrere Maßnahmen sollte ein Versicherer ergreifen, um die Erwartungshaltung des Kunden zu erfüllen. Fadata, ein führender Anbieter von Softwarelösungen für Versicherer, nennt fünf Maßnahmen, die die Kundenzentrierung optimieren.

Etablierung mehrerer Touchpoints

Unterschiedliche Kontaktpunkte und Kanäle für die Kommunikation und den Datenaustausch sind aus Kundensicht in der heutigen Zeit ein Muss. Der Versicherer muss über verschiedene Wege erreichbar sein, etwa über Telefonie, E-Mails, Websites, Apps oder Social Media. Schließlich gehört die klassische Vor-Ort-Interaktion von Versicherungsvertretern mit dem Kunden in einer Zeit der Generation Y und Z der Vergangenheit an. Die Kommunikation mit heutigen Verbrauchern erfolgt vielmehr digital.

Bereitstellung von Self-Service-Kundenportalen

Die Kundenanforderungen hinsichtlich Serviceangebot und -qualität steigen permanent. So will der Kunde zum Beispiel auf Self-Service-Basis mit seinem Versicherer interagieren, um Angebote zu erhalten, Anträge zu stellen oder Ansprüche geltend zu machen. Wichtig ist dabei, dass er einen umfassenden Zugriff auf alle Vertragsinformationen oder Versicherungsprodukte hat und nicht nur einfache, sondern auch komplexere Geschäftsvorfälle selbstständig im Portal abwickeln kann.

Schnelle Reaktionszeiten

Die schnelle Bearbeitung von Anträgen und Schadensmeldungen ist ein wichtiger Punkt in einer Zeit der „Sofortness“ beziehungsweise digitalen Ungeduld. Mit Prozessautomatisierung und -optimierung etwa kann ein Versicherer kleinere Schadensfälle unmittelbar bearbeiten und regulieren. Eine Erhöhung der Kundenzufriedenheit ist eine direkte Folge.

Präsenz auf Vergleichsportalen

Im Bankenbereich ist die lebenslange Bindung an ein Institut heute eher die Ausnahme, gleiches gilt für die Versicherungsbranche. Der heutige Kunde ist wechselwilliger und vergleicht unterschiedliche Angebote und Preise. Infolgedessen ist eine Präsenz etwa auf Vergleichsportalen und Marktplätzen auch für Versicherer ein Gebot der Stunde.

Einbindung in digitale Ökosysteme

In einer wettbewerbsintensiven Zeit bietet die Nutzung digitaler Ökosysteme sowohl Versicherern als auch Endkunden entscheidende Vorteile. Für Versicherer besteht so die Möglichkeit, eigene Angebote mit den Services anderer Dienstleister zu verknüpfen. Damit können sie die konkreten Anforderungen von Endkunden zielgenauer abdecken. Schließlich hat der Kunde in der Regel einen umfassenderen Bedarf als das, was ein Versicherer anbietet.

Im Schadensfall etwa besteht aus der Sicht des Kunden nicht unbedingt eine Trennung zwischen dem Versicherungsaspekt, das heißt der Kostenerstattung, und der Wiederherstellung des verlorenen Vermögenswertes etwa durch Reparatur oder Ersatz. Ökosysteme ermöglichen es den Versicherern, einen Mehrwert für ihre Kunden zu schaffen, indem sie diese beiden Aspekte integrieren.

„Die steigenden Kundenanforderungen erfordern auch in der Versicherungswirtschaft eine zunehmende Digitalisierung. Nur so kann auf Dauer eine hohe Kundenzentrierung und -loyalität sichergestellt werden“, erklärt Liselotte Munk, Chief Executive Officer von Fadata.

Dabei führt kein Weg an der Nutzung neuer Technologien und Prozesse vorbei. Dazu gehören datengetriebene Abläufe, Künstliche Intelligenz und Maschinelles Lernen. Sie sind die Basis für die Prozessoptimierung und -automatisierung, die letztlich zu einer höheren Kundenzufriedenheit führen.

Themen:

LESEN SIE AUCH

Kundenzufriedenheit in der Schadenregulierung steigt deutlich

Kundenzufriedenheit: Vermittler machen den Unterschied

Zufriedenheit mit den Krankenkassen nur „befriedigend"

Wie wichtig ist Social Media für die Kundenbeziehung?

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Private Haftpflicht wird günstiger

BaFin: KI ja – aber nicht um jeden Preis

GDV: Beiträge wachsen – doch „die Spielräume werden kleiner“

Überschussbeteiligung 2026: Lebensversicherer erhöhen weiter

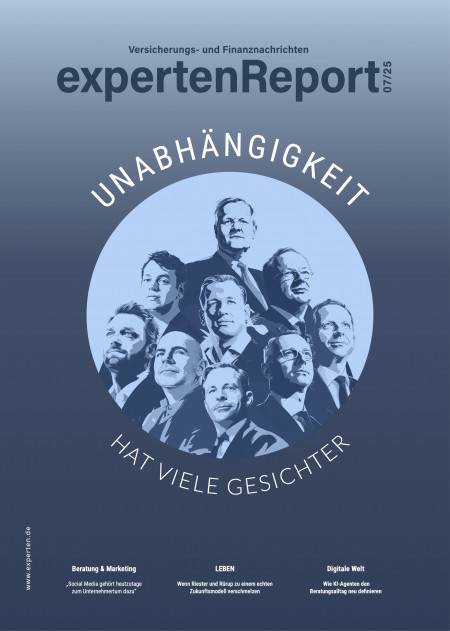

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.