Frauen sorgen immer noch seltener vor als Männer: Das geht aus einer aktuellen Auswertung der Daten von 1,5 Millionen Kunden der Swiss Life-Beratungsunternehmen Swiss Life Select, tecis, HORBACH und ProVentus hervor.

Die Differenz im Vorsorgeverhalten der Geschlechter liegt aktuell bei 13 Prozentpunkten. 43 Prozent der Kunden, die ein Altersvorsorgeprodukt abschließen, sind Frauen, 56 Prozent sind männlich und 1 Prozent der Kundschaft hat sich keinem Geschlecht zugeordnet.

Die Rente sei laut Jörg Arnold, CEO von Swiss Life Deutschland, ein Spiegel des Arbeitslebens: Wer wenig einzahlt, bekommt wenig raus. Leider existieren nach wie vor Einkommensunterschiede zwischen Frauen und Männern, die sich gerade bei den Rentenansprüchen bemerkbar machen. Für ein finanziell selbstbestimmtes Leben sei eine private Vorsorge daher umso wichtiger, so Arnold.

Nachholbedarf bei der Vorsorge

Um mehr über das Vorsorgeverhalten von Frauen zu erfahren, führte Swiss Life Deutschland gemeinsam mit dem Meinungsforschungsinstitut YouGov im April 2021 eine Online-Umfrage bei 3.131 Teilnehmenden über 18 Jahren durch.

Das zentrale Ergebnis: Frauen investieren nicht nur seltener in ihre Vorsorge, sie nehmen auch weniger Geld dafür in die Hand. 53 Prozent der weiblichen und 57 Prozent der männlichen Befragten glauben zwar, dass sie über 150 Euro monatlich sparen müssen, um im Alter den gewohnten Lebensstandard zu halten, doch nur 22 Prozent der Frauen und 36 Prozent der Männer investieren diese Summe tatsächlich. Schätzung und Wirklichkeit gehen demnach bei beiden Geschlechtern auseinander, wobei Frauen weniger für ihre Rente zurücklegen – mit weitreichenden Folgen.

Die Folgen des Gender Pension Gap

Im Jahr 2019 haben Frauen aus allen drei Säulen der Alterssicherung ein im Durchschnitt um 46 Prozent niedrigeres Alterssicherungseinkommen bezogen als Männer. Diesen Gender Pension Gap unterschätzen jedoch die meisten Frauen und wiegen sich in falscher Sicherheit.

Denn laut Studie von Swiss Life Deutschland denkt die große Mehrheit der befragten Frauen (85 Prozent), dass der Gender Pension Gap bei unter 40 Prozent liegt; ein gutes Drittel der Frauen (32 Prozent) stuft diese Rentenlücke sogar bei höchstens 20 Prozent ein.

Zahlen der Deutschen Rentenversicherung zeigen, dass die durchschnittliche Rente bei Frauen im Jahr 2018 bei 711 Euro liegt– das sind 437 Euro weniger als Männer im Ruhestand durchschnittlich zur Verfügung haben (1.148 Euro).

Arnold führt dazu aus:

„Vielen Frauen ist überhaupt nicht bewusst, wie dramatisch sich der Gender Pension Gap später bei der Altersrente auswirkt. Eine frühzeitige Vorsorge tut Not, damit der Rentenbescheid nicht zur bösen Überraschung wird. Hier sehen wir uns als Finanzberatungsunternehmen in der Verantwortung, Frauen über eine persönliche Beratung zur Seite zu stehen.“

Frauen verdienen in der Regel weniger als Männer. Sie sind seltener in Führungspositionen anzutreffen, arbeiten oft in schlechter bezahlten Branchen und Berufen als Männer und unterbrechen bzw. reduzieren ihre Erwerbstätigkeit häufiger, weil sie Kinder betreuen oder Angehörige pflegen. Dieser Einkommensunterschied summiert sich bis zum Rentenbeginn.

Positive Entwicklung: Frauen sorgen früher vor

Wie Arnold kommentiert, sorgen Frauen zwar immer noch seltener für die Zukunft vor als Männer, jedoch nehmen sie heute das Zepter für ein selbstbestimmtes Leben früher in die Hand.

Das sei eine gute Botschaft, denn gerade in jungen Jahren werde der Grundstock für finanzielle Unabhängigkeit gelegt.

Der Blick in die Daten-Historie von Swiss Life Deutschland zeigt eine erfreuliche Entwicklung: Lag das Durchschnittsalter der Kundinnen im Jahr 2010 beim Abschluss eines Altersvorsorgeproduktes noch bei 33,9 Jahren, schlossen sie zwölf Jahre später diese Produkte im Alter von 30,9 Jahren wesentlich früher ab.

Einkommen, Bildung und Karriere sind entscheidend

Je höher das persönliche Nettoeinkommen der befragten Frauen ist, desto mehr Geld nehmen sie in die Hand, um für ihren Lebensabend vorzusorgen. Daneben spielt auch der Bildungs- und berufliche Hintergrund eine Rolle.

Frauen mit einem Universitäts- oder Fachhochschulabschluss sowie Frauen in einer Führungsposition investieren mehr in ihre Zukunft. Einerseits sei es laut Arnold positiv, dass diese Frauen bereits gut vorsorgen, andererseits müssen Frauen mit einer Erwerbshistorie, die mit einer geringen gesetzlichen Rente einhergeht, unterstützt werden, um ihre Rentenlücke auszugleichen.

Selbst geringe Beträge können, clever angelegt, später mehr Lebensqualität bedeuten. Eine bedarfsgerechte und ganzheitliche Finanzberatung könne hier Abhilfe schaffen.

Für 82 Prozent der befragten Frauen spielt die Beratung in Finanz- und Vorsorgefragen eine wichtige Rolle. Hier ist die Aufgeschlossenheit sehr viel größer als noch vor einigen Jahren – ein Trend, der zuversichtlich stimme.

Themen:

LESEN SIE AUCH

Swiss Life Deutschland plant Ausbau der regionalen Präsenz

Swiss Life baut regionale Präsenz aus

Wunsch contra Wirklichkeit: Vater Staat soll’s richten

Gender Pension Gap: „Ein Mann ist keine sichere Rente“

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

BarmeniaGothaer: Erstes Geschäftsjahr 2025 mit deutlich über Marktwachstum und gestärkter Kapitalbasis

Wie Partnerschaften zwischen Versicherern und Tresoranbietern sichere Aufbewahrung gewährleisten

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

DAV und GDV plädieren für stabilen Höchstrechnungszins

Die neue Ausgabe kostenlos im Kiosk

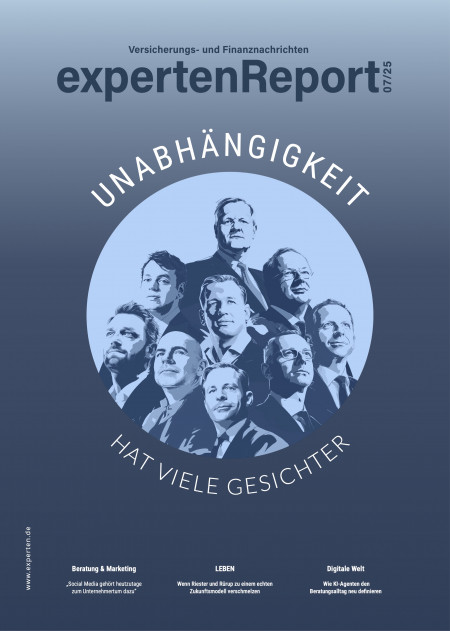

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.