Freibeträge, Pauschalen, Sonderausgaben, Belege: Die Steuergesetzgebung in Deutschland ist komplex und nicht immer sofort durchschaubar. Was wird wie besteuert? Was kann man geltend machen und was nicht?

Wo liegen die Grenzen - und was bedeutet das für mich persönlich? CosmosDirekt, der Direktversicherer der Generali in Deutschland, erklärt alles Wissenswerte rund um die Berufsunfähigkeitsversicherung und wie diese steuerlich behandelt wird. Ein Beitrag über news aktuell.

Jedes Jahr dasselbe: Bis zum 31. Juli muss die Steuererklärung für das Vorjahr bei den Finanzbehörden eingegangen sein. Und auch wenn es vielen Menschen in Deutschland davor graut, der Aufwand kann sich durchaus lohnen. Im Jahr 2016 lag der durchschnittliche Erstattungsbetrag bei mehr als 1.000 Euro. 1

Auch Versicherungsbeiträge können geltend gemacht werden - solange sie im Rahmen der entsprechenden Höchstgrenzen liegen und der Vorsorge, also der Sicherung von Gesundheit und Vermögen, dienen. Dazu gehört unter anderem die Berufsunfähigkeitsversicherung (BU).

So können die Beiträge zur Berufsunfähigkeitsversicherung bei der rückwirkenden Steuererklärung für 2020 eine Rolle spielen.

Sie sind steuerlich absetzbar, aber nur, wenn die Beiträge zur Kranken- und Pflegeversicherung in Summe unter der Höchstgrenze von 1.900 Euro pro Jahr bei Angestellten und Beamten sowie 2.800 Euro bei Selbstständigen liegen,

so Michael Greifenberg, Versicherungsexperte bei CosmosDirekt. Nur dann können andere Versicherungsbeiträge bis zu Höhe der Differenz von der Einkommenssteuer abgesetzt werden.

Auch im Leistungsfall, also wenn die Berufsunfähigkeitsrente ausbezahlt wird, ist das Finanzamt involviert. Denn die Rente aus einer privaten BU zählt zu den zeitlich begrenzten Leibrenten. "Da die ursprünglichen Beiträge in der Regel aus dem versteuerten Einkommen stammen, sind die Rentenleistungen selbst nicht in voller Höhe steuerpflichtig", klärt Michael Greifenberg auf.

Lediglich der sogenannte Ertragsanteil wird versteuert, also die in den Rentenzahlungen enthaltenen Zinsen.

Die Höhe ist abhängig von der zugesagten Rentenlaufzeit: Je länger die Zahlung der Rente vereinbart wird, desto höher ist der zu versteuernde Anteil. Wird die Rente beispielsweise für zehn Jahre bewilligt, sind zwölf Prozent steuerpflichtig. Ist die voraussichtliche Leistungsdauer dagegen sehr lang, beispielsweise 40 Jahre, liegt der steuerpflichtige Anteil bei 39 Prozent, also sind 61 Prozent immer noch steuerfrei.

Außerdem wird erst das zu versteuernde Einkommen, das über dem Grundfreibetrag für das Jahr 2020 von 9.408 Euro für Alleinstehende und 18.816 Euro für gemeinsam veranlagte Ehepaare liegt, versteuert.

1 Quelle: Statistisches Bundesamt: https://ots.de/gVMsh3

Bild: © Cosmos Direkt

Themen:

LESEN SIE AUCH

Geld, Zeit, Gegenstände: So setzen Sie Spenden von der Steuer ab

Wer Bedürftige mit finanziellen Mitteln, Deutschunterricht oder auch Kinderkleidung unterstützt, kann seine Spende von der Steuer absetzen. Worauf dabei zu achten ist.

Krankheitskosten und Steuern: Das können Versicherte absetzen

Bernd Raffelhüschen fordert: GKV-Versicherte sollen sich an den Krankheitskosten beteiligen. Nach aktueller Rechtslage können Kosten, die weder Krankenkasse oder Zusatzversicherung zahlen, teilweise von der Steuer abgesetzt werden.

Minijob 2024: Höherer Verdienst und mehr Steuerfreiheit

Im vierten Quartal 2023 waren fast sieben Mio. Menschen in Deutschland als geringfügig Beschäftigte gemeldet. Die Verdienstgrenze für dieses Beschäftigungsverhältnis ist an den gesetzlichen Mindestlohn gekoppelt. Was bedeutet das für die Steuer?

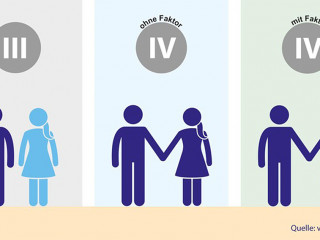

Steuerklassen 3 und 5: Abschaffung, Auswirkungen und Alternativen

Regelmäßig wird über die Abschaffung der Steuerklassen 3 und 5 diskutiert. Doch wer profitiert von der Kombination 3 und 5? Worin liegt der Unterschied zu anderen Steuerklassen? Was ist Ehegattensplitting und warum hat die Steuerklasse-Kombination 3 und 5 keinen Einfluss auf die jährliche Steuerlast?

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Steuerliche Investitionsanreize 2025: Was auf Unternehmen in Deutschland zukommt

Ein neues Steuerpaket soll Investitionen ankurbeln, Elektrofahrzeuge fördern und Unternehmenssteuern senken. Was der Gesetzentwurf konkret vorsieht – und warum Unternehmen jetzt strategisch handeln sollten.

Steuerfreie Zuschläge: Was sich bei Überstunden ändert

Mehr Netto durch Mehrarbeit? Die Bundesregierung plant steuerfreie Überstundenzuschläge. Doch was bedeutet das konkret – und wo lauern Risiken?

Rentenplus mit Nebenwirkung? Steuerfragen rund um die Erhöhung ab Juli 2025

Mehr Rente ab Juli – aber auch mehr Steuern? Wer jetzt zur Abgabe einer Steuererklärung verpflichtet ist, welche individuellen Faktoren entscheidend sind und warum viele Ruheständler trotzdem nichts ans Finanzamt zahlen müssen.

Steuerbonus für energetische Sanierungen

Wer seine eigenen vier Wände energetisch saniert, kann beim Finanzamt kräftig sparen – bis zu 40.000 Euro Steuerbonus sind drin. Doch Vorsicht: Ab 2025 gelten neue Vorgaben für die Bescheinigung der Maßnahmen. Die VLH erklärt, was Hausbesitzer jetzt wissen müssen.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.