Für Arbeitnehmer gibt es die sogenannte ‚Erste Tätigkeitsstätte‘ im Steuerrecht. Sie stellt eine ortsfeste, betriebliche Einrichtung des Arbeitgebers dar, der ein Arbeitnehmer zugeordnet ist, sowie sie regelmäßig und dauerhaft aufsucht.

Für Studenten, Auszubildende oder Personen in Weiterbildung außerhalb eines Dienstverhältnisses wird die Bildungsstätte als erste Tätigkeitsstätte betrachtet. Für Fahrten zwischen der Wohnung und der Bildungsstätte kann die Entfernungspauschale entsprechend dem Arbeitsweg eines Arbeitnehmers beansprucht werden. Neu ist ein BFH-Urteil, das im Oktober 2020 zu diesem Sachverhalt veröffentlicht wurde.

Streitfall und Rechtsprechung im Überblick

Der Kläger, der in keinem Arbeitsverhältnis stand, besuchte einen viermonatigen Lehrgang zum Schweißtechniker in Vollzeit. Da die Fortbildung nicht am Wohnort angeboten wurde, machte er für die Unterkunft am Lehrgangsort die tatsächlich angefallenen Kosten geltend. Des Weiteren wollte er die Verpflegungspauschalen für den maximalen Zeitraum von drei Monaten, gemäß den Grundsätzen einer Dienstreise, angerechnet bekommen. Damit scheiterte er beim Finanzamt sowie vor verschiedenen gerichtlichen Instanzen.

Bedingungen zur Einstufung als „erste Tätigkeitsstätte“

Das oberste Finanzgericht entschied, dass die Dauer der Fortbildung für die Einstufung als erste Tätigkeitsstätte nicht maßgebend ist. Für die Einkommensteuererklärung ist nämlich nicht die zeitliche Dauer einer Bildungsmaßnahme relevant.

Sondern: Relevant ist, ob man die Bildungsstätte innerhalb oder außerhalb eines Dienstverhältnisses besucht und ob man die Bildungsmaßnahme in Voll- oder Teilzeit absolviert. Aufgrund des Urteils können die Kosten der Fortbildung nicht als Dienstreise anerkannt werden, sofern sie nicht auf Geheiß des Arbeitgebers oder in Teilzeit angetreten werden.

Auch wenn die Fortbildung nur wenige Tage andauert, kann bei ganztägigen Veranstaltungen ausschließlich die Entfernungspauschale von 30 Cent je km für einfache Fahrten angesetzt werden, nicht die tatsächlich angefallenen Kosten.

Darüber hinaus ist ein Steuerabzug der Verpflegungs- und Übernachtungskosten schon möglich, aber nur im Rahmen einer doppelten Haushaltsführung. Damit sich die Gründung eines doppelten Haushalts rentiert, sollte sich die Fortbildung mindestens über mehrere Wochen oder Monate erstrecken. Ein Originalcontent über news aktuell.

Themen:

LESEN SIE AUCH

Steuererklärung: Finanzamt geht vor Datenschutz

Abfindungszahlung in 2020: Jetzt steuerliche Optimierungsmaßnahmen prüfen

Steuerfalle häusliches Arbeitszimmer: Umzugskosten nicht absetzbar

ONESTY startet Finance Facts zur Finanzbildung

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Deutsche Rentenversicherung hält Verwaltungskosten stabil

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

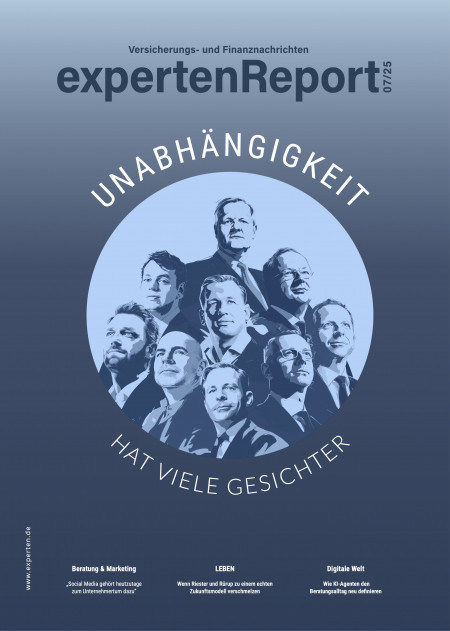

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.