Der Fondsbranche flossen im ersten Halbjahr 2020 netto 37,9 Milliarden Euro neue Gelder zu. Das entspricht etwa dem Neugeschäft in den Jahren 2018 und 2019, als die Fondsgesellschaften von Anfang Januar bis Ende Juni jeweils rund 40 Milliarden Euro erzielten.

Die Zuflüsse im laufenden Jahr entsprechen rund einem Prozent des von der Branche verwalteten Vermögens, das zur Jahresmitte 3.333 Milliarden Euro betrug. Im Vergleich zum Ende des ersten Quartals (3.139 Milliarden Euro) ist das Vermögen – insbesondere aufgrund der sich erholenden Börsen nach deren Einbruch im März – mehr als sechs Prozent gestiegen. Gleichwohl liegt es noch unter dem Rekordstand vom Jahresbeginn, als die Fondsgesellschaften 3.398 Milliarden Euro verwalteten.

Publikumsfonds: Zuflüsse im zweiten Quartal übersteigen Abflüsse im ersten Quartal

Das Neugeschäft der offenen Publikumsfonds vollzog im ersten Halbjahr einen Vorzeichenwechsel. Nach Abflüssen im ersten Quartal von netto 11,4 Milliarden Euro erzielten die Fonds im zweiten Quartal Zuflüsse von 15,7 Milliarden Euro. Die Absatzliste im zweiten Quartal führen Aktienfonds mit 9,8 Milliarden Euro und Mischfonds mit 5,8 Milliarden Euro an. Beide Fondsgruppen verzeichneten noch im ersten Quartal mit 12,3 Milliarden Euro bzw. 1,2 Milliarden Euro die höchsten Abflüsse der Publikumsfonds.

Eine Konstante im Neugeschäft der Publikumsfonds sind Immobilienfonds. Ihnen flossen im zweiten Quartal 1,2 Milliarden Euro neue Gelder zu, nachdem sie im ersten Quartal 3,9 Milliarden Euro erzielt hatten. Insgesamt verzeichneten Publikumsfonds von Anfang Januar bis Ende Juni netto 4,3 Milliarden Euro neue Gelder. Dazu steuerten nachhaltige Fonds 7,7 Milliarden Euro bei, während aus nicht nachhaltigen Fonds 3,4 Milliarden Euro abflossen.

Die Fondsgesellschaften verwalteten Ende Juni ein Vermögen von 1.061 Milliarden Euro in offenen Publikumsfonds. Die volumengrößte Gruppe sind Aktienfonds mit 384 Milliarden Euro. Das entspricht einem Anteil von 36 Prozent. Es folgen Mischfonds mit 302 Milliarden Euro (28 Prozent), Rentenfonds mit 209 Milliarden Euro (20 Prozent) und Immobilienfonds mit 114 Milliarden Euro (11 Prozent).

Spezialfonds: Versicherer und Altersvorsorgeeinrichtungen dominieren Neugeschäft

Nachdem offene Spezialfonds mit Zuflüssen von 32,7 Milliarden Euro im ersten Quartal den besten Jahresstart seit 2015 erzielt hatten, flossen im April und Mai 2,5 bzw. 0,8 Milliarden Euro ab. Im Juni verzeichneten sie wieder Zuflüsse von 3,9 Milliarden Euro. Ein Grund für den vorübergehenden Rückgang im Neugeschäft der Spezialfonds ist der gestiegene Liquiditätsbedarf institutioneller Anleger im Rahmen der Corona-Krise. In der Halbjahressicht flossen Spezialfonds insgesamt 33,3 Milliarden Euro zu.

Das entspricht fast dem Neugeschäft der beiden Vorjahreszeiträume (erstes Halbjahr 2018: +39,2 Milliarden Euro, erstes Halbjahr 2019: +37,7 Milliarden Euro). Bei den Zuflüssen im laufenden Jahr spielen weiterhin Versicherer und Altersvorsorgeeinrichtungen (z.B. Versorgungswerke, Pensionskassen) die Hauptrolle. Sie legten insgesamt 32,4 Milliarden Euro neu in Spezialfonds an. Beim verwalteten Vermögen der Spezialfonds entfallen 1.172 Milliarden Euro auf diese beiden Anlegergruppen. Das entspricht einem Anteil von 63 Prozent am Gesamtvermögen der Spezialfonds (1.869 Milliarden Euro).

Themen:

LESEN SIE AUCH

Fondsbranche: Geschäftsjahr 2023 fällt beachtlich aus

Halbjahresbilanz der Fondsbranche: neue Mittel in Höhe von 38 Mrd. Euro

ETF-Boom in Deutschland: Anleger investieren über 500 Milliarden Euro in Indexfonds

Generation X geht bei Geldanlagen unnötige Risiken ein

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

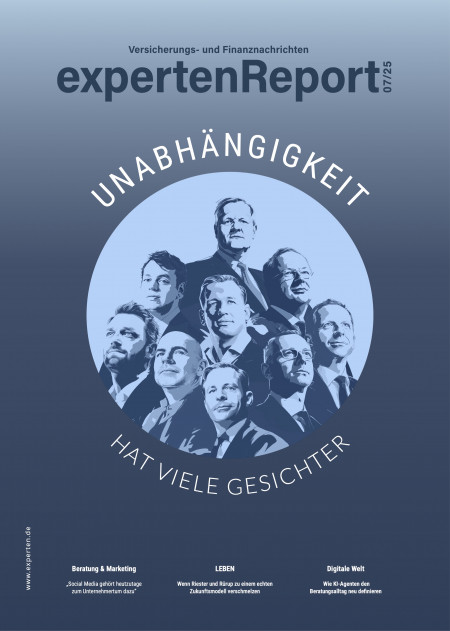

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.