Fondsgebundene Lebens- und Rentenversicherungen in der VSH für Makler: Versichert oder nicht versichert?

Die Altersvorsorge im Allgemeinen gehört zu den wichtigsten Themen eines nahezu jeden Versicherungsmaklers. Da die klassische Lebensversicherung aus bekannten Gründen keine ausreichende Attraktivität mehr bietet, greifen Versicherungsmakler seit längerer Zeit auf fondsgebundene Versicherungsprodukte zurück.

Diese Produkte sind dadurch gekennzeichnet, dass sie einen Versicherungsmantel bieten, der eine lebenslange Rentenzahlung garantiert und somit das Langlebigkeitsrisiko abdeckt. Der Sparanteil wird jedoch an den Kapitalmärkten investiert, sei es in Fonds, ETFs oder gemanagte Strategie-Depots. Es ist daher grundsätzlich legitim, ein solches Produkt als Finanzanlage zu werten und folglich die VSH-Deckung für eine ausschließlich als Versicherungsmakler gemäß § 34d GewO tätige Person zu hinterfragen.

Ein Versicherungsmakler wollte es genau wissen und hat die Produktunterlagen einer gewöhnlichen fondsgebundenen Rentenversicherung an seinen VSH-Versicherer zur Stellungnahme weitergeleitet.

Die Antwort des Versicherers wurde uns von dem Versicherungsmakler, der ausschließlich eine Erlaubnis nach § 34d GewO besitzt, zur Einschätzung vorgelegt.

Darin heißt es:

„… bei dem bezeichneten Produkt handelt es sich um eine fondsgebundene Rentenversicherung der dritten Schicht. Es ist somit sowohl als Versicherungsprodukt, als auch als Finanzanlageprodukt zu bewerten.

Es sind demnach die Zulassungen gem. § 34 d und § 34 f GewO, sowie die entsprechenden VH-Deckungen erforderlich.

Diese Produktform birgt für den Verbraucher u.U. erhebliche Risiken, insbesondere in Hinblick auf den Ertrag. Deshalb stellt die Rechtsprechung entsprechend hohe Anforderungen an die Beratung beim Verkauf dieser Produkte, insbesondere an das Aufzeigen der finanziellen Risiken. Um etwaige Haftungsrisiken des Vermittlers zu reduzieren und eine erfolgreiche Abwehr von Schadenersatzansprüchen zu gewährleisten sind diesbezügliche Beratungen im Rahmen des Verkaufs derartiger Produkte immer akribisch zu dokumentieren.“

Dieser Meinung will sich die CGPA Europe Underwriting GmbH nicht anschließen. Für sie als Anbieter von VSH-Deckungen für Versicherungsmakler fallen fondsgebundene Versicherungsprodukte unter den gewöhnlichen Versicherungsschutz im Rahmen der Vermögensschaden-Haftpflichtversicherung eines Versicherungsmaklers.

Ausschlaggebend sind dabei für uns zwei Aspekte, die schnell erklärt sind:

- Zum einen unterliegen alle Versicherungsmakler der Aufsicht der jeweiligen Industrie- und Handelskammer (IHK). Es ist uns nicht bekannt, dass jemals eine IHK die Vermittlung von fondsgebundenen Versicherungsprodukten untersagt oder dies angedacht hat.

- Man muss sich zudem fragen, ob denn Versicherungsunternehmen von einem reinen Versicherungsmakler Anträge annehmen würden, wenn die Erlaubnis nach § 34f GewO erforderlich wäre. Da Versicherungsunternehmen akribisch auf die Einhaltung der gesetzlichen Bestimmungen achten, ist dies ein erhebliches Indiz dafür, dass der Besitz einer Erlaubnis nach § 34d GewO ausreichend ist.

Zur Klarheit finden sich die fondsgebundenen Versicherungsprodukte explizit in unseren Bedingungen genannt.

Autor: Christian Henseler, CGPA Europe Underwriting GmbH

Themen:

LESEN SIE AUCH

vermittlerdeckung.de startet in den Markt

Neuer Qualitätsanspruch in der VSH

Vermögensschaden-Haftpflicht: Warum Vermittler CGPA Europe weiterempfehlen

Weniger Essen gehen, mehr Reisen und Vorsorgen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Grundfähigkeitsversicherung: Was „Gehen“ wirklich bedeutet

DAV und GDV plädieren für stabilen Höchstrechnungszins

Winterreifenpflicht: Falsche Bereifung gefährdet Versicherungsschutz

Vertrauensdefizit im Finanzsektor vertieft sich

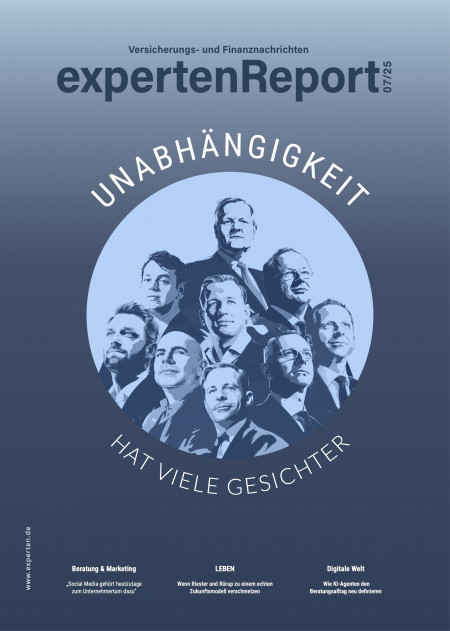

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.