Auch wenn nach dem Börsen-Crash im Zuge der Corona-Pandemie jetzt die Versuchung groß ist, bei steigenden Kursen Aktien zu kaufen und auch die Niedrigzinsen Anleger in den Aktienmarkt treiben, können Einzeltitel hohe Risiken bergen. Sicherer sind Fonds, idealerweise breit streuende, rät die genossenschaftliche Hausbank München.

Darüber hinaus empfiehlt sie Fondsanbieter, die einen Best-Select-Ansatz verfolgen, also nicht nur verbundeigene, sondern auch Fonds von Fremdanbietern im Portfolio haben.

Michael Obermayer, Mitglied des Vorstands der Hausbank München und verantwortlich für das Ressort Bankwirtschaft, erklärt:

„Viele Anleger setzen beim aktuell wieder erstarkenden Aktienmarkt auf Einzeltitel. Investments in einzelne Aktien erfordern viel Eigenrecherche. Wer hierzu nicht gewillt ist und keine entsprechende Aktienerfahrung mitbringt, sollte von Einzelaktien die Finger lassen und in Fonds investieren.“

Breite Streuung und Ausdauer

Es gibt selbstverständlich auch bei Fonds das Risiko zwischenzeitlicher Verluste. Aber diese heilt die Zeit: Über die letzten 50 Jahre lag die durchschnittliche Rendite bei einem Anlagezeitraum von 20 Jahren für ein Investment in den Deutschen Aktienindex Dax bei 8,9 Prozent pro Jahr. Die niedrigste Rendite betrug 3,8 Prozent, die höchste 15,2 Prozent pro Jahr. Und in den vergangenen 50 Jahren gab es keinen Zeitraum von mehr als 15 Jahren, in dem die Rendite am Ende negativ war.

Ein breit streuender Fonds, der auf viele verschiedene Aktien, Regionen und Branchen setzt, federt das Verlustrisiko zudem erheblich ab.

Auch rät Michael Obermayer davon ab, einen größeren Betrag auf einmal zu investieren:

„Die Schwierigkeit ist hier, den richtigen Zeitpunkt zu erwischen. Besser ist ein Wertpapiersparplan mit regelmäßigen Zahlungen, beispielsweise monatlich 100 Euro. Dies hat den positiven Nebeneffekt, dass bei hohen Aktienkursen weniger Fondsanteile gekauft werden und bei niedrigen Kursen dafür mehr Anteile. Außerdem sollte der Sparbetrag über einen Dauerauftrag auf das Depot eingezahlt werden, damit er gar nicht erst in die Haushaltskasse fließt.“

Sollte es tatsächlich einmal zu einem finanziellen Engpass kommen, könne der Anleger den Sparplan vorübergehend aussetzen.

Nicht nur auf Kosten achten

Auch wenn der Trend seit vielen Jahren zu kostengünstigen, börsennotierten Indexfonds (ETFs) geht, sollte der Anleger nicht allein auf die Kosten schauen. Denn laut Michael Obermayer gibt es zahlreiche aktiv gemanagte Fonds, die im langjährigen Vergleich bessere Renditen erwirtschaften als die passiven ETFs.“

Fabian Jäger, Abteilungsleiter Immobilienbesitzer der Hausbank München, rät zudem:

„Im Genossenschaftsbereich sollten Anleger darauf achten, dass die Bank einen Best-Select-Ansatz verfolgt, also über die Produkte ihrer Verbundpartner hinaus auch Fonds von Drittanbietern im Angebot hat. Damit wird das Anlagespektrum deutlich erweitert und der Berater kann unter Berücksichtigung der individuellen Situation des Kunden die für ihn beste Anlagelösung finden.“

Themen:

LESEN SIE AUCH

Passives Einkommen – mit Dividenden und ETFs langfristig profitieren

Junge Anleger strotzen vor (zu viel) Selbstbewusstsein

Drum prüfe, wer sich ewig bindet: Fast Foward mit Fondsrente

Renditegrab Einzelaktien

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

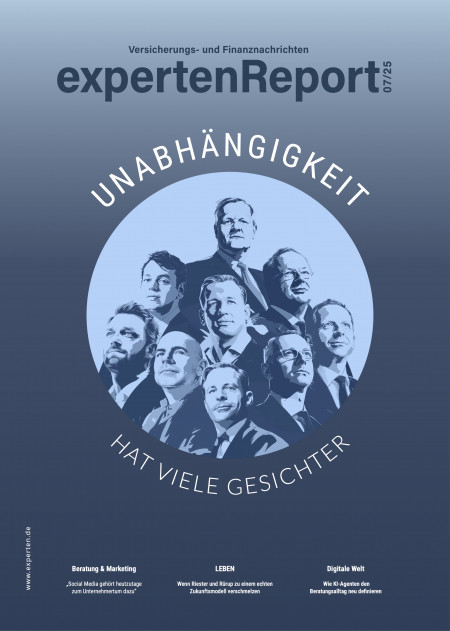

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.