Europäische Einlagensicherung: „Die Ausgestaltung als Rückversicherung organisieren“

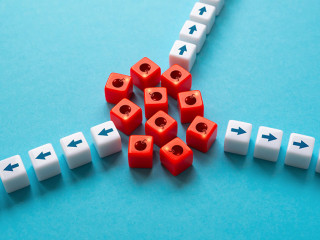

SAFE-Direktor Jan Krahnen spricht sich für eine Aufteilung zwischen nationalen Erstversicherern und einem europäischen Rückversicherer für Spareinlagen aus, um die Bankenunion zu vollenden.

Beim Treffen der Finanzminister*innen der Eurozone letzte Woche in Luxemburg geht es um die Vollendung der Bankenunion und damit verbunden um die Einführung einer europäischen Einlagensicherung („European Deposit Insurance System“, EDIS).

Der Direktor des Leibniz-Instituts für Finanzmarktforschung SAFE, Jan Krahnen, sieht darin einen Fortschritt, betont aber, dass eine europäische Einlagensicherung am besten in der Form einer Rückversicherung gestaltet werden sollte, um Fehlanreize zu vermeiden und Risiken für die beteiligten Länder zu minimieren.

Krahnen sagt:

„Es ist wichtig, dass die weiteren Schritte hin zur Vollendung der Bankenunion besprochen werden. Dabei macht die Einrichtung einer europäischen Einlagensicherung das Projekt Bankenunion erst komplett, da so die Funktionsfähigkeit des Finanzsystems nachhaltig gewährleistet wird. Die Ausgestaltung der Einlagensicherung sollte allerdings dauerhaft in Form einer Rückversicherung organisiert sein.“

In einem SAFE White Paper hat Krahnen gemeinsam mit weiteren Autoren einen gangbaren Vorschlag für ein „European Deposit Reinsurance Scheme“ (EDRIS) entwickelt.

Das Modell zielt darauf ab, eine Einlagenrückversicherung auf europäischer Ebene anzusiedeln, die bestehenden Risiken entgegenwirkt und eine drohende Vergemeinschaftung von Risiken von vornherein unterbindet.

Im Kern sieht das EDRIS-Modell vor, die Einlagen von Sparer:innen im Wege einer nationalen Erstversicherung und einer europäischen Rückversicherung mit einer risikoadäquaten Prämiensetzung zu verbinden.

Fehlanreizen entgegenwirken

Krahnen erklärt: „In unserem Modell wird die gesetzliche Haftung bis zu einem bestimmten Betrag auf nationaler Ebene geregelt, bei höheren Schäden übernimmt die europäische Rückversicherung bis zu der gesetzlichen Obergrenze von 100.000 Euro. Der berüchtigte ‚doom loop‘ von Bankenschwäche und Staatsfinanzkrise kann so verhindert werden – und zudem können den nationalen Erstversicherungen wenn nötig auch Liquiditätshilfen gewährt werden.“

Die Finanzierung könnte über Mittel aus dem Europäischen Stabilitätsmechanismus (ESM) erfolgen.

Die Aufsicht im EDRIS-Modell soll nach dem Subsidiaritätsprinzip geregelt werden: Erstversicherer überwachen „ihre“ Banken, legen risikoadäquate Prämien fest, und betreiben und verwalten nationalen Rettungsfonds. Zugleich werden die Erstversicherer vom europäischen Rückversicherer überwacht. Bei der Prämiensetzung von Erst-und Rückversicherung soll eine Differenzierung greifen, die Ausfallwahrscheinlichkeiten und zu erwartende Verluste nach Ländern und Kreditinstituten berücksichtigt.

Eine Rückversicherung, wie SAFE sie vorschlage, würde die Einlagenversicherer in einem europäischen Kontext disziplinieren. Das sei ein wichtiger Gestaltungsvorschlag, der einen Mehrwert erbringe: Mit der Prämiendifferenzierung könne Fehlanreizen entgegengewirkt und so letztlich auch Ländern Hilfe geboten werden, in denen beispielsweise ein ‚Bank Run‘ andere Banken mit zu Fall bringen würde, führt Jan Krahnen aus.

Themen:

LESEN SIE AUCH

SVB: Ein Weckruf für Europas Bankenregulierung

Der Fall der US-amerikanischen Silicon Valley Bank legt eine gravierende Inkonsistenz in der heutigen Bankenregulierung offen. Wie sich dieser Fehler durch kleine regulatorische Änderungen beheben lässt und damit Bank Runs verhindert werden können.

Institutssicherung für Sparkassen und Genossenschaftsbanken

BaFin plant Richtlinie gegen „Greenwashing“

Nullzins trotz EZB-Gewinn: Wie Sparkassen und Volksbanken ihre Sparer im Regen stehen lassen

Obwohl Banken bei der EZB 2,25 % für Einlagen erhalten, bieten 52 Institute ihren Kunden gar keine Verzinsung. Laut Verivox betrifft das vor allem Sparkassen und Volksbanken – bundesweite Anbieter sind seltener betroffen.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

In der Steuerung des Kreditrisikos liegt ein strategischer Hebel

Protektionismus, Handelskonflikte, geopolitische Risiken – die Unsicherheit an den Märkten bleibt hoch. Passive Kreditstrategien stoßen in diesem Umfeld schnell an ihre Grenzen. Warum gerade aktives Management und ein gezielter Umgang mit Kreditaufschlägen den Unterschied machen können, erklärt Jörg Held, Head of Portfolio Management bei Ethenea.

Mehrheit befürwortet Rüstungsinvestments – Akzeptanz steigt auch bei nachhaltigen Fonds

Private Geldanlagen in Rüstungsunternehmen polarisieren – doch laut aktueller Verivox-Umfrage kippt die Stimmung: 56 Prozent der Deutschen halten solche Investments inzwischen für legitim. Auch nachhaltige Fonds greifen vermehrt zu.

PKV-Initiative „Heal Capital 2“: Neuer Fonds, neue Investoren, neue Start-ups

Digitale Wartung, KI-Zertifizierung, stärkere europäische Vernetzung: Der PKV-Investitionsfonds Heal Capital geht mit neuer Schlagkraft an den Start – und will die digitale Versorgung nachhaltig verändern. Doch welche Start-ups profitieren zuerst?

„Was zu gut klingt, um wahr zu sein, ist es meistens auch“

Von unseriösen Werbeversprechen bis KI-Euphorie: Im zweiten Teil des Interviews mit Tim Grüger geht es um Trends im Daytrading, die Erwartungen von Kunden und den Kampf gegen Finanz-Fake-News. Plus: Was TradingFreaks für die Zukunft plant – und welchen Rat der Gründer Anfängern mit auf den Weg gibt.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.