Stresstest zeigt: Europas Banken fehlt Eigenkapital zur Bewältigung der Coronakrise

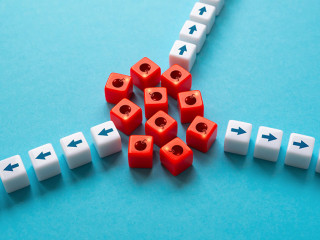

Um die Wirtschaft bei einer schnellen Erholung zu unterstützen fehlt den Banken in Europa Eigenkapital.

So könnten je nach Ausmaß und Schwere der Krise bei den Kreditinstituten Kapitallücken zwischen 143 Milliarden Euro und 600 Milliarden Euro entstehen. Dabei müssten die vergleichsweise größten Verluste mit Blick auf Eigenkapital und Marktkapitalisierung Banken in Frankreich, Deutschland, Spanien und Italien hinnehmen.

Allerdings ist ein ausreichend kapitalisierter Bankensektor eine wichtige Voraussetzung, die drohende Rezession für den Europäischen Wirtschaftsraum durchzustehen. Für eine nachhaltige Rekapitalisierung der Geldhäuser, mit dem Ziel, der Wirtschaft wieder auf die Beine zu helfen, bietet sich das bislang ungenutzt Potenzial des Europäischen Stabilitätsmechanismus (ESM) an. Diese Schlüsse ziehen Wissenschaftler des Leibniz-Instituts für Finanzmarktforschung SAFE, der Frankfurt School of Finance & Management sowie der Rheinischen Friedrich-Wilhelms-Universität Bonn aus ihren Untersuchungen in einem gemeinsamen SAFE White Paper.

Für ihre Beobachtungen haben die Forscher einen Bankenstresstest mit verschiedenen Szenarien durchgespielt. Die Simulationen fußen auf Daten der Europäischen Bankenaufsichtsbehörde (EBA) zu insgesamt 79 Kreditinstituten der Eurozone, von denen 42 börsennotiert sind.

Um die Auswirkungen der Corona-Rezession für Europas Banken abzubilden, wurde eine systemische Krise simuliert, bei der die weltweiten Aktienmärkte innerhalb der nächsten sechs Monaten um 40 Prozent einbrechen. Dabei schwanken die Fehlbeträge der Banken je nach Verhältnis von tatsächlich vorhandenem Eigenkapital zu Gesamtaktiva.

Vorsorgliche Rekapitalisierungsmaßnahmen

Um die Kreditinstitute zu unterstützen, sprechen sich die Wissenschaftler dafür aus, vorsorgliche Rekapitalisierungsmaßnahmen auf europäischer Ebene über den ESM zu organisieren.

Tobias Tröger, SAFE-Wissenschaftler und einer der Autoren des Papiers, dazu:

„Der Vorteil dabei ist, dass keine neuen regulatorischen Strukturen aufgebaut werden müssen, sondern die in der Krise bislang ungenutzten finanziellen Ressourcen des ESM als gesamteuropäische Auffanglösung dienen.“

Zum einen wären keine sogenannten „bad banks“ zur Abwicklung maroder Geldhäuser auf nationaler oder europäischer Ebene nötig. Zum anderen könnte der Teufelskreis aus klammen Banken und überschuldeten Staaten aufgebrochen werden.

Nach Ansicht der Wissenschaftler bremsen unterkapitalisierte Banken die wirtschaftliche Erholung von Rezessionen aus. Grund dafür ist, dass das fehlende Eigenkapital das Kreditangebot der Institute schmälert, was letztlich das schuldenfinanzierte Wachstum verlangsamt.

Tobias Tröger sagt:

„Aus der Finanzkrise von 2008/2009 wissen wir, dass Banken ein solides Kapitalpolster brauchen, um zur konjunkturellen Erholung beizutragen.“

Themen:

LESEN SIE AUCH

SAFE zieht Lehren aus dem Bankenkollaps

Um Bank Runs, wie sie die Silicon Valley Bank erlebt hat, und deren Folgen auf das Bankensystem zu verhindern, ist eine erweiterte Einlagensicherung nötig. Diese sollte alle Sichteinlagen auch über 100.000 Euro sowohl von Privat- als auch von Firmenkunden umfassen.

SAFE schlägt Alternative zu Kredithilfen vor

Die Evolution der Digitalbanken: Auswirkungen auf traditionelle Banking-Modelle

Klassisches Banking mit Filialen, Vor-Ort-Berater:innen und einem meist sehr großen „Apparat“ im Hintergrund verliert immer mehr Kund:innen. Ein Grund dafür sind Digital- bzw. Neobanken – ähnliches Geschäftsmodell, völlig andere Herangehensweise.

Autofinanzierung im Überblick: Worauf bei der Wahl des richtigen Kredits zu achten ist

Die Welt der Autofinanzierung bietet faszinierende Möglichkeiten für den Weg zum neuen Fahrzeug. Von Ratenkrediten über Leasing bis hin zur Ballonfinanzierung – jede Option hat ihre eigenen Vorzüge. Ein gründlicher Vergleich lohnt sich, um die passende Lösung zu finden. Dabei gilt es, verschiedene Faktoren wie Laufzeit, Zinssätze und persönliche Präferenzen abzuwägen.

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

In der Steuerung des Kreditrisikos liegt ein strategischer Hebel

Protektionismus, Handelskonflikte, geopolitische Risiken – die Unsicherheit an den Märkten bleibt hoch. Passive Kreditstrategien stoßen in diesem Umfeld schnell an ihre Grenzen. Warum gerade aktives Management und ein gezielter Umgang mit Kreditaufschlägen den Unterschied machen können, erklärt Jörg Held, Head of Portfolio Management bei Ethenea.

Mehrheit befürwortet Rüstungsinvestments – Akzeptanz steigt auch bei nachhaltigen Fonds

Private Geldanlagen in Rüstungsunternehmen polarisieren – doch laut aktueller Verivox-Umfrage kippt die Stimmung: 56 Prozent der Deutschen halten solche Investments inzwischen für legitim. Auch nachhaltige Fonds greifen vermehrt zu.

PKV-Initiative „Heal Capital 2“: Neuer Fonds, neue Investoren, neue Start-ups

Digitale Wartung, KI-Zertifizierung, stärkere europäische Vernetzung: Der PKV-Investitionsfonds Heal Capital geht mit neuer Schlagkraft an den Start – und will die digitale Versorgung nachhaltig verändern. Doch welche Start-ups profitieren zuerst?

„Was zu gut klingt, um wahr zu sein, ist es meistens auch“

Von unseriösen Werbeversprechen bis KI-Euphorie: Im zweiten Teil des Interviews mit Tim Grüger geht es um Trends im Daytrading, die Erwartungen von Kunden und den Kampf gegen Finanz-Fake-News. Plus: Was TradingFreaks für die Zukunft plant – und welchen Rat der Gründer Anfängern mit auf den Weg gibt.

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.