Generationenkapital: Keine Kapitaldeckung, unrealistische Renditeanforderung, intransparente Berechnung

Photo credit: depositphotos.com

Am 5. März 2024 haben das Bundesministerium für Arbeit und Soziales und das Bundesministerium der Finanzen den Referentenentwurf zum Generationenkapital vorgestellt. Die Deutsche Aktuarvereinigung e.V. (DAV) und das IVS – Institut der Versicherungsmathematischen Sachverständigen für Altersversorgung e.V. nehmen dazu Stellung und gehen mit dem Konzept hart ins Gericht.

Generationenkapital kein Einstieg in die Kapitaldeckung

Die vorgeschlagene Einführung des Generationenkapitals wird nach offizieller Lesart als Einstieg in die Kapitaldeckung für die gesetzliche Rentenversicherung verkauft. DAV und IVS widersprechen dieser Bezeichnung vehement. „Kapitaldeckung liegt vor, wenn aus unbelasteten Beiträgen ein Kapitalstock angespart wird, aus dem später die Leistungen gezahlt werden – so funktionieren die betriebliche Altersversorgung und die private Rentenversicherung“, erläutert Dr. Maximilian Happacher, Vorstandsvorsitzender der DAV.

Das Generationenkapital bedient sich dagegen eher der Finanzierungsmethoden eines gehebelten Hedgefonds: Kredit aufnehmen, riskant investieren, die Kreditzinsen mit den Investmenterträgen bezahlen und den Gewinn einstreichen — das hat mit Kapitaldeckung nichts, aber rein gar nichts zu tun.

DAV und IVS sehen dadurch die etablierte Finanzierungsform der Kapitaldeckung vielmehr diskreditiert und fordern, dass entsprechende Einordnungen im Gesetzentwurf ersatzlos gestrichen werden

Intransparente Berechnungen und unrealistische Renditeanforderungen

Der Gesetzesentwurf sieht vor, dass bis 2035 durch schuldenfinanzierte Mittel, die am Kapitalmarkt ertragreich investiert werden sollen, ein Vermögen von 200 Mrd. Euro aufgebaut wird. Daraus sollen ab 2036 nach Abzug der Schuldzinsen jährlich 10 Mrd. Euro an die gesetzliche Rentenversicherung ausgeschüttet werden, um die Beitragssätze zu stabilisieren. „Die zugrunde liegenden Berechnungen, insbesondere die Annahmen zu den erwarteten Renditen und Darlehenszinsen, sind intransparent und lassen sich nicht nachvollziehen. Wir gehen auf Basis unserer eigenen Einschätzungen davon aus, dass die realistisch erzielbaren Renditen dauerhaft nicht ausreichen, die geplanten Ausschüttungen und die Zinskosten zu finanzieren“, führt Max Happacher aus.

Die Aktuare halten die benötigten Renditeanforderungen für unrealistisch hoch. Zudem sehen sie Unplausibilitäten in der Planungsrechnung, die unbedingt aufgelöst werden müssen, um Vertrauen in die Berechnungen entwickeln und deren Seriosität bestätigen zu können.

Risiken werden auf die Beitragszahler abgewälzt

Bleiben die hohen Renditen aus, fehlen in der gesetzlichen Rentenversicherung die eingeplanten Mittel zur Stabilisierung des Beitragssatzes. Zum Ausgleich müssten die Beiträge entsprechend angehoben werden, so dass am Ende allein die Beitragszahlenden das Kapitalanlagerisiko aus dem Generationenkapital tragen.

IVS und DAV plädieren dafür, dass der Bund das Risiko übernimmt und gegebenenfalls fehlende Mittel zur Stabilisierung des Beitragssatzes aus Bundesmitteln bereitstellt. „Wenn der Gesetzgeber von der Leistungsfähigkeit und Verlässlichkeit des Generationenkapitals überzeugt ist, sollte die Übernahme dieses Risikos durch den Bund unkritisch sein“, stellt Dr. Friedemann Lucius, Vorstandsvorsitzender des IVS, fest. „Sollte es bei der jetzigen Konstruktion bleiben, stellt sich dagegen die Frage, ob der Gesetzgeber selbst an die Leistungsfähigkeit und Verlässlichkeit des Generationenkapitals glaubt.“

Fazit: Generationenkapital löst die Probleme der gesetzlichen Rente nicht, nachhaltige Reformen sind dringend erforderlich

Das Generationenkapital ist nicht geeignet, die Finanzierungprobleme der gesetzlichen Rentenversicherung zu lösen. Die Finanzierungslasten der Haltelinie von 48 Prozent für das Rentenniveau eines Eckrentners werden weitgehend den jungen Generationen aufgebürdet. Soziale Nachhaltigkeit und Generationengerechtigkeit sieht anders aus.

DAV und IVS sehen die dringende Notwendigkeit, die Finanzierung der gesetzlichen Rente an den demografischen Tatsachen auszurichten: Dazu gehört, dass dem Nachhaltigkeitsfaktor wieder volle Geltung verschafft und damit der Verschiebung des Verhältnisses zwischen Anwärtern und Rentnern in der Finanzierung Rechnung getragen wird. Außerdem sprechen sich die Aktuare weiterhin dafür aus, das Renteneintrittsalter an die Entwicklung der Lebenserwartung zu koppeln. DAV und IVS fordern eine grundlegende Neuausrichtung des Gesetzesentwurfs und stehen bereit, weitere Analysen und Expertise beizusteuern.

Themen:

LESEN SIE AUCH

Aktuare sehen BVI-Fondsrente kritisch: Realistisch betrachtet ist es keine Alterssicherung

Interesse an nachhaltigen Geldanlagen schwindet

Sind Geldanlagen (k)eine Frauensache?

Mehr Flexibilität in der Rentenphase bei Betriebsrenten gefordert

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Silberpreis auf Rekordniveau

Gold-, Silber- & Edelmetallhändler im Kundenurteil 2026

Halbe Million? Viele setzen auf Lotto und Erbe statt auf Finanzplanung

Drei Lehren aus 2025: BlackRock sieht Grenzen, Megatrends und einen Systemwandel

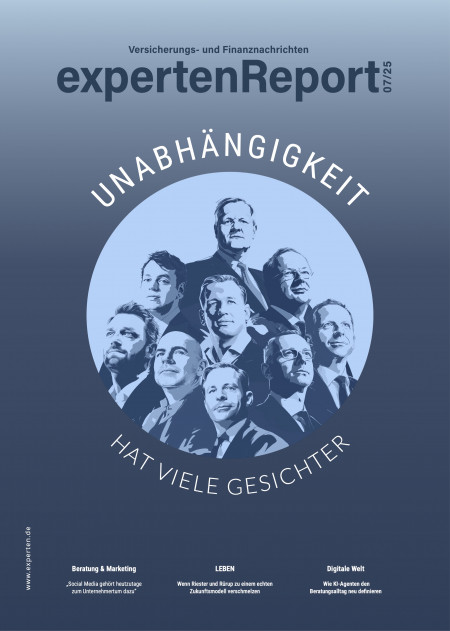

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.