Photo credit: depositphotos.com

Cyber-Attacken oder IT-Pannen sind aus Sicht der Finanzaufsicht BaFin eines der größten Risiken für den Finanzsektor. Diese Störungen müssen nicht einmal bei Banken oder Versicherern selbst auftreten. Auch plötzliche Probleme bei von ihnen beauftragten Dienstleistern können das ganze System beeinträchtigen.

Das geht aus dem Bericht Risiken im Fokus der BaFin 2024 hervor, den die BaFin am 23. Januar 2024 veröffentlicht hat. „Die Unternehmen des Finanzsektors müssen resilient sein – gegen finanzielle und operationelle Risiken“, sagte BaFin-Präsident Mark Branson anlässlich der Veröffentlichung des Berichts. Die Finanzbranche verdiene aktuell gut oder sehr gut, meinte Branson. „Von den Gewinnen sollten nicht nur Aktionäre profitieren.

Die Risikovorsorge darf nicht zu kurz kommen. Die Unternehmen müssen auch mehr denn je in ihre operationelle Sicherheit und Stabilität investieren“, betonte der BaFin-Präsident. In Deutschland bedienen in einigen Bereichen wenige spezialisierte IT-Dienstleister einen Großteil der Kreditinstitute und Versicherer. Deshalb richtet die BaFin in diesem Jahr ein besonderes Augenmerk auf Risiken, die sich durch solche Konzentrationen ergeben.

Insgesamt hat die BaFin in ihrem Bericht sieben Risiken identifiziert, die aus ihrer Sicht die Finanzstabilität und die Integrität des deutschen Finanzsystems am meisten gefährden könnten. Auf diese richtet die Aufsicht 2024 ihr besonderes Augenmerk. In den „Risiken im Fokus der BaFin 2024“ erläutert die Aufsicht ferner, was sie unternimmt, um diese Risiken bestmöglich einzudämmen.

Die aktuellen Hauptrisiken für den deutschen Finanzmarkt sind:

- Risiken aus signifikanten Zinsanstiegen

- Risiken aus Korrekturen an den Immobilienmärkten

- Risiken aus signifikanten Korrekturen an den internationalen Finanzmärkten

- Risiken aus dem Ausfall von Krediten an deutsche Unternehmen

- Risiken aus Cyberattacken mit gravierenden Auswirkungen

- Risiken aus unzureichender Geldwäscheprävention

- Risiken aus Konzentrationen bei der Auslagerung von IT-Dienstleistungen (neu)

Zudem sieht die BaFin drei wesentliche Zukunftstrends, die Risiken bergen, mit denen sich die BaFin und die von ihr beaufsichtigten Unternehmen intensiv befassen müssen: die Themen „Nachhaltigkeit“, „Digitalisierung der Finanzbranche“ und „geopolitische Umbrüche“

Themen:

LESEN SIE AUCH

Digitale Effizienz trifft regulatorische Anforderungen: die eAkte mit KI für den BaFin-regulierten Markt

safeAML – Ein digitaler Brückenschlag im Kampf gegen Geldwäsche

Outsourcing: Finanzdienstleister zwischen Cloud-Zukunft und Kostendruck

BaFin warnt: Milliardenverluste durch Turbo-Zertifikate für Privatanleger

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

DNS-Überwachung ohne Grenzen? – Warum das BVerfG im Fall 1 BvR 2317/25 eine digitale Systemfrage stellt

Deutsche Sozialversicherung fordert klare Regeln für digitale Verwaltung in Europa

Biometrie 2.0: Worauf Banken achten müssen

KI & Bewertungen: So sichern KMU ihre Sichtbarkeit in einer neuen Suchrealität

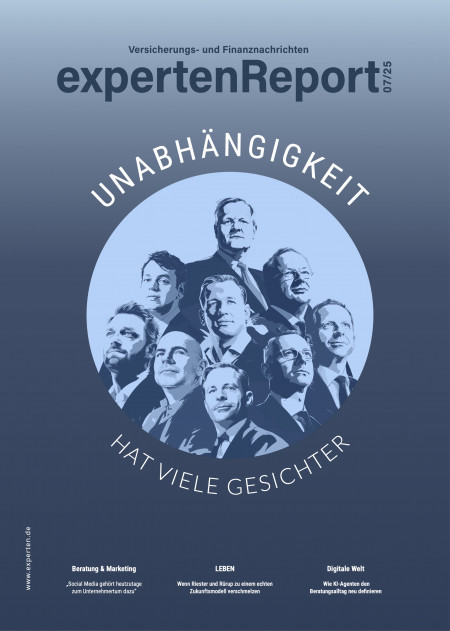

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.