Obwohl der Stellenwert der bAV steigt, gehen die eigenen Vorsorgeaktivitäten von Arbeitnehmer*innen zurück. Ältere Personen mit unterdurchschnittlichem Einkommen und in kleinen Unternehmen sorgen am wenigsten vor. Fehlendes – oder nicht wahrgenommenes – Angebot bleibt das größte Hemmnis der bAV.

Die aktuelle Deloitte-Studie zur betrieblichen Altersversorgung zeigt, dass die Inflation einen Einfluss darauf nimmt, wie für die Rente gespart wird. Die Mehrheit der Befragten (52 Prozent) erwartet durch die gestiegene Inflation deutliche oder sogar dramatische Einbußen in ihrer Altersvorsorge. 37 Prozent geben an, die bAV nun als wichtiger anzusehen als im Vorjahr.

Gleichzeitig zahlen jedoch 10 Prozent der befragten Personen weniger selbst Beiträge in ihre bAV ein (37 Prozent). Eine besonders geringe Teilnahmequote (19 Prozent) zeigen ältere Arbeitnehmer*innen mit einem geringen Bruttoeinkommen – für diese Gruppe wäre es allerdings besonders wichtig, da sie voraussichtlich kein ausreichendes Alterseinkommen aus der gesetzlichen Rentenversicherung erhalten wird.

Kein wahrnehmbares und flächendeckendes Angebot

"Kein Geld übrig" ist aber nur der zweithäufigste Grund, der die Befragten daran hindert an der Entgeltumwandlung teilzunehmen. Ganze 45 Prozent gaben an, dass ihr Arbeitgeber keine bAV zur Altersvorsorge anbietet, auch nicht im Rahmen der Entgeltumwandlung. "Hier spielt einerseits das unzureichende Angebot, andererseits aber auch die mangelnde Kenntnis berufstätiger Personen über die Leistungen ihres Arbeitgebers hinein. Proaktive Kommunikation und ein Arbeitgeberzuschuss können die Teilnahmequote substanziell erhöhen", ordnet Jens Denfeld, Deloitte Pension Expert, ein.

Erstmals wurde in diesem Jahr auch die Größe des Arbeitgebers als Einflussfaktor analysiert. Die Ergebnisse der Studie zeigen: Die Vorsorge der Arbeitnehmer*innen bei kleinen Unternehmen ist deutlich schwächer ausgeprägt als bei großen. Beispielsweise ist die Entgeltumwandlungsquote bei Unternehmen mit weniger als 50 Mitarbeitern nicht einmal halb so hoch (23 Prozent) wie bei Unternehmen mit 1.000 und mehr (52 Prozent).

"Der Stellenwert der betrieblichen Altersvorsorge nimmt weiter zu – doch die Entwicklungen in diesem Jahr zeigen, dass die Verbreitung der bAV kein Selbstläufer ist. Damit sie einen nachhaltigen Beitrag zur Altersversorgung liefern kann, bedarf es kontinuierlicher Anstrengungen aller Beteiligten", schließt Peter Devlin, Partner und Leiter des Fachbereichs Benefits & Compensation bei Deloitte.

Zur Studie

Im Rahmen der siebten Ausgabe der Deloitte-Studie zur betrieblichen Altersvorsorge aus Arbeitnehmersicht wurden im Sommer 2023 bei einer repräsentativen Umfrage die Kenntnisse, Erwartungen und Wünsche von 2.000 sozialversicherungspflichtigen Beschäftigten erhoben. Die jährliche Durchführung der Studie seit 2017 lässt interessante Trends wie auch langfristige Entwicklungen in der bAV erkennen.

Themen:

LESEN SIE AUCH

Rentenlücke privat schließen oder auf den Staat hoffen?

Mittelstand setzt auf bAV für die Mitarbeiter-Bindung

Jede zweite Frau verschleppt die finanzielle Altersvorsorge

Plansecur-Chef begrüßt die Aktienrente

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

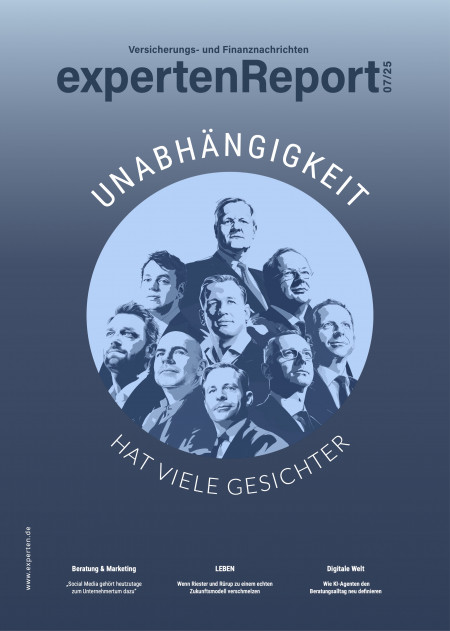

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.