Die Europäische Zentralbank (EZB) und die Europäische Bankenaufsichtsbehörde (EBA) haben die Ergebnisse ihres aktuellen Bankenstresstests vorgelegt, der insgesamt 98 Kreditinstitute des Euroraums (57 große und 41 mittelgroße) umfasst, die direkt von der EZB beaufsichtigt werden.

Florian Heider, Wissenschaftlicher Direktor des Leibniz-Instituts für Finanzmarktforschung SAFE, ordnet die Resultate folgendermaßen ein

Bankenstresstests sind ein wesentlicher, aber noch relativ junger Bestandteil der Bankenregulierung in der Eurozone, der nach fast zehn Jahren mittlerweile für ein gutes Verständnis bei Banken, ihren Überwachern, und den Märkten sorgt, wie die Tests und ihre Ergebnisse einzuschätzen sind.

Der jüngste Stresstest war der bisher härteste. Es wurde ein Einbruch der Wirtschaft in der Größenordnung der Corona-Pandemie angenommen – und dennoch ist keine Bank in eine existenzielle Schieflage geraten. Allerdings sind bestandene Stresstests kein Grund, sich zurückzulehnen. Dafür gibt es drei Gründe:

Erstens sind die Annahmen für die Zinsentwicklung zwar realistisch im Vergleich zur aktuellen Entwicklung, stellen aber, anders als die Annahmen zur realen Wirtschaftsleistung, kein wirklich außergewöhnlich negatives Szenario dar. Das liegt im Wesen der Stresstests, die in erster Linie Kreditrisiken, aber keine Zinsrisiken analysieren.

Zweitens können Turbulenzen an den Finanzmärkten ebenfalls nicht abgebildet werden. Sollten solche Verwerfungen zu Illiquidität in den für Banken wichtigen Refinanzierungsmärkten führen, könnten diese Turbulenzen auch den Bankensektor in Mitleidenschaft ziehen.

Drittens haben einige deutsche Banken im aktuellen Stresstest der Eurozone auch diesmal wieder nicht besonders gut abgeschnitten. Davon sind nicht nur die großen Privatbanken betroffen, sondern auch einige Landesbanken. Die Landesbanken sind allerdings wichtige Säulen des Sparkassenverbunds, der wiederum eine tragende Rolle im deutschen Bankensystem einnimmt.

Themen:

LESEN SIE AUCH

Führt die Zinswende die Lebensversicherer in die Krise?

Zinsentwicklung übertrifft Erwartungen

Sparzinsen unter Druck: Tagesgeld fällt auf 1,4 Prozent – Festgeld auf Talfahrt

EZB senkt Leitzins um 25 Basispunkte – Experten uneins über die Auswirkungen

Unsere Themen im Überblick

Themenwelt

Wirtschaft

Management

Recht

Finanzen

Assekuranz

Globale Asset Owner im Umbruch: Norwegens Staatsfonds überholt Japans

Anleihen kontra Aktien? Warum die Risikoprämie kippt

„Wir sind weit entfernt von einer KI-Blase“

Finanzielle Freiheit: Generation Z zwischen Ideal und Realität

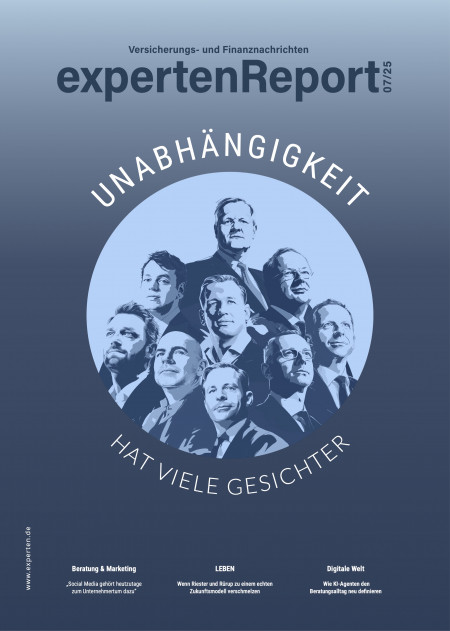

Die neue Ausgabe kostenlos im Kiosk

Werfen Sie einen Blick in die aktuelle Ausgabe und überzeugen Sie sich selbst vom ExpertenReport. Spannende Titelstories, fundierte Analysen und hochwertige Gestaltung – unser Magazin gibt es auch digital im Kiosk.